حجم سوق تحليلات التأمين، وتحليل الأسهم والصناعة، حسب النشر (السحابة والمحلية)، حسب نوع المؤسسة (المؤسسات الكبيرة والمؤسسات الصغيرة والمتوسطة (SMEs))، حسب التطبيق (تحسين عملية المطالبات، كشف الاحتيال وتقييم المخاطر، مشاركة العملاء والاحتفاظ بهم، وغيرها)، حسب المستخدم النهائي (شركات التأمين والوكالات الحكومية وغيرها)، والتوقعات الإقليمية، 2026 - 2034

رؤى السوق الرئيسية

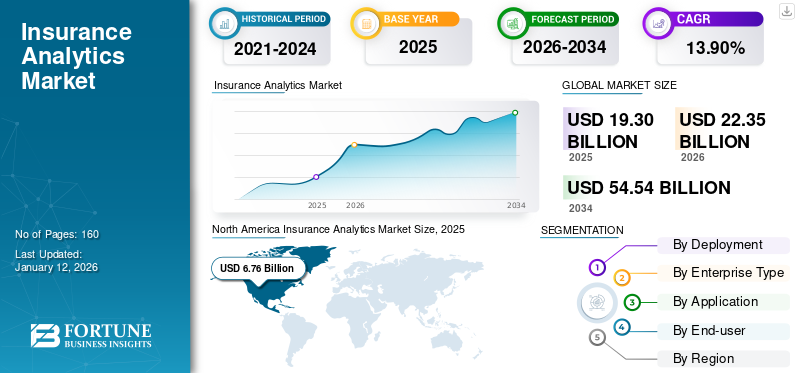

بلغت قيمة سوق تحليلات التأمين العالمية 19.3 مليار دولار أمريكي في عام 2025. ومن المتوقع أن ينمو السوق من 22.35 مليار دولار أمريكي في عام 2026 ويصل إلى 54.54 مليار دولار أمريكي بحلول عام 2034، بمعدل نمو سنوي مركب قدره 13.90% خلال الفترة المتوقعة. سيطرت أمريكا الشمالية على سوق تحليلات التأمين العالمية بحصة بلغت 40.40% في عام 2025.

تستخدم تحليلات التأمين تقنيات تحليل البيانات والنمذجة المتقدمة في صناعة التأمين لاستخراج رؤى قيمة من كميات هائلة من البيانات. ويشمل جمع ومعالجة وتفسير البيانات المتعلقة بحاملي وثائق التأمين والمطالبات وإدارة المخاطر والعمليات الأخرى المتعلقة بالتأمين. تتمثل الأهداف الأساسية في اعتماد تحليلات التأمين في تعزيز عملية صنع القرار، وتحسين الكفاءة التشغيلية، وإدارة المخاطر بشكل فعال، وتطوير فهم أعمق لسلوك العملاء.

مع زيادة المنافسة في قطاع التأمين، تميل الحاجة إلى الحلول التحليلية إلى الارتفاع لاكتساب ميزة تنافسية في السوق العالمية. تتبنى الشركات حلولاً قابلة للتطوير وفعالة لإدارة المخاطر المتزايدة، والاستجابة للكوارث، وتلبية متطلبات الإدارة التنظيمية. علاوة على ذلك، تنشأ المنافسة بين اللاعبين في الصناعة حيث يميل المستهلكون إلى تلقي عروض الأسعار عبر الإنترنت وحلول التأمين المخصصة من شركات مختلفة على مدار الساعة طوال أيام الأسبوع. تعمل المنافسة المتزايدة على تسريع اعتماد تحليلات التأمين بين المشاركين الرئيسيين في السوق. هذه بعض العوامل الرئيسية التي تدفع نمو السوق.

كان لجائحة كوفيد-19 تأثير عميق على السوق. اعتمدت شركات التأمين على الرؤى المستندة إلى البيانات، مما أدى إلى زيادة الطلب على حلول التحليلات داخل صناعة التأمين. وأصبحت التكنولوجيا مؤثرة في مساعدة شركات التأمين على تقييم المخاطر الفريدة التي جلبها الوباء وتطوير نماذج تنبؤية لإدارة المخاطر بشكل فعال. بشكل عام، أثبتت تحليلات التأمين أنها أداة أساسية لشركات التأمين في التغلب على التحديات التي يفرضها فيروس كورونا (كوفيد-19)، وتعزيز الابتكار، وتعزيز مرونة الصناعة.

اتجاهات سوق تحليلات التأمين

زيادة تطبيق الذكاء الاصطناعي (AI) والتعلم الآلي (ML) باستخدام أدوات تحليلات التأمين لزيادة الطلب على الحلول

الاعتماد المتزايد علىالذكاء الاصطناعي (AI)والتعلم الآلي (ML) في التحليلات يعيد تشكيل صناعة التأمين. تقوم شركات التأمين بتسخير قوة هذه التقنيات للحصول على رؤى أعمق من بياناتها، وتبسيط العمليات، وتعزيز تجارب العملاء. تُستخدم خوارزميات الذكاء الاصطناعي والتعلم الآلي لإجراء تقييم أكثر دقة للمخاطر، مما يمكّن شركات التأمين من تطوير منتجات تأمين مخصصة ونماذج تسعير. على سبيل المثال،

- فييونيو 2022استحوذت شركة SAS، المزودة للذكاء الاصطناعي والتحليلات، على شركة Kamakura Corporation، التي تقدم برامج وبيانات وخدمات استشارية متخصصة، مما يمكّن المؤسسات المالية، بما في ذلك البنوك وشركات التأمين ومديري الأصول وصناديق التقاعد، من إدارة المخاطر المالية المختلفة بفعالية.

أصبحت معالجة المطالبات أسرع وأكثر كفاءة من خلال الأتمتة، مما يقلل من النفقات الإدارية. علاوة على ذلك، تلعب هذه التقنيات دورًا محوريًا في اكتشاف الاحتيال والتعرف بسرعة على المخالفات في بيانات المطالبات. تشهد خدمة العملاء ثورة في مجال الذكاء الاصطناعيروبوتات الدردشةتقديم المساعدة الفورية وتحسين رضا العملاء بشكل عام. أصبحت عمليات الاكتتاب أكثر مرونة بفضل التحليلات التنبؤية، مما يمكّن شركات التأمين من تلبية احتياجات العملاء بشكل استباقي.

ومن ثم، فإن العوامل المذكورة أعلاه تعمل على تعديل التغييرات الأساسية في صناعة التأمين، مما يجعلها أكثر تركيزًا على البيانات وأكثر تركيزًا على العملاء وأكثر كفاءة.

تنزيل عينة مجانية للتعرف على المزيد حول هذا التقرير.

عوامل نمو سوق تحليلات التأمين

ارتفاع الطلب على عملية صنع القرار المستندة إلى البيانات لتحفيز نمو السوق

تعد الحاجة المتزايدة لاتخاذ قرارات تعتمد على البيانات في صناعة التأمين محركًا حاسمًا للسوق. تدرك شركات التأمين قيمة البيانات الهائلة في تقييم المخاطر، وتحسين عمليات الاكتتاب، والكشف عن الاحتيال، وتعزيز تجارب العملاء. الكم الهائل من البيانات التي تم إنشاؤها من خلال حاملي وثائق التأمين،إنترنت الأشياء (IoT)توفر الأجهزة والمصادر الخارجية فرصة لاكتساب رؤى أعمق حول سلوك العملاء وعوامل الخطر. وبالتالي، تستثمر شركات التأمين في أدوات ومنصات التحليل المتقدمة لتسخير هذه البيانات بشكل فعال. على سبيل المثال،

- وفقًا لخبراء الصناعة، يسلط 90% من المتخصصين في مجال التأمين وتحليلات المؤسسات الضوء على دور تحليلات التأمين في دفع جهود التحول الرقمي لمؤسساتهم.

بالإضافة إلى ذلك، فإن المتطلبات التنظيمية والحاجة إلى إعداد تقارير دقيقة تشجع شركات التأمين على اعتماد حلول تحليلية للامتثال.

ولذلك، فإن ارتفاع الطلب على اتخاذ القرارات المستندة إلى البيانات والأدلة يعد عاملاً رئيسياً يغذي نمو سوق تحليلات التأمين.

العوامل المقيدة

نقص الموارد والقدرات المحدودة يعيق نمو السوق

تولد صناعة التأمين كمية هائلة من البيانات، بما في ذلك معلومات العملاء وبيانات المطالبات واتجاهات السوق وغيرها. يمكن أن تكون إدارة هذه البيانات ومعالجتها واستخراج رؤى قيمة منها أمرًا معقدًا، خاصة بالنسبة لشركات التأمين ذات الإمكانات المحدودة لتحليل البيانات. بالإضافة إلى ذلك، تتعامل شركات التأمين مع معلومات العملاء الحساسة وقوانين صارمة لحماية البيانات، مثل اللائحة العامة لحماية البيانات (GDPR)، والتي تتطلب الالتزام الصارم. يتطلب ضمان توافق العمليات التحليلية مع هذه اللوائح مع تقديم رؤى مفيدة جهدًا وموارد كبيرة. وبالتالي، من المتوقع أن يؤدي نقص الموارد والجهود الكبيرة إلى تقييد نمو السوق.

تحليل تجزئة السوق لتحليلات التأمين

عن طريق تحليل النشر

الفوائد التي تقدمها الحلول المستندة إلى السحابة لتعزيز نمو القطاع

يُظهر بحثنا أن النشر يتم تنفيذه على السحابة وفي مكان العمل. سيطر النشر السحابي على السوق بحصة قدرها 68.14% في عام 2026 ومن المتوقع أن ينمو بأعلى معدل نمو سنوي مركب طوال الفترة المتوقعة لأنه يوفر قابلية التوسع، مما يسمح لشركات التأمين بتوسيع قدراتها التحليلية كما هو مطلوب دون متطلبات مسبقة كبيرة في البنية التحتية. بالإضافة إلى ذلك، توفر الحلول المستندة إلى السحابة معالجة البيانات وتحليلها في الوقت الفعلي، وهي ضرورية لاتخاذ القرارات في الوقت المناسب في صناعة التأمين سريعة الخطى.

من المتوقع أن ينمو النشر داخل الشركة بمعدل متوسط لأنه يوفر التحكم والأمان والتخصيص ولكنه قد يتضمن تكاليف أولية أعلى ومسؤوليات الصيانة. يعتمد الاختيار بين العمل المحلي والاعتماد على السحابة على الاحتياجات والموارد والمتطلبات التنظيمية الخاصة بالمؤسسة.

من المتوقع أن ينمو النشر داخل الشركة بمعدل متوسط لأنه يوفر التحكم والأمان والتخصيص ولكنه قد يتضمن تكاليف أولية أعلى ومسؤوليات الصيانة. يعتمد الاختيار بين العمل المحلي والاعتماد على السحابة على الاحتياجات والموارد والمتطلبات التنظيمية الخاصة بالمؤسسة.

من خلال تحليل نوع المؤسسة

مؤسسة كبيرة تهيمن على السوق نظرًا لقدرة التحليلات على التعامل مع الكمية المتزايدة من البيانات التي يتم إنشاؤها

ووفقا لبحثنا، يتم استخدام الحلول من قبل المؤسسات الكبيرة والمؤسسات الصغيرة والمتوسطة. ومن المتوقع أن يهيمن قطاع الشركات الكبيرة على السوقتمثل 55.70% من حصة السوق في عام 2026 و حيث أنهم يتعاملون مع كميات هائلة من البيانات، وتساعدهم التحليلات على فهم هذه المعلومات لتحسين تقييم المخاطر ودقة الاكتتاب. كما تمكّن التحليلات المؤسسات الكبيرة من تحديد الاتجاهات والأنماط في بيانات المطالبات، مما يساعدها على اكتشاف الاحتيال بشكل أكثر فعالية مما يغذي نمو هذا القطاع.

من ناحية أخرى، من المتوقع أن ينمو قطاع المؤسسات الصغيرة والمتوسطة بأعلى معدل في اعتماد التحليلات في قطاع التأمين حيث يدركون بشكل متزايد قيمة الرؤى المستندة إلى البيانات لاتخاذ قرارات مستنيرة وإدارة المخاطر وتحسين تقارير التأمين الخاصة بهم. علاوة على ذلك، فإن التقدم التكنولوجي جعل حلول تحليلات التأمين أكثر سهولة وبأسعار معقولة للشركات الصغيرة.

عن طريق تحليل التطبيق

تزايد استخدام تحليلات التأمين لتقليل الأنشطة الاحتيالية لزيادة نمو قطاع تحسين عملية المطالبات

وفقًا لدراستنا، يحتوي السوق على تطبيقات محددة، بما في ذلك تحسين عملية المطالبات، واكتشاف الاحتيال وتقييم المخاطر، وإشراك العملاء والاحتفاظ بهم، وغيرها. يتمتع قطاع تحسين عمليات المطالبات بأعلى حصة سوقية تبلغ 29.71% في عام 2026، حيث تم تصميمه لتبسيط وتعزيز عملية المطالبات بأكملها، مما يؤدي إلى توفير التكاليف من خلال أتمتة المهام الروتينية وتقليل المطالبات الاحتيالية. علاوة على ذلك، فإنه يعمل على تحسين رضا العملاء بشكل كبير من خلال تسريع عملية تسوية المطالبات، مما يؤدي إلى زيادة تجديد السياسات.

من المتوقع أن ينمو قطاع مشاركة العملاء والاحتفاظ بهم بأعلى معدل حيث تدرك شركات التأمين بشكل متزايد الدور الحاسم للاستراتيجيات التي تركز على العملاء في المشهد التنافسي. ومن خلال الاستفادة من التحليلات بشكل أفضل لفهم سلوك العملاء وتفضيلاتهم واحتياجاتهم، يمكن لشركات التأمين تصميم عروضها واتصالاتها وخدماتها لإنشاء تجربة أكثر تخصيصًا وجاذبية. بالإضافة إلى ذلك، تتيح هذه الأدوات لمقدمي خدمات التأمين تحديد المشكلات المحتملة التي قد تؤدي إلى تراجع العملاء بشكل استباقي. ومن خلال الكشف عن إشارات عدم الرضا، يمكن لشركات التأمين التدخل بتقديم العروض ذات الصلة وفي الوقت المناسب، مما يؤدي إلى تحسين رضا العملاء ومعدلات الاحتفاظ بهم.

عن طريق تحليل المستخدم النهائي

لمعرفة كيف يمكن لتقريرنا أن يساعد في تبسيط عملك، التحدث إلى المحلل

زيادة استخدام التحليلات لإدارة المخاطر ورضا العملاء لدفع نمو قطاع شركات التأمين

وفقا لدراستنا، فإن السوق لديه مستخدمين نهائيين محددين، بما في ذلك شركات التأمين والوكالات الحكومية وغيرها. يمتلك قطاع شركات التأمين أعلى حصة سوقية تبلغ 39.15٪ في عام 2026. ومن المتوقع أن ينمو قطاع شركات التأمين بسرعة حيث تعتمد شركات التأمين بشكل كبير على البيانات لاتخاذ قرارات مستنيرة فيما يتعلق بتقييم المخاطر والتسعير ومعالجة المطالبات وخدمة العملاء. تعمل هذه الأدوات على تمكين شركات التأمين من استخلاص رؤى قيمة من مستودعات البيانات الضخمة الخاصة بها، مما يتيح اكتتابًا أكثر دقة وإدارة معززة للمخاطر، وتحسين الربحية من خلال التسعير الأمثل، والحد من الاحتيال.

وتمتلك الوكالات الحكومية ثاني أكبر حصة حيث أنها تعتمد بشكل متزايد تحليلات التأمين لتعزيز عملياتها، وتوفير التكاليف، وتقديم خدمات أفضل للجمهور.

رؤى إقليمية

وفقًا لتقريرنا، تتم دراسة السوق في خمس مناطق، بما في ذلك أمريكا الشمالية وأمريكا الجنوبية وأوروبا والشرق الأوسط وأفريقيا وآسيا والمحيط الهادئ. يتم تصنيف هذه المناطق أيضًا إلى دول رائدة.

North America Insurance Analytics Market Size, 2025 (USD Billion)

للحصول على مزيد من المعلومات حول التحليل الإقليمي لهذا السوق، تنزيل عينة مجانية

أمريكا الشمالية

تمتلك أمريكا الشمالية أعلى حصة في السوق حيث تقوم شركات التأمين بتسخير الأدوات التحليلية لتقييم المخاطر المحتملة وتعزيز أمن حاملي وثائق التأمين بشكل استباقي. هذه الأدوات المتقدمة مطلوبة لإجراء أبحاث مكثفة على البيانات والمعالجة الدقيقة للحصول على رؤى دقيقة لاتخاذ القرار والتي تدفع التوسع في المنطقة. علاوة على ذلك، تساهم التطورات التكنولوجية الكبيرة والاستثمارات في التحليلات المتطورة داخل قطاع التأمين بشكل كبير في حصة سوق تحليلات التأمين. ومن المتوقع أن يصل سوق الولايات المتحدة إلى 5.19 مليار دولار أمريكي بحلول عام 2026. على سبيل المثال،

- فيمايو 2023، خططت شركة SAS، وهي شركة تقدم حلول التحليلات، لاستثمار مليار دولار أمريكي في ثلاث سنوات لتطوير حلول تحليلية معززة للمتطلبات الخاصة بالصناعات. علاوة على ذلك، ستبني SAS تركيزها على تقديم حلول مصممة خصيصًا لتحديات الصناعة في مجالات الخدمات المصرفية والتأمين والحكومة وتجارة التجزئة والرعاية الصحية والتصنيع والاتصالات والإعلام وغيرها.

لمعرفة كيف يمكن لتقريرنا أن يساعد في تبسيط عملك، التحدث إلى المحلل

آسيا والمحيط الهادئ

تعد منطقة آسيا والمحيط الهادئ المنطقة الأسرع نموًا، حيث تدعم الحكومات بنشاط قطاع التأمين وتعززه من خلال أدوات تحليلية متقدمة، مما يؤدي في النهاية إلى تعزيز إيرادات أعمالها. تستعد المنطقة لتحقيق نمو متسارع بسبب اعتمادها السريع لتكنولوجيا التأمين. بالإضافة إلى ذلك، يوفر التوسع الاقتصادي القوي والتحول الرقمي السريع والاعتماد الواسع النطاق للخدمات السحابية فرص نمو كبيرة للسوق في المنطقة. ومن المتوقع أن يصل سوق اليابان إلى 0.78 مليار دولار أمريكي بحلول عام 2026، ومن المتوقع أن يصل السوق الصيني إلى 1.27 مليار دولار أمريكي بحلول عام 2026، ومن المتوقع أن يصل سوق الهند إلى 0.69 مليار دولار أمريكي بحلول عام 2026.

أوروبا

تكتسب أوروبا مكانة بارزة بسبب التقدم التكنولوجي المستمر في قطاع التأمين. تتبنى شركات التأمين والوكالات الحكومية ومديرو الحفلات والوسطاء والشركات الاستشارية بشكل متزايد تكنولوجيا تحليلات التأمين لإدارة المخاطر. ويتغذى هذا الاتجاه بشكل أكبر من خلال استخدام شركات التأمين الأوروبية لأدوات تحليلية للتخفيف من المخاطر التنظيمية وتقليل تكاليف معالجة المطالبات، مما يساهم في النمو الصناعي في المنطقة. ومن المتوقع أن يصل سوق المملكة المتحدة إلى 1.23 مليار دولار أمريكي بحلول عام 2026، بينما من المتوقع أن يصل سوق ألمانيا إلى 1.15 مليار دولار أمريكي بحلول عام 2026.

أمريكا الجنوبية والشرق الأوسط وأفريقيا

من المتوقع أن تنمو منطقة أمريكا الجنوبية والشرق الأوسط وأفريقيا ببطء حيث لا تزال تحليلات التأمين في هذه المناطق في طور التطور، حيث بدأت البلدان في إدراك أهمية استخدام التحليلات في صناعة التأمين.

اللاعبين الرئيسيين في الصناعة

يطلق اللاعبون الرئيسيون منتجات جديدة لتعزيز مكانتهم في السوق

يعمل اللاعبون الرئيسيون في هذا السوق بنشاط على إنشاء حلول متقدمة لتلبية متطلبات العملاء والتركيز أيضًا على تعزيز مجموعة منتجاتهم الحالية لتقديم حلول مرنة. علاوة على ذلك، تسعى هذه المؤسسات بشكل استباقي إلى التعاون وعمليات الاستحواذ والشراكات لتعزيز عروض منتجاتها.

يمكن لشركات التأمين استخدام تحليلات البيانات لمعرفة المزيد حول سلوك العملاء وتقديم حلول مصممة خصيصًا لتلبية احتياجاتهم. يقوم موفرو التحليلات بإبرام عقود مع شركات مختلفة لدعم برامج وخدمات تكنولوجيا المعلومات الخاصة بهم. مع تحول الشركات إلى التكنولوجيا الرقمية، هناك مجال أكبر للتوسع ويجب أن تصبح حلول تحليلات التأمين أكثر اتساقًا. يميل اللاعبون إلى الاستثمار في الابتكارات في عروض منتجاتهم لتلبية الاحتياجات المتغيرة لصناعة التأمين.

قائمة الأعلى تأمينالتحليلات :

- شركة آي بي إم (الولايات المتحدة)

- تابلو للبرمجيات، ذ.م.م(نحن.)

- ويبرو(الهند)

- حلول المخاطر LexisNexis (الولايات المتحدة)

- شركة فيرتافور (الولايات المتحدة)

- شركة معهد ساس(نحن.)

- شركة Verrisk Analytics, Inc. (الولايات المتحدة)

- شركة إكسلسيرفيس القابضة(نحن.)

- شركة ألتير الهندسية (الولايات المتحدة)

- شركة Moody's Analytics, Inc. (الولايات المتحدة)

التطورات الصناعية الرئيسية

- يناير 2024:أعلنت شركة Insurity عن حل تحليلي مدعوم بالذكاء الاصطناعي تدعي أنه سيحدث ثورة في عملية صنع القرار لشركات التأمين على الممتلكات والحوادث. تمنح حلول التحليلات الخاصة بشركة Insurity مشغلي الشبكات مستوى أعلى من الرؤية الموثوقة لمحافظهم الاستثمارية، وتحسين نسب الخسارة، وتمكين التجزئة بشكل أعمق.

- أغسطس 2023:قامت شركة IBM وFGH Parent, L.P. (مع شركة "Fortitude Re" التابعة لها) بتحويل بوليصة التأمين على الحياة الخاصة بشركة Fortitude Re. ومن شأنه أن يساعد عمليات الخدمة من خلال تنفيذ أدوات الأتمتة الأخرى وتكنولوجيا الذكاء الاصطناعي التي تم تطويرها لتحقيق أعلى مستويات الأداء.

- يونيو 2023:تعاونت iPipeline وVertafore لتبسيط عملية توزيع التأمين على الحياة لشركات التأمين والوكلاء المستقلين. وتهدف هذه الشراكة إلى تبسيط وتحسين عملية تقديم وثائق التأمين على الحياة، مما يجعلها أكثر كفاءة ومتاحة لجميع الأطراف المعنية.

- يونيو 2023:كشفت شركة Verisk عن حل متقدم لتحليلات الاحتيال في مجال التأمين بالتعاون مع Kyndryl Technology في إسرائيل. يجمع هذا الحل المبتكر بين قدرات الحوسبة السحابية القوية لدى Kyndryl ومعرفة Veriks الواسعة بالمجال للوصول بسرعة إلى مطالبات التأمين الجديدة على السيارات التي تنطوي على إصابات جسدية، وهو عنصر تأمين إلزامي في إسرائيل. هدفها الأساسي هو تحديد مؤشرات الاحتيال المحتملة.

- أبريل 2023:قدمت شركة Guidewire حل Garmisch، الذي يوفر أدوات الخدمة الذاتية من خلال وحدة التحكم السحابية Guidewire Cloud Console للمطورين، مما يمكّن شركات التأمين من إنشاء عمليات مطالبات رقمية بسرعة. يتضمن Garmisch موصلات جاهزة للاستخدام لمنصات البيانات العالمية الكبرى، مما يعمل على تسريع وصول المؤسسات إلى الرؤى.

- أبريل 2023:قدمت شركة Verisk حلاً مبتكرًا للتصنيف كخدمة (RaaS) والذي يُحدث تحولًا في ابتكار منتجات التأمين. يلغي محرك التصنيف السحابي هذا حاجة شركات التأمين إلى استثمار وقت كبير في جمع التقييمات وتحديثها. وبدلاً من ذلك، توفر شركات التأمين مدخلات التصنيف ذات الصلة إلى Verik من خلال واجهة برمجة التطبيقات (API). ويعمل هذا النهج على تبسيط وتحديث عملية التصنيف، مما يعزز كفاءة شركات التأمين.

- مارس 2023:قامت LexisNexis Risk Solutions بتحديث حل التأمين على المنازل المعتمد على الذكاء الاصطناعي لتعزيز وتسريع عملية الاكتتاب للتأمين على المنزل. هدفهم هو الاستفادة من البيانات والتحليلات المتقدمة لتقديم رؤى قيمة تساعد الشركات والمنظمات الحكومية في تخفيف المخاطر واتخاذ قرارات أفضل، مما يعود بالنفع على الأفراد في نهاية المطاف.

تغطية التقرير

يقدم التقرير تحليلاً مفصلاً للسوق ويركز على الجوانب الرئيسية مثل الشركات الرائدة وأنواع المنتجات/الخدمات والتطبيقات الرائدة للمنتج. بالإضافة إلى ذلك، يقدم التقرير نظرة ثاقبة لاتجاهات السوق ويسلط الضوء على تطورات الصناعة الرئيسية. بالإضافة إلى العوامل المذكورة أعلاه، يشمل التقرير عدة عوامل ساهمت في نمو السوق في السنوات الأخيرة.

طلب التخصيص للحصول على رؤى سوقية شاملة.

نطاق التقرير والتجزئة

|

يصف |

تفاصيل |

|

فترة الدراسة |

2021-2034 |

|

سنة الأساس |

2025 |

|

السنة المقدرة |

2026 |

|

فترة التنبؤ |

2026-2034 |

|

الفترة التاريخية |

2021-2024 |

|

معدل النمو |

معدل نمو سنوي مركب يبلغ 13.90% من 2026 إلى 2034 |

|

وحدة |

القيمة (مليار دولار أمريكي) |

|

التقسيم |

عن طريق النشر

حسب نوع المؤسسة

عن طريق التطبيق

بواسطة المستخدم النهائي

حسب المنطقة

|

الأسئلة الشائعة

وفقًا لـ Fortune Business Insights، من المتوقع أن يصل حجم السوق إلى 54.54 مليار دولار أمريكي بحلول عام 2034.

وفي عام 2026، بلغت قيمة السوق 22.35 مليار دولار أمريكي.

من المتوقع أن ينمو السوق بمعدل نمو سنوي مركب قدره 13.90٪ خلال الفترة المتوقعة.

ومن المتوقع أن تقود الشركات الكبيرة السوق.

إن الزيادة في الطلب على عمليات صنع القرار القائمة على البيانات تغذي نمو السوق.

تعد IBM Corporation، وTableau Software، LLC، وWipro، وLexisNexis Risk Solutions، وVertafore، Inc.، وSAS Institute Inc.، وVerisk Analytics، Inc.، وExlService Holdings، Inc.، وAltair Engineering Inc.، وMoodys Analytics، Inc. من أفضل اللاعبين في السوق.

سيطرت أمريكا الشمالية على سوق تحليلات التأمين العالمية بحصة بلغت 40.40% في عام 2025.

من قبل المستخدم النهائي، من المتوقع أن تنمو شركات التأمين بمعدل نمو سنوي مركب ملحوظ خلال الفترة المتوقعة.

التقارير ذات الصلة