Analyse der Größe, des Anteils und der Auswirkungen von Blockchain im Versicherungsmarkt, nach Anbieter (Anwendungs- und Lösungsanbieter, Middleware-Anbieter sowie Anbieter von Infrastruktur und Protokollen), nach Unternehmenstyp (KMU und Großunternehmen), nach Anwendung (GRC-Management, Schadensmanagement, Identitätsmanagement und Betrugserkennung, Zahlungen, Smart Contracts und andere (Kundenkommunikation usw.)) und regionale Prognose, 2026 – 2034

Blockchain in der Versicherungsmarktgröße

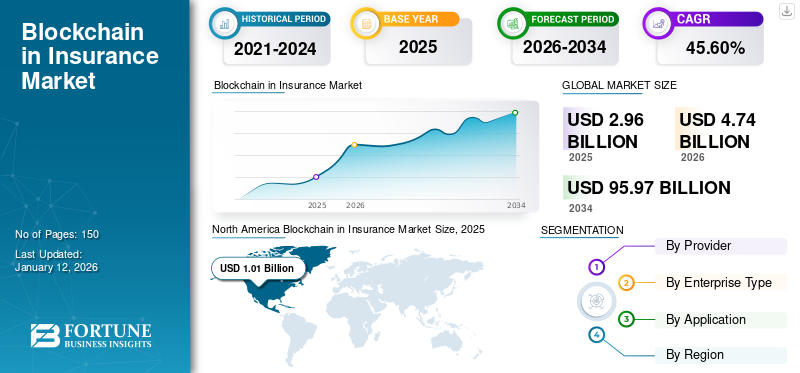

Die Größe des globalen Blockchain-Versicherungsmarktes wurde im Jahr 2025 auf 2,96 Milliarden US-Dollar geschätzt und wird voraussichtlich von 4,74 Milliarden US-Dollar im Jahr 2026 auf 95,97 Milliarden US-Dollar im Jahr 2034 wachsen, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 45,60 % im Prognosezeitraum entspricht. Nordamerika dominierte den globalen Blockchain-Versicherungsmarkt mit einem Anteil von 34,20 % im Jahr 2025.

Bei der Blockchain im Versicherungswesen handelt es sich um eine gemeinsam genutzte Distributed-Ledger-Technologie, die den gesamten Transaktionsverlauf einer Person erfasst und bereitstellt. Damit können Endnutzer Betrugsfälle bei ihren Versicherungsansprüchen verhindern, erkennen und bekämpfen. Der Hauptgrund dafür, dass Versicherer von der Implementierung dieser Technologie profitieren, ist die Transparenz. Wenn beispielsweise Forderungen an ein Blockchain-basiertes Hauptbuch übertragen werden, das von den Betreibern innerhalb eines Peer-to-Peer-Netzwerks gemeinsam genutzt wird, wird es schwierig, Betrug zu ändern und zu verhindern.

Derzeit befindet sich der Markt noch im Anfangsstadium, die meisten Projekte befinden sich im Konzeptstadium. Allerdings beschäftigen sich Unternehmen kontinuierlich mit der Erforschung der Anwendungsfälle vonBlockchain-Technologiein der Versicherungsbranche. Der Hauptfaktor, der den Markt antreibt, ist neben den im Verhältnis zum Markt steigenden Investitionen die zunehmende Beliebtheit automatisierter Schadenmanagementlösungen. Darüber hinaus wird erwartet, dass die Technologie in den kommenden Jahren mit zunehmender Marktreife die Versicherungsbranche positiv verändern wird.

AUSWIRKUNGEN VON COVID-19

Unzureichende Nachfrage und das Fehlen geeigneter Vertriebskanäle führten zu einem moderaten Wachstum des Marktes

Die COVID-19-Pandemie hatte aufgrund der langsamen Einführung der Technologie bei den Versicherern mäßige Auswirkungen auf den Markt. Bereits vor Ausbruch der Pandemie untersuchten am Markt agierende Unternehmen die Einsatzmöglichkeiten der Technologie. Es wurde erwartet, dass das Marktwachstum weiterhin erheblich ansteigen wird. Mit dem Ausbruch der Pandemie kam es jedoch zu einer langsameren Akzeptanz seitens der Versicherer auf dem Markt. Darüber hinaus hat ein Unternehmen namens AXA seine Blockchain-basierte Plattform Fizzy eingestellt, da die Plattform ihre kommerziellen Ziele nicht erreichte und auch nicht auf eine unzureichende Nachfrage gestoßen war. Dies zeigt, dass es auf dem Markt nicht genügend Endverbraucher gab und dass dem Markt derzeit auch die richtigen Vertriebskanäle fehlten.

Darüber hinaus begannen Unternehmen mit fortschreitender Pandemie, die Möglichkeiten der Blockchain in Versicherungslösungen für Echtzeitanwendungen zu untersuchen. Zum Beispiel,

- September 2019:Marsh führte ein Pilotprojekt von Risk Exchange ein, einer Versicherungsvermittlungsplattform, die auf Blockchain-Technologie basiert. Diese neue Einführung soll Zahlungen, Dokumente und Rechnungen auf einer Blockchain digitalisieren, um Statusaktualisierungen in Echtzeit während des gesamten Versicherungsvermittlungsprozesses zu ermöglichen.

Darüber hinaus haben einige Unternehmen Finanzmittel aufgebracht, um die Versicherungsbranche mithilfe der Blockchain-Technologie weiter zu transformieren. Zum Beispiel,

- März 2019:Laut einem in der Schweiz ausgefüllten Unternehmensregister hat die B3i in einer ihrer Finanzierungsrunden über 16 Millionen US-Dollar eingesammelt. Diese Mittel sollen für die Entwicklung einer Blockchain-Handelsplattform verwendet werden, die die gesamte Versicherungsbranche revolutionieren wird.

In den kommenden Jahren wird der Markt mit zunehmender Marktreife immer schneller an der Akzeptanz Blockchain-basierter Versicherungslösungen zunehmen.

Blockchain in Versicherungsmarkttrends

Das Potenzial der Integration der Blockchain-Technologie in Versicherungslösungen erkennen

Man geht davon aus, dass die Blockchain-Technologie das Potenzial hat, die Finanzdienstleistungsbranche zu verändern. Allerdings zögern viele Versicherer immer noch, diese Technologie in ihre Versicherungslösungen zu integrieren. Das Blockchain-in-Versicherungskonzept befindet sich derzeit in der Entwicklungsphase, in der Unternehmen und Behörden der Finanzdienstleistungsbranche kontinuierlich daran arbeiten, die Fähigkeiten dieser Technologie für alle Versicherungslösungen zu nutzen. Zum Beispiel,

- Februar 2023:Der Vorsitzende der Insurance Regulatory and Development Authority of India (IRDAI) bestätigte, dass Indien Schritte in Richtung einer personalisierten und sofortigen Versicherung unternimmt. Dieser Schritt verdeutlichte den Einsatz neuer Technologien, darunter öffentliche Blockchain, ChatGPT und Web 3.0, um Produkte zu entwickeln, die diesen Entwicklungen gerecht werden.

- November 2023:Ein in den Niederlanden ansässiger Versicherungsverein auf Gegenseitigkeit untersucht die Möglichkeiten der Blockchain-Technologie zur Verbesserung der Effizienz. Darüber hinaus hat die Blockchain Insurance Industry Initiative B3i kürzlich ein neues Mitglied der International Cooperative and Mutual Insurance Federation (ICMIF), Achmea, begrüßt.

Somit zeigen solche jüngsten Entwicklungen die aktuellen Trends, die den Wachstumskurs des Marktes positiv beeinflussen.

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

Wachstumsfaktoren für Blockchain im Versicherungsmarkt

Steigende Anzahl strategischer Allianzen zur Förderung des Marktwachstums

- Die wichtigsten Marktteilnehmer beschäftigen sich mit der Entwicklung und Erforschung der Möglichkeiten der Blockchain-Technologie in der Versicherungsbranche. Darüber hinaus suchen diese Akteure zunehmend nach relevanten Partnerschaften und Kooperationen, um Produktentwicklungen durchzuführen, praktische Anwendungen zu entwickeln und ein sicheres Versicherungsökosystem aufzubauen. Unternehmen übernehmen diese Geschäftsstrategien, um das Beste aus ihren Konzepten und Fachkenntnissen mit anderen relevanten Partnern und Technologien zu kombinieren. Dadurch können Unternehmen Versicherungssysteme schneller und in größerem Umfang aufbauen.

Mehrere Unternehmen arbeiten mit Technologieexperten auf der ganzen Welt zusammen, um ihre technischen Fähigkeiten zu verbessern. Zum Beispiel,

- August 2020:HCL Technologies arbeitete mit R3 zusammen, das auf die Entwicklung von Blockchain-Software für Unternehmen spezialisiert ist. Ziel dieser Zusammenarbeit war die Einführung einer Blockchain-basierten Plattform, BUILDINGBLOCK, die es Endbenutzern ermöglicht, die betriebliche Sachversicherung für multinationale Unternehmen zu optimieren.

So treibt in den letzten Jahren die zunehmende Zahl relevanter Kooperationen und Partnerschaften den Markt voran.

EINHALTENDE FAKTOREN

Mangelnde Standardisierung, hohe Anschaffungskosten und Sicherheitsbeschränkungen behindern das Marktwachstum

Zu den hemmenden Faktoren des Marktes gehören mangelnde Standardisierung, hohe Anschaffungskosten und Sicherheitsbeschränkungen. Ein gemeinsam genutztes und verteiltes System erfordert ein hohes Maß an Standardisierung, um mit optimaler Geschwindigkeit zu funktionieren. Mangelnde Standardisierung kann zu schlechten Investitionsentscheidungen führen. Da sich die Branche darüber hinaus noch mit der Integration der Technologie beschäftigt, kann es zu einem Verlust der anfänglichen Entwicklungskosten kommen, wenn diese Technologie nicht korrekt übernommen und implementiert wird. Mehrere Unternehmen starteten Lösungen auf Basis der Blockchain-Technologie, mussten ihre Geschäftstätigkeit jedoch einstellen, da es dem Markt derzeit an genügend Kunden und Vertriebskanälen mangelte. Darüber hinaus besteht immer das Risiko neuartiger Cyberangriffe, die die Nachfrage nach Blockchain in Versicherungslösungen bremsen könnten.

Blockchain in der Marktsegmentierungsanalyse für Versicherungen

Durch Anbieteranalyse

Die steigende Nachfrage nach Blockchain-basierten Versicherungslösungen bei Infrastruktur- und Protokollanbietern führte zum Marktwachstum

Basierend auf dem Anbieter wird der Markt in Anwendungs- und Lösungsanbieter, Middleware-Anbieter sowie Infrastruktur- und Protokollanbieter unterteilt.

Unter diesen dominierte im Jahr 2024 das Segment der Infrastruktur- und Protokollanbieter den Markt. Da sich die Implementierung der Blockchain-Technologie in der Versicherungsbranche noch in einem frühen Stadium befindet, experimentieren Unternehmen mit der Entwicklung von Produkten. Dadurch werden die Infrastruktur- und Protokollanbieter in der Anfangsphase der Branche an Popularität gewinnen.

Mit zunehmender Reife des Marktes wird jedoch die Akzeptanz von Lösungen seitens der Anwendungs- und Lösungsanbieter erheblich zunehmen. Aufgrund dessen wird erwartet, dass die Anwendungs- und Lösungsanbieter in den kommenden Jahren mit der höchsten CAGR wachsen. Das Segment Anwendungs- und Lösungsanbieter wird im Jahr 2026 einen Marktanteil von 42,18 % ausmachen.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Nach Unternehmenstypanalyse

Die zunehmende Beliebtheit von Blockchain-basierten Versicherungslösungen bei großen Unternehmen führte zu einem Marktwachstum

Je nach Unternehmenstyp ist der Markt in KMU und Großunternehmen unterteilt.

Unter diesen hielten große Unternehmen im Jahr 2026 mit 46,40 % den größten Anteil. Diese Dominanz ist auf die starke Einführung von Blockchain-basierten Versicherungslösungen in den letzten Jahren zurückzuführen. Traditionell eignen sich digitale Plattformen auf Blockchain-Basis ideal für Unternehmen, die große Forderungen an Kunden generieren oder finanzieren. Daher verzeichnete der Markt bei großen Unternehmen ein stärkeres Wachstum als bei KMU.

Aufgrund von Bedenken hinsichtlich der Einbeziehung der Technologie in Versicherungslösungen ist bei KMU jedoch eine langsamere Akzeptanz zu verzeichnen. In den kommenden Jahren, wenn die Branche reifer wird, könnten KMU den Grad der Akzeptanz der Lösung steigern und so mit der höchsten CAGR wachsen.

Durch Anwendungsanalyse

Die zunehmende Neigung der Endbenutzer zur Einführung automatisierter Schadensmanagementlösungen treibt das Marktwachstum voran

Je nach Anwendung ist der Markt in GRC-Management, Schadensmanagement, Identitätsmanagement und unterteiltBetrugserkennung, Zahlungen, Smart Contracts und andere (Kundenkommunikation etc.).

Unter diesen hält derzeit die Schadensmanagement-Anwendung mit 21,58 % im Jahr 2026 den größten Anteil, da automatisierte Schadensmanagement-Lösungen bei Endnutzern immer beliebter werden. Gleichzeitig verzeichnete die Branche auch einen Anstieg der Nachfrage nach Smart-Contract-Lösungen.

Es wird erwartet, dass die Zahlungsanwendung in den kommenden Jahren aufgrund der zunehmenden Neigung des Publikums zu technologiegestützten Zahlungen den Markt anführen wird. Unternehmen sind dabei, programmierbare Zahlungsmethoden einzuführen. Zum Beispiel,

- November 2023:JPMorgan Chase erweitert seine B2B-Strategie durch den Einsatz kryptowährungsbasierter Technologie, da immer mehr Kunden die Zahlungsautomatisierung bevorzugen.

REGIONALE EINBLICKE

Geografisch wird der Markt in fünf Hauptregionen sorgfältig untersucht: Nordamerika, Südamerika, Europa, Naher Osten und Afrika sowie Asien-Pazifik.

North America Blockchain in Insurance Market Size, 2025 (USD Billion)

Um weitere Informationen zur regionalen Analyse dieses Marktes zu erhalten, Laden Sie ein kostenloses Beispiel herunter

Nordamerikaner

Unter diesen hält der nordamerikanische Markt einen Großteil des Versicherungsmarktanteils der gesamten Blockchain. Dieses Wachstum ist auf die frühe Einführung neuer Technologien in der Region, die Präsenz wichtiger Akteure und ihre effektiven Geschäftsstrategien zurückzuführen. Mehrere Unternehmen in der Region führen Blockchain-Lösungen für Versicherungen ein, die die Effizienz verbessert und Betrug im gesamten Transaktionsprozess der Versicherer reduziert haben. Der US-Markt soll bis 2026 ein Volumen von 1,16 Milliarden US-Dollar erreichen.

Asien-Pazifik

Darüber hinaus wird die Region Asien-Pazifik im Hinblick auf das höchste CAGR-Wachstum in den kommenden Jahren mit einem bemerkenswerten Wachstumspfad wachsen. Dieses positive Wachstum wird aufgrund der erheblichen Fortschritte bei den Versicherungsunternehmen der Region erwartet. Sleek beispielsweise mit Sitz in Hongkong ist ein Insurtech-Unternehmen, das die Fähigkeiten neuer Technologien wie Blockchain und Blockchain untersucht Intelligente Verträgemit dem Ziel, das Kundenerlebnis zu verbessern. Der japanische Markt soll bis 2026 ein Volumen von 0,26 Milliarden US-Dollar erreichen, der chinesische Markt soll bis 2026 ein Volumen von 0,29 Milliarden US-Dollar erreichen und der indische Markt soll bis 2026 ein Volumen von 0,26 Milliarden US-Dollar erreichen.

Europa

Darüber hinaus wird erwartet, dass Europa in den letzten Jahren aufgrund der zunehmenden jüngsten Entwicklungen im Markt ein stetiges Wachstum verzeichnen wird. Im Mai 2022 reagierte die Europäische Aufsichtsbehörde für das Versicherungswesen und die betriebliche Altersversorgung (EIOPA) auf die Ansichten der Interessenvertreter der Region zu Blockchain und Smart Contracts im Versicherungswesen. Die Behörde erkennt an, dass die Versicherer das Anwendungspotenzial der Technologie erkannt haben. Darüber hinaus äußerte sich die Behörde zum Einsatz der Technologie im europäischen Versicherungssektor und sagte, dass sie sich noch in einem frühen Stadium befinde und sich die meisten der von den Interessenträgern genannten Anwendungsfälle noch im Stadium des Machbarkeitsnachweises befänden, während andere nur in kleinem Maßstab seien. Dies spiegelt wider, dass das Wachstum der Region in Bezug auf Blockchain im Versicherungsbereich in den kommenden Jahren stetig zunehmen wird. Der britische Markt wird bis 2026 voraussichtlich 0,28 Milliarden US-Dollar erreichen, während der deutsche Markt bis 2026 voraussichtlich 0,27 Milliarden US-Dollar erreichen wird.

Regionen Südamerika sowie Naher Osten und Afrika

Darüber hinaus wird erwartet, dass die Regionen Südamerika sowie Naher Osten und Afrika im Vergleich zu den anderen Regionen langsamer wachsen. Diese Regionen waren bei der Einführung fortschrittlicher Technologien und der Umsetzung von Entwicklungsstrategien, die zum Marktwachstum beitragen, langsamer.

Wichtige Akteure der Branche

Unternehmen entwickeln Blockchain-basierte Lösungen, um Wachstumschancen für den Markt zu fördern

Da sich der Markt noch in der Entwicklungsphase befindet, implementieren die auf dem Markt tätigen Anbieter von Blockchain-Versicherungslösungen weiterhin die Blockchain-Technologie in ihre Versicherungsanwendungen. Unternehmen erkennen die Bedeutung der Integration der Technologie, da sie ihr Versicherungsökosystem vereinfacht und sichert. Darüber hinaus verfolgen Blockchain-Versicherungsunternehmen auch verschiedene Entwicklungsstrategien, beispielsweise die Übernahme und Fusion relevanter Unternehmen, die ihr Fachwissen auf diesem Weg stärken können.

Liste der Top-Blockchain in Versicherungsunternehmen:

- Konsens(UNS.)

- IntellectEU, Inc. (USA)

- ChainThat (Großbritannien)

- Etherisc (Deutschland)

- IBM Corporation(UNS.)

- Guardtime (Estland)

- Teambrella (USA)

- B3i (Schweiz)

- Tierion (USA)

- Deloitte (USA)

WICHTIGSTE ENTWICKLUNGEN IN DER BRANCHE:

- Juni 2023:JP Morgan arbeitete mit sechs indischen Banken zusammen, um eine Blockchain-basierte Plattform rund um die Abwicklung in US-Dollar einzuführen. Zu diesen Banknamen gehören Axis Bank, HDFC Bank, Yes Bank, ICICI Bank, IndusInd Bank und JPMorgan’s GIFT City. Damit will das Unternehmen Probleme beseitigen, die sich um das traditionelle Finanzwesen drehen.

- Dezember 2022:Italien hat sich ab 2023 für die Algorand-Blockchain-Technologie entschieden, um seine traditionellen Bankensysteme zu verbessern. Damit ist das Land auch das erste Mitgliedsland der Europäischen Union (EU), das Blockchain in seine Versicherungs- und Finanzsysteme integriert.

- September 2022:Der Versicherungszweig der Ant Group hat eine digitale Betriebsplattform auf Basis der Blockchain-Technologie eingeführt, die in erster Linie zur Unterstützung von Versicherungsunternehmen in China entwickelt wurde. Diese neue Einführung, die Xingyun-Plattform, hilft Versicherern dabei, ihre betriebliche Effizienz und ihr Kundenerlebnis zu verbessern.

- November 2020:Die B3i Services AG hat sich mit TCS zusammengetan, um Lösungen zu entwickeln, die auf der Blockchain-Technologie basieren und speziell auf die Versicherungsbranche zugeschnitten sind. Diese Lösungen sind mit den kreativen Fähigkeiten von TCS und der fortschrittlichen Produktions-DLT-Plattform von B3i gekoppelt. Mit diesen Fähigkeiten sind die Lösungen geeignet, die Digitalisierung von Versicherungen für ein effizienteres Kundenerlebnis zu beschleunigen.

- Juli 2019:Aon hat mit Etherisc und Oxfam zusammengearbeitet, um eine Blockchain-basierte Agrarversicherungsplattform für Kleinbauern und Bauernhöfe in Sri Lanka vorzustellen. Diese Plattform bietet Mikroversicherungen für kleinbäuerliche Reisfeldbauern, die aufgrund unsicherer Wetterbedingungen ihre Ernte verlieren. Darüber hinaus will das Unternehmen durch den Einsatz der Blockchain-Technologie auch den Schadenprozess rationalisieren und die Verwaltungskosten senken.

BERICHTSBEREICH

Der Bericht bietet dem Leser eine detaillierte Analyse des Marktes, indem er sich vor allem auf die Schlüsselaspekte konzentriert, wie z. B. führende Unternehmen, die an der Implementierung der Technologie im Versicherungssektor arbeiten, Studien zu neu entwickelten Produkt-/Dienstleistungstypen und die praktischen Anwendungen, die die neu eingeführte Blockchain in Versicherungsprodukten bieten könnte. Darüber hinaus führt der Bericht den Leser durch Markteinblicke, die Trends und Chancen umfassen. Darüber hinaus beleuchtet der Bericht die wichtigsten Branchenentwicklungen der Branchenakteure sowie alle anderen Faktoren, die in den letzten Jahren direkt oder indirekt zum Wachstum des Marktes beigetragen haben.

Anfrage zur Anpassung um umfassende Marktkenntnisse zu erlangen.

Berichtsumfang und Segmentierung

|

ATTRIBUT |

DETAILS |

|

Studienzeit |

2021-2034 |

|

Basisjahr |

2025 |

|

Geschätztes Jahr |

2026 |

|

Prognosezeitraum |

2026-2034 |

|

Historische Periode |

2021-2024 |

|

Wachstumsrate |

CAGR von 45,60 % von 2026 bis 2034 |

|

Einheit |

Wert (Milliarden USD) |

|

Segmentierung |

Nach Anbieter

Nach Unternehmenstyp

Auf Antrag

Nach Region

|

Häufig gestellte Fragen

Der Markt soll bis 2034 ein Volumen von 95,97 Milliarden US-Dollar erreichen.

Im Jahr 2026 wurde der Markt auf 4,74 Milliarden US-Dollar geschätzt.

Der Markt wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von 45,60 % wachsen.

Das Segment der Infrastruktur- und Protokollanbieter war im Jahr 2024 marktführend.

Zunehmende Anzahl strategischer Allianzen zur Förderung des Marktwachstums.

CONSENSYS, IntellectEU, Inc., ChainThat, Etherisc, IBM Corporation und Guardtime sind die Top-Player auf diesem Markt.

Nordamerika dominierte den globalen Blockchain-Versicherungsmarkt mit einem Anteil von 34,20 % im Jahr 2025.

Nach Anbietern wird erwartet, dass der Anwendungs- und Lösungsanbieter im Prognosezeitraum mit der höchsten CAGR wächst.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

Verwandte Berichte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf