Marktgröße, Anteil und Branchenanalyse für Kernbankensoftware, nach Bereitstellung (SaaS/gehostet und lizenziert), nach Banktyp (Großbanken (mehr als 30 Milliarden US-Dollar an Vermögenswerten), mittelgroße Banken (10 bis 30 Milliarden US-Dollar an Vermögenswerten), kleine Banken (5 bis 10 Milliarden US-Dollar an Vermögenswerten), Gemeinschaftsbanken (weniger als 5 Milliarden US-Dollar an Vermögenswerten) und Kreditgenossenschaften), nach Endbenutzer (Privatkundengeschäft, Treasury, Corporate Banking und Wealth Management) und regionale Prognose, 2026 – 2034

Marktgröße für Kernbankensoftware

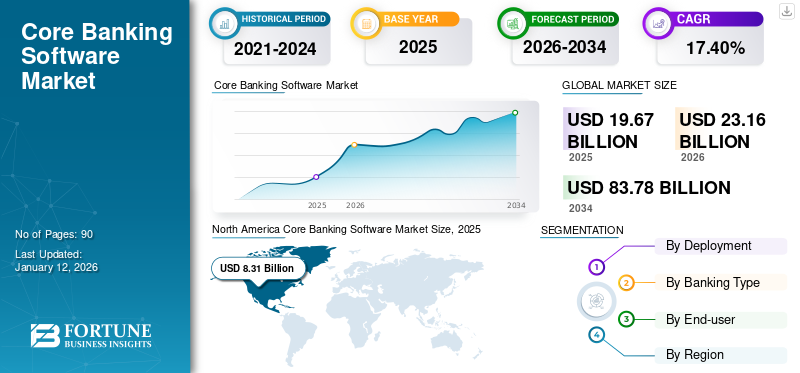

Die Größe des globalen Marktes für Kernbankensoftware wurde auf USD geschätzt19.67Milliarden im Jahr 2025. Der Markt wird voraussichtlich ab USD wachsen23.16Milliarden im Jahr 2026 auf USD83,78Milliarden bis 2034, was einem CAGR von entspricht17.40% im Prognosezeitraum. Nordamerika dominierte den Weltmarkt mit einem Anteil von42,20% im Jahr 2025. Darüber hinaus wird erwartet, dass der Markt für Kernbankensoftware in den USA erheblich wachsen und bis 2032 einen geschätzten Wert von 15.870,0 Millionen US-Dollar erreichen wird.

Kernbankensoftware ist ein zentralisiertes System, das es Banken und Finanzinstituten ermöglicht, ihre Kerngeschäfte zu verwalten, einschließlich Kontoverwaltung, Transaktionen, Kredite, Einlagen und Kundeninteraktionen. Es ermöglicht Banken, nahtlose Bankdienstleistungen über mehrere Filialen und digitale Kanäle hinweg anzubieten. Die Software bietet zahlreiche Vorteile, wie z. B. Bankdienstleistungen rund um die Uhr, zentralisierte Datenverwaltung, schnellere Transaktionen, Skalierbarkeit und Einhaltung gesetzlicher Vorschriften. Dieses System spielt im modernen Bankwesen eine entscheidende Rolle, indem es Abläufe rationalisiert, das Kundenerlebnis verbessert und unterstütztdigitales BankingTransformation.

Die COVID-19-Pandemie zwang zahlreiche Banken, andere Finanzinstitute und deren Mitarbeiter zur Einführung der WFH-Politik (Work from Home). Die COVID-19-Krise führte zu erheblichen Veränderungen auf dem globalen Finanzmarkt, da die Finanzbranche mit abrupten Zinsänderungen und aufgeschobenen Mietzahlungen zu kämpfen hatte. Daher war es für viele Finanzinstitute und Banken eine Herausforderung, die pandemiebedingten Veränderungen im gesamten Kredit- und Kreditmanagement wiederherzustellen. Laut dem IDC COVID-19 Impact Report berichten weniger als 20 % der Finanzinstitute weltweit von einer Rückkehr zu einer „neuen Normalität“. Darüber hinaus ergab die Studie, dass 89 % der Banken in Nordamerika und 83 % der Banken in Europa und MEA weiterhin ihre betriebliche Widerstandsfähigkeit verbessern. Im Gegensatz dazu hatten 77 % der Banken im asiatisch-pazifischen Raum, wo die Pandemie bereits früher Auswirkungen hatte, ihren Schwerpunkt wieder auf Innovation und Implementierung von Kernbanklösungen für langfristige Transformationsprojekte gelegt.

Auswirkungen der generativen KI

Die steigende Nachfrage nach fortschrittlichen KI-Chatbots und virtuellen Assistenten treibt das Wachstum des Marktes voran

Generative KIermöglicht Hyperpersonalisierung durch die Analyse von Kundendaten, um maßgeschneiderte Produkte, Empfehlungen und Finanzberatung anzubieten. Fortschrittliche KI-Chatbots und virtuelle Assistenten bearbeiten Kundenanfragen, bieten Echtzeit-Support und verbessern die Kundenzufriedenheit. Banken nutzen KI-gestützte Kernbankensysteme, um die Effizienz des Bankbetriebs zu verbessern und das Benutzererlebnis zu verbessern. Zum Beispiel,

- Im Mai 2024: Temenos stellte eine neuartige generative KI-Lösung für die Bankenplattform vor. Diese Lösung kann in die Kern- und Financial Crime Mitigation (FCM)-Lösung von Temenos integriert werden. Die Integration der generativen KI-Technologie wird die Art und Weise, wie Banken mit ihren Daten umgehen, verändern und die Rentabilität und Produktivität steigern, um eine erhebliche Kapitalrendite zu erzielen.

- Im Oktober 2023: Sopra Banking Software, ein in Frankreich ansässiges Unternehmen, führt ein KI-gestütztes Kernbankensystem ein. Es wurde entwickelt, um Banken die Verbesserung ihrer digitalen Dienstleistungen zu ermöglichen. Dieses KI-fähige Kernbankensystem ermöglicht es Kunden, die Lösung schnell einzuführen und gleichzeitig die Gesamtbetriebskosten (TCO) zu senken.

MARKTDYNAMIK

Markttreiber

Die steigende Nachfrage nach SaaS- und Cloud-basierten Lösungen treibt das Wachstum des Marktes voran

Einer der Haupttreiber des Marktwachstums für Kernbankensoftware ist die zunehmende Akzeptanz vonSaaS-basierte und cloudbasierte Bankplattformen führender Softwareanbieter wie Finastra, FIS Global und Temenos AG. Diese cloudbasierten Plattformen ermöglichen es Bankinstituten, Zahlungen, Transaktionen und andere Finanzvorgänge effizient zu überwachen. Die Nachfrage nach höherer Produktivität und betrieblicher Effizienz treibt die Marktexpansion voran. Um sich einen Wettbewerbsvorteil zu verschaffen, bringen wichtige Akteure aktiv neue Produkte auf den Markt. Zum Beispiel,

- Im Januar 2023 erwarb das in Kenia ansässige Fintech-Unternehmen Kwara IRNET Coop, um eine cloudbasierte Kernbankenplattform bereitzustellen. Diese Akquisition ermöglichte auch den Zugriff auf den bestehenden Kundenstamm von IRNET, da es sich um eine Tochtergesellschaft der Kenya Union of Savings and Credit Cooperatives (KUSCC) handelte. Solche Fortschritte zielen darauf ab, die Cloud-Einführung in Unternehmen zu beschleunigen und den Verbrauchern umfassende Bankfunktionen anzubieten.

Marktbeschränkungen

Zunehmende Datenschutzbedenken und Datenschutzverletzungen im Kernbankensektor behindern das Marktwachstum

Datensicherheit hat für Bankmanager nach wie vor oberste Priorität, da Finanzinstitute weiterhin zunehmenden Cyber-Bedrohungen ausgesetzt sind. Trotz der Nutzung fortschrittlicher digitaler Plattformen bleiben Banken und Finanzdienstleister anfällig für Cyberangriffe und Datenschutzverletzungen, was erhebliche Risiken für den Kernbankensoftwaremarkt mit sich bringt. Zum Beispiel,

- Laut IBMs Bericht „Cost of a Data Breach 2024“ erleiden Finanzunternehmen einen durchschnittlichen Verlust von 5,9 Milliarden US-Dollar pro Datenschutzverletzung, was 28 % mehr ist als der weltweite Durchschnitt. 48 % der Angriffe auf den Finanzsektor sind auf böswillige Akteure zurückzuführen, während 33 % auf menschliches Versagen zurückzuführen sind.

Die Konvergenz von Datenschutzbedenken, Softwarekomplexität und Sicherheitslücken verlangsamt das Wachstum des Marktes. Bewältigung dieser Herausforderungen durch verbesserteCybersicherheitMaßnahmen, Verschlüsselung und Compliance-gesteuerte Lösungen werden für eine nachhaltige Marktexpansion von entscheidender Bedeutung sein.

Marktchancen

Die Integration von RegTech in das Kernbanking schafft eine potenzielle Chance für das Marktwachstum

Die Integration von Regulierungstechnologie (RegTech) in Kernbankensysteme verändert die Art und Weise, wie Banken Risiken verwalten, Compliance-Prüfungen automatisieren und Berichtsprozesse rationalisieren. Durch den Einsatz von KI und fortschrittlicher DatenanalyseRegTechverbessert die Einhaltung gesetzlicher Vorschriften und die betriebliche Effizienz und reduziert gleichzeitig manuelle Eingriffe. Banken auf der ganzen Welt setzen RegTech zunehmend ein, um die Einhaltung sich entwickelnder lokaler und globaler Vorschriften sicherzustellen. Die Integration dieser Lösungen in Kernbankensysteme trägt dazu bei, Compliance-Workflows zu automatisieren, Risiken zu mindern und die Transparenz zu erhöhen. Zum Beispiel:

- ACI weltweitbietet Lösungen, die Echtzeit-Compliance-Überwachung, Betrugserkennung und Anti-Geldwäsche-Funktionen (AML) in Kernbankenplattformen integrieren.

Da sich die Regulierungslandschaften ständig weiterentwickeln, bietet die RegTech-Integration eine bedeutende Chance für Banken, die Vorschriften einzuhalten, Kosten zu senken und die betriebliche Effizienz zu steigern.

Markttrends für Kernbankensoftware

Die Neigung zur digitalen Transformation beschleunigte das Wachstum des Marktes

In der Finanztechnologielandschaft ist die Software zu einem wichtigen Bestandteil gewordendigitale Transformationvon Banken auf der ganzen Welt. Da Finanzinstitute bestrebt sind, die betriebliche Effizienz zu verbessern, das Kundenerlebnis zu verbessern und Vorschriften einzuhalten, ist die Einführung von Kernbankensystemen zu einer strategischen Notwendigkeit geworden.

Einer der wichtigsten Marktfaktoren, die die Einführung des Kernbankwesens beeinflussen, ist die rasche Beschleunigung der digitalen Transformation im Bankensektor. Da Banken zunehmendem Druck durch digital versierte Kunden und agile Fintech-Wettbewerber ausgesetzt sind, investieren traditionelle Banken stark in moderne Kernbankensysteme. Diese Plattformen bilden nicht nur das Rückgrat des täglichen Bankgeschäfts, sondern fungieren auch als Katalysatoren für Innovationen. Zum Beispiel:

- Im Januar 2024 enthüllte Brian Moynihan, CEO der Bank of America, den ehrgeizigen Plan des Unternehmens, 3,8 Milliarden US-Dollar in Technologieinitiativen zu investieren, und demonstrierte damit sein Engagement für Innovation und digitale Transformation im Bankensektor.

Die Nachfrage nach flexiblen, effizienten und zugänglichen Banklösungen steigt im Markt weiter. Da Banken auf Digital-First-Strategien umsteigen, bietet der Markt erhebliche Umsatzchancen, die Wachstum und Innovation für die langfristige Branche vorantreiben

SEGMENTIERUNGSANALYSE

Durch Deployment Insights

Steigender Bedarf an Abonnementmodellen steigerte die Nachfrage nach SaaS/gehosteten Bereitstellungen in wichtigen Sektoren

Basierend auf der Bereitstellung wird der Markt in SaaS/gehostet und lizenziert unterteilt.

Unter diesen dürfte SaaS/gehostet den größten Marktanteil bei Kernbankensoftware haben67,54 % im Jahr 2026mit der höchsten CAGR im geschätzten Studienzeitraum. Das Wachstum ist auf die steigende Nachfrage der Unternehmen nach cloudbasierten Banksystemen zurückzuführen. Solche Lösungen würden Endnutzer dabei unterstützen, Bankaktivitäten zu verbessern, einschließlich der Berechnung von Zinsen, der Bedienung von Krediten und der Abwicklung von Abhebungen und Einzahlungen. Laut dem Bericht „Future of Cloud in Banking“ erhöhen 60 % der Banken in Nordamerika ihre Cloud-Investitionen in den kommenden Jahren. In ähnlicher Weise lenken 82 % der Befragten in Europa und im Nahen Osten, Afrika und 83 % in der Region Asien-Pazifik den Markt in Richtung eines gesunden Wachstums der Cloud-Einführung.

Es wird erwartet, dass die Lizenz aufgrund der zunehmenden Einführung lizenzbasierter Banklösungen zur Reduzierung von Sicherheitsbedenken und Betriebskosten ein radikales Wachstum verzeichnen wird. Endbenutzer konzentrieren sich auf die Implementierung zahlreicher lizenzierter Banking-Engines, um Finanzaktivitäten durchzuführen, ohne dass Zahlungsabwickler erforderlich sind. Finacle ist beispielsweise ein lizenziertes Kernbankensoftwareprodukt von Infosys, das verschiedenen Banken universelle Digital-Banking-Funktionalität bietet.

Nach Banking Type Insights

Der wachsende Bedarf an einem zentralisierten Bankensystem in großen Banken treibt das Marktwachstum voran

Basierend auf der Bankart wird der Markt in große Banken, mittelgroße Banken, kleine Banken, Gemeindebanken und Kreditgenossenschaften untersucht.

Große Banken eroberten den größten Marktanteil30,66 %im Jahr 2026 aufgrund der strikten Einhaltung verschiedener regulatorischer Anforderungen in der gesamten Europäischen Union. Große Banken sind in der Lage, Millionen von Transaktionen pro Tag abzuwickeln, daher spielt der Einsatz eines zentralisierten Bankensystems eine wichtige Rolle bei der Förderung des Marktwachstums.

Gemeinschaftsbanken auf der ganzen Welt konzentrieren sich hauptsächlich auf die Einführung digitaler Banklösungen, um ihren Kunden technologisch fortschrittliche Finanzdienstleistungserfahrungen zu bieten. Aus diesem Grund wird erwartet, dass die Gemeinschaftsbanken im Prognosezeitraum mit der höchsten CAGR von 18,8 % wachsen.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Durch Endbenutzer-Einblicke

Das Firmenkundengeschäft gewinnt durch die zunehmende Einführung fortschrittlicher Bankensysteme an Dynamik

Basierend auf dem Endbenutzer wird der Markt in den Bereichen Privatkundengeschäft, Treasury, Firmenkundengeschäft und Vermögensverwaltung untersucht.

Der Firmenkundenbereich dürfte den dominierenden Anteil halten27,14 % im Jahr 2026.während des vorhergesagten Zeitraums. Aufgrund der zunehmenden Akzeptanz von Online- und Mobile-Banking-Software bei den Benutzern ist das Firmenkundengeschäft in der Lage, Bankaktivitäten in Echtzeit zu verfolgen und zu überwachen.

Das Vermögensverwaltungssegment wird voraussichtlich die höchste Wachstumsrate aufweisen und in den kommenden Jahren an Bedeutung gewinnen. Wesentliche Faktoren für das Wachstum dieses Segments sind die zunehmende Digitalisierung und Prozessautomatisierung sowie die steigende Nachfrage nach Investitionsmodulen. Darüber hinaus wird erwartet, dass die zunehmende Implementierung solcher Banklösungen im Privatkundengeschäft und im Treasury das Marktwachstum vorantreiben wird.

REGIONALER AUSBLICK AUF DEN KERNBANKEN-SOFTWARE-MARKT

Basierend auf der regionalen Analyse wird der Markt in Nordamerika, Europa, im asiatisch-pazifischen Raum, im Nahen Osten und in Afrika sowie in Südamerika untersucht.

Nordamerika

North America Core Banking Software Market Size, 2025 (USD Billion)

Um weitere Informationen zur regionalen Analyse dieses Marktes zu erhalten, Laden Sie ein kostenloses Beispiel herunter

Nordamerika dominierte den Markt mit einer Bewertung von 8,31 Milliarden US-Dollar im Jahr 2025 und 9,6 Milliarden US-Dollar im Jahr 2026. Der Markt in Nordamerika ist aufgrund der Investitionen von Regierungsbanken und Finanzinstituten führend auf dem Markt für Bankensoftware. Wichtige Marktteilnehmer konzentrieren sich auf die Entwicklung fortschrittlicher Kernbankensoftwarelösungen, um Dienstleistungen weltweit anzubieten. Darüber hinaus investieren staatliche Banken und Finanzinstitute in Ländern wie den USA und Kanada stark in die Einführung von Kernbankdienstleistungen. Darüber hinaus gibt es in diesen Ländern eine beträchtliche Anzahl von Dienstleistern für Kernbankensoftware und -dienstleistungen. Der US-Markt soll bis 2026 ein Volumen von 6,83 Milliarden US-Dollar erreichen.

- Im Januar 2024: Temenos AG und Deloitte US gehen eine Partnerschaft ein, um Technologielösungen bereitzustellen, die US-Finanzinstituten dabei helfen sollen, die Kernbanking- und Zahlungsmodernisierung in der Cloud zu geringeren Kosten zu beschleunigen.

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

Die USA haben im Jahr 2024 den größten Marktanteil erobert. Wichtige Akteure in den gesamten USA werden wahrscheinlich in Kernbankensoftware investieren, indem sie aktiv mit Anbietern von Innovationstechnologie zusammenarbeiten. Die steigende Zahl von Online-Banking-Anwendungen, Finanzorganisationen und Fortschritte in der Cloud-Technologie dürften das Wachstum des US-Marktes ankurbeln.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Europa

Es wird erwartet, dass Europa einen erheblichen Anteil des Marktes für Kernbankensoftware abdeckt. Das Wachstum ist auf die zunehmende Einführung von Cloud-Diensten, den Anstieg der Datengenerierung im Banken- und Finanzsektor sowie auf wachsende staatliche und öffentliche Ausgaben für die Einführung fortschrittlicher Bankanwendungen zurückzuführen. Der britische Markt wird bis 2026 voraussichtlich 1,38 Milliarden US-Dollar erreichen, während der deutsche Markt bis 2026 voraussichtlich 1,18 Milliarden US-Dollar erreichen wird.

- Nach Angaben europäischer Organisationen migrieren rund 70 % der Organisationen in Europa ihre Arbeitslasten in die Cloud. Dies ist in erster Linie auf die Optimierung der Kosten aufgrund der Cloud-Nutzung zurückzuführen, und etwa 50 % der Unternehmen haben eine Cloud-First-Strategie implementiert, um die Geschäftseffizienz zu steigern.

Dies wird den Hauptakteuren verschiedene Marktchancen eröffnen, um ihr Kernangebot an Bankensoftware in Großbritannien, Deutschland, Frankreich, Spanien, Italien und anderen Ländern zu erweitern.

Asien-Pazifik

Es wird erwartet, dass der asiatisch-pazifische Markt im Prognosezeitraum mit der höchsten CAGR wachsen wird. Regierungen und Banken in der Region modernisieren aktiv ihre Bankeninfrastruktur, um die betriebliche Effizienz, die Einhaltung gesetzlicher Vorschriften und das Kundenerlebnis zu verbessern. Beispielsweise fördern Regierungen in Indien, Indonesien und den Philippinen das Bankgeschäft für Menschen, die das Bankensystem nicht nutzen. Dieser Faktor erhöht die Nachfrage nach kostengünstigen Kernbankensoftwarelösungen.

Naher Osten und Afrika

Im Nahen Osten und in Afrika befindet sich der Markt aufgrund der zunehmenden Zahl von Endverbraucher-Banking-Startups und inländischen Finanzinstituten in einer aufstrebenden Phase. Auch die Vision der Regierungen für wirtschaftliche Diversifizierungsstrategien wie Saudi-Arabiens Vision 2030, Kuwaits Vision 2035 und die Smart Government Initiative der VAE drängen Banken in Richtung Digitalisierung. Der japanische Markt soll bis 2026 ein Volumen von 1,21 Milliarden US-Dollar erreichen, der chinesische Markt soll bis 2026 ein Volumen von 2,45 Milliarden US-Dollar erreichen und der indische Markt soll bis 2026 ein Volumen von 0,56 Milliarden US-Dollar erreichen.

Südamerika

Der südamerikanische Markt befindet sich aufgrund steigender Investitionen der Regierung und wichtiger Akteure in Sektoren wie dem Bank- und Finanzwesen in einer Entwicklungsphase. Der Bankensektor in dieser Region durchläuft derzeit einen erheblichen digitalen Wandel. Banken modernisieren ihre Infrastruktur, um die Effizienz, die Einhaltung gesetzlicher Vorschriften und die Kundenbindung zu verbessern. Zum Beispiel,

- Laut einem neuen Forschungsbericht der Information Services Group (ISG) entscheiden sich Banken in Brasilien für reaktionsfähigere Kernbank- und Zahlungsplattformen, um dem zunehmenden Wettbewerb auf dem Markt standzuhalten.

WETTBEWERBSFÄHIGE LANDSCHAFT

Wichtige Akteure der Branche

Kooperationen und Partnerschaften zwischen Schlüsselakteuren, um das Marktwachstum voranzutreiben

Unternehmen gehen Partnerschaften mit Technologieinnovatoren und Cloud-Dienstanbietern ein, um ihr Softwareangebot zu verbessern und einen größeren Marktanteil zu gewinnen. Zum Beispiel,

- Im Januar 2025 schlossen sich 10x Banking, eine Cloud-Banking-Plattform, und DLT Apps zusammen, um die Datenmigration für Finanzinstitute zu transformieren. Ziel der Partnerschaft ist es, die Reibungsverluste bei der Migration komplexer bestehender Systeme und moderner Kernbankenplattformen durch den Einsatz KI-basierter Tools zu beseitigen.

Liste der wichtigsten Core-Banking-Softwareunternehmen im Profil

- Edgeverve Systems Limited (Infosys) (Indien)

- Temenos Headquarters SA (Schweiz)

- Oracle Corporation(UNS.)

- Nationale Informationsdienste von Fidelity(UNS.)

- Tata Consultancy Services Limited (Indien)

- Fiserv, Inc. (USA)

- Intellect Design Arena Ltd (Indien)

- Finastra International Limited(VEREINIGTES KÖNIGREICH.)

- Mambu GmbH (Deutschland)

- 10x Banking Technology Limited (Großbritannien)

- SDK.finance(Ukraine)

- Backbase (Niederlande)

- nCino (USA)

- SAP SE (Deutschland)

- CGI (Kanada)

- Alkami Technology (USA)

- Jack Henry & Associates (USA)

- DeshDevs (Großbritannien)

- Securepaidz (USA)

- Sopra Banking Software (Frankreich)

…und mehr

WICHTIGE ENTWICKLUNGEN IN DER INDUSTRIE

- Im Januar 2025, Infosys Finacle, eine hundertprozentige Tochtergesellschaft von Infosys und Teil von EdgeVerve Systems, hat die Finacle Asset Liability Management Solution auf den Markt gebracht, eine Risikomanagementlösung, die Banken einen unternehmensweiten Überblick über die Bilanzrisiken bietet.

- Im Januar 2025,Intellect Design Arena Ltd ist eine strategische Partnerschaft mit Coforge eingegangen. Die Zusammenarbeit nutzt die Plattformen eMACH.ai und iTurmeric von Intellect, um Finanzinstituten die Modernisierung ihrer Systeme mit minimaler Unterbrechung zu ermöglichen.

- Im Januar 2025,Intellect Global Consumer Banking (iGCB), die Consumer-Banking-Abteilung von Intellect Design Arena Limited, kündigte eine Verbesserung seiner eMACH.ai-Kartenplattform an. Durch die Integration von Thales payShield HSM wurde eine zusätzliche Sicherheits- und Authentifizierungsebene eingeführt, die auf den Schutz der nächsten Generation für Banken und Finanzinstitute abzielt.

- Im Dezember 2024, Fiserv, Inc. baute seine Beziehung mit COCC aus, einem kundeneigenen Fintech-Unternehmen, das mehr als 200 Kreditgenossenschaften bedient. Die Partnerschaft bietet digitale Banking-Lösungen auf Basis von Fiservs Experience Digital (XD) und ebnet damit den Weg für kontinuierliche Innovation, um den Standard von Finanzdienstleistungen zu verändern.

- Im Oktober 2024,INDEXO hat ein neues umfassendes Bankerlebnis für Letten eingeführt, das auf der Cloud-Banking-Plattform von Mambu basiert. Die Plattform bietet erweiterte Dienstleistungen im alltäglichen Bankgeschäft und bei der Finanzkreditvergabe.

EINBLICKE UND CHANCEN INVESTITIONEN

Die wichtigsten Investitionsbereiche des Marktes werden wie folgt betrachtet:

- KI und Automatisierung: Die Implementierung von KI- und Automatisierungstechnologie in Kernbankensoftware verbessert die Betrugserkennung, das Risikomanagement und das personalisierte Banking.

- Blockchain-Technologie: Anbieter konzentrieren sich auf die Einführung der Blockchain-Technologie in CBS, um die Transaktionssicherheit und das digitale Identitätsmanagement zu verbessern.

- Darüber hinaus steigt die Nachfrage nach flexiblen, API-gesteuerten Kernbankensystemen, da Neobanken und Fintech-Startups das traditionelle Bankwesen durch den Einsatz digitaler Technologie im Bankensystem revolutionieren.

BERICHTSBEREICH

Der Bericht bietet eine detaillierte Analyse des Marktes und konzentriert sich auf Schlüsselaspekte wie führende Unternehmen, Banktyp, Bereitstellung und Endbenutzer des Dienstes. Darüber hinaus bietet der Bericht Einblicke in die Markttrends und beleuchtet wichtige Branchenentwicklungen. Zusätzlich zu den oben genannten Faktoren umfasst der Bericht mehrere Faktoren, die zum Wachstum des Marktes in den letzten Jahren beigetragen haben.

Anfrage zur Anpassung um umfassende Marktkenntnisse zu erlangen.

BERICHTSUMFANG UND SEGMENTIERUNG

|

ATTRIBUT |

DETAILS |

|

Studienzeit |

2021-2034 |

|

Basisjahr |

2025 |

|

Geschätztes Jahr |

2026 |

|

Prognosezeitraum |

2026-2034 |

|

Historische Periode |

2021-2024 |

|

Wachstumsrate |

CAGR von17.40% von 2026 bis 2034 |

|

Einheit |

Wert (Milliarden USD) |

|

Segmentierung |

Durch Bereitstellung

Nach Banktyp

Vom Endbenutzer

Nach Region

|

|

Im Bericht vorgestellte Unternehmen |

Edgeverve Systems Limited (Infosys) (Indien), Temenos Headquarters SA (Schweiz), Oracle Corporation (USA), Fidelity National Information Services (USA), Tata Consultancy Services Limited (Indien), Fiserv, Inc. (USA), Intellect Design Arena Ltd (Indien), Finastra International Limited (Großbritannien), Mambu GmbH (Deutschland) und 10x Banking Technology Limited (Großbritannien) |

Häufig gestellte Fragen

Der Markt soll bis 2034 ein Volumen von 83,78 Milliarden US-Dollar erreichen.

Im Jahr 2025 wurde der Markt auf 19,67 Milliarden US-Dollar geschätzt.

Der Markt wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von 17,40 % wachsen.

Aus Sicht der Endnutzer wird erwartet, dass das Firmenkundengeschäft marktführend sein wird.

Die steigende Nachfrage nach SaaS- und Cloud-basierten Lösungen treibt das Wachstum des Marktes voran

Edgeverve Systems Limited (Infosys), Temenos Headquarters SA und Oracle Corporation sind die Top-Player auf dem Markt.

Nordamerika wird voraussichtlich den höchsten Marktanteil halten.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

Verwandte Berichte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf