Automotive Usage Based Insurance Market Size, Share & Industry Analysis, By Type [Pay-As-You-Drive (PAYD), Pay-How-You-Drive (PHYD), and Manage-How-You-Drive (MHYD)], By Solution (Dongle, Black Box, Embedded, and Smartphones), By Vehicle Type (Passenger Cars and Commercial Vehicles), and Regional Forecasts, 2024-2032

WICHTIGE MARKTEINBLICKE

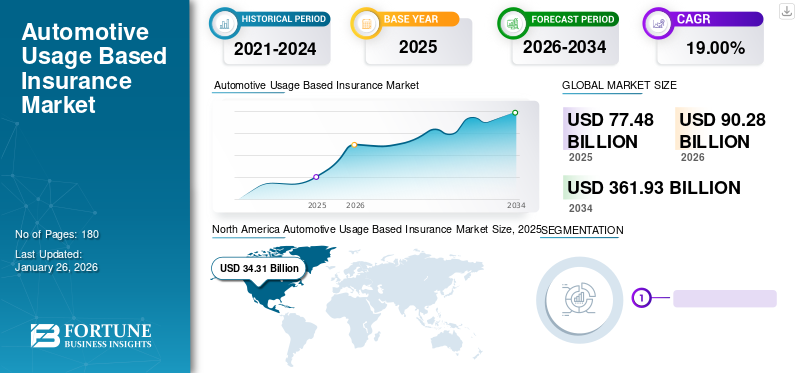

Die globale Versicherungsmarktgröße für Automotive -Nutzung wurde im Jahr 2023 mit 57,86 Milliarden USD bewertet und wird voraussichtlich im Voraussagen von 66,80 Mrd. USD im Jahr 2024 auf 248,94 Mrd. USD wachsen, was im Prognosezeitraum einen CAGR von 17,9% aufwies. Nordamerika dominierte den globalen Markt mit einem Anteil von 45,66% im Jahr 2023.

Im Gegensatz zu herkömmlichen Versicherungen analysiert die Kfz -Nutzungsversicherung (UBI) analysiert, um die Versicherungsprämien zu berechnen, anstatt einen festen Betrag. Das Fahrverhalten und die Gesamtfahrstrecke sind von größter Bedeutung, um die Prämien für die Fahrzeugversicherung zu schätzen. Die Versicherungsgesellschaft sammelt verschiedene Datenpunkte im Zusammenhang mit Geschwindigkeit, Beschleunigungsrate, Bruchmuster und Fahrverhalten, um die Versicherungsprämien zu entscheiden.

Es gibt zahlreiche Vorteile einer Versicherung auf der nutzungsbasierten Automobilnutzung. Es verfolgt das Fahrverhalten, fördert bessere Fahrgewohnheiten und verbessert die Fähigkeiten. Es kann bei der Erholung gestohlener Fahrzeuge mithilfe der Standortverfolgung helfen. Versicherungsunternehmen können Fahrzeug -Telematikdaten verwenden, um betrügerische Ansprüche zu verhindern. Diese Daten sind auch nützlich, um das gesamte Anspruchsmanagement und -prozess zu glätten, da die Inspektion und Überprüfung bei aufgezeichneten Daten viel einfacher werden. Darüber hinaus sind Telematikinformationen bei Unfalluntersuchungen und bei der Verhinderung künftiger Unfälle äußerst nützlich. Die Pandemie hatte einen enormen Einfluss auf die Fahrgewohnheiten im Jahr 2020. In den ersten Monaten des 2020 wirkten sich die Pandemie aufgrund von Versicherungsbeschränkungen auf das Geschäft mit Versicherungsherstellern der Kfz -Nutzung aus.

Versicherungsmarkt Trends für Automobilnutzungen

Innovative Marketingstrategien zur Verstärkung des Marktwachstums

Um die Verschiebung der Branche zu beschleunigen, testen wichtige Akteure verschiedene Strategien, um Benutzer über das Wertversprechen von UBI -Programmen zu verkaufen. Darüber hinaus wenden sich die Versicherungsunternehmen an verschiedene Händler und große Fahrzeughersteller, um ihre Durchdringung im Kfz -Versicherungssektor zu erweitern und das Bewusstsein der Verbraucher für den Markt zu schärfen. Daher wird eine Zunahme innovativer Marketingstrategien die Einführung von Versicherungspolicen auf nutzungsbasierter Versicherung positiv beeinflussen.

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

Wachstumsfaktoren für Automobilnutzungsbasis für Versicherungen für Versicherungen

Sicherheits- und wirtschaftliche Einsparungen, um das Marktwachstum voranzutreiben

Mit Versicherungen auf der nutzungsbasierten Automobilanlage können Versicherer ihre verändernKundenbeziehungsmanagementmit regelmäßigen Berichten, Ratschlägen und monatlichen Rechnungen anstelle einer einmal pro Jahr basierenden Verlängerungen. Durch die Bereitstellung größerer Transparenz und Kontrolle über die Kosten können die Versicherer die Markentreue erhöhen, die Kundenbindung verbessern und neue Geschäfte sichern. Darüber hinaus bietet nutzungsbasierte Versicherungen Fahrzeugfahrer einen maßgeschneiderten und einen flexibleren Versicherungsplan, den sie entsprechen können, gemäß ihren Fahrbedürfnissen und -mustern. Es wird erwartet, dass diese Faktoren das Marktwachstum und die Expansion in verschiedenen Regionen beeinflussen.

Die Versicherung für die Nutzung von Automobilen kann auch dazu beitragen, das Risiko genauer zu bewerten, sie in Richtlinien zu preisen und die Exposition zu optimieren und zu minimieren. Dies stellt sicher, dass Versicherer immer Margen über ihre Richtlinien haben und die Art der neuen Kunden hervorhebt, auf die sie abzielen sollten. Selbst für Kunden, die sich nicht für die Versicherung für die Nutzung von Automobilnutzungen angemeldet haben, können aggregierte Fahrdaten auch Risikoprofile verfeinern. Daher werden die Vorteile einer nutzungsbasierten Autoversicherung, wie z.

Rückhaltefaktoren

Sicherheits- und Datenschutzbedenken, um die Einführung einer Versicherung der Automobilnutzung zu beschränken

Data Privacy & Security ist ein wichtiges Anliegen für Verbraucher, da viele aktuelle Beispiele für Datenverletzungen weltweit. Die zunehmende Anzahl von Fahrzeugdatenangriffen und Verstößen in der Sicherheit, die von verschiedenen wichtigen Akteuren in der Automobilindustrie gemeldet wird, wirkt sich negativ auf die Markterweiterung aus, da die Verbraucher aufgrund niedrigerer Sicherheitsmauern weniger bereit sind, solche Optionen zu entscheiden. Zum Beispiel wurden im Januar 2023 die persönlichen Daten von mehr als zwei Millionen AFLAC-Lebensversicherungen und Zürich Autoversicherungsbewohnern bei einem Datenverstoß von Drittanbietern durchgesickert. Solche Vorfälle können das Marktwachstum beeinflussen.

Analyse der Marktsegmentierungsanalyse für Automobilnutzungsnutzungen

Nach Typanalyse

Pay-How-you-Drive dominieren aufgrund seiner fortgeschrittenen Erfassungsfunktionen für alle Versicherungen

Der Markt ist nach Typ in Pay-as-You-Drive (Payd), Pay-How-You-Drive (Phyd) und Manag-How-You-Drive (Mhyd) unterteilt.

Es wird erwartet, dass das PHYD-Segment im Prognosezeitraum die Mehrheit des Marktanteils für die Nutzung von Kfz-Versicherungen erfasst wird, da es in Echtzeit-Fahrdaten wie Kurve, Geschwindigkeit und abgelenktes Fahren zu Preisprämien genauer verwendet wird. Darüber hinaus bietet die Phyd -Struktur erhebliche Rabatte und konsistente Belohnungen für ein gutes Fahrverhalten. Diese Faktoren fördern die Einführung von Phyd unter den Kunden.

Das Payd -Segment wird innerhalb des Prognosezeitraums einen erheblichen Marktanteil erfassen. Payd ist für Kunden mit kurzen Pendern wirtschaftlich vorteilhaft. Es ermutigt die Fahrer, die Gesamtleistung zu senken, die Unfälle zu reduzieren (die Ansprüche und die Gesamtkosten für Versicherungen zu senken) und das Fahren zu verringern (was zu niedrigeren Meilen auf überlasteten Straßen führt). Diese Faktoren befeuern die Dominanz dieses Segments.

Darüber hinaus wird erwartet, dass das Mhyd-Segment der am schnellsten wachsende Markt ist. Daher bietet das Modell Automobilbesitzer in Verbesserungsbereichen Feedback, anstatt sie nur nach Fahrverhaltensmustern zu richten. Das Modell des Manag-How-you-Drive-Systems funktioniert wie das Pay-How-You-Drive-Modell, indem mehrere Informationen zum Fahrverhalten wie Überdrehung, scharfe Kurve und hartes Bremsen gesammelt werden, um den Fahrer zu bewerten. Darüber hinaus wird erwartet, dass die Entwicklung der Datenanalyse -Technologie das MHYD -Segment vorherseht, um über den Prognosezeitraum an Dynamik zu gewinnen.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Durch Lösungsanalyse

Smartphones hielten den größten Teil des Marktanteils aufgrund einer einfachen Zugänglichkeit

Basierend auf der Lösung ist der Markt in Dongle, Black Box, eingebettete und Smartphones unterteilt.

Heutzutage,Smartphonessind mit Fahrzeugen verknüpft und können Informationen an Benutzer übertragen. Diese Geräte spielen eine entscheidende Rolle in der Fahrzeug -Telematikversicherung, da sie in verschiedene Sensoren, einschließlich GPS, Gyroskope und Beschleunigungsmesser, eingebettet sind. Diese Geräte sind mit großer Speicherkapazität in die Cloud integriert. Darüber hinaus haben sie überlegene Rechenleistung, die die Minimierung der Datenbearbeitung und die Speicherkosten unterstützt. Die oben genannten Faktoren werden das Wachstum des Segments im Prognosezeitraum vorantreiben.

Black Box ist professionell installiert und ist eine der sichersten und zuverlässigsten Lösungen in dieser Branche. Diese Geräte sind in Europa sehr beliebt und können für Pay-as-you-Drive (Payd) und Pay-How-You-Drive (Phyd) verwendet werden. Diese Geräte sind in Beschleunigungsmesser integriert, um Geschwindigkeit und G-Forces zu verfolgen. Es ist an die elektronische Steuereinheit der Fahrzeuge angeschlossen, um Zugang zu Sensoren zu erhalten. Es bietet eine frühzeitige Intimation und wertvolle Informationen bei Diebstahl und Unfall. Darüber hinaus können diese Geräte das Fahrverhalten verfolgen und Informationen effizient speichern.

Nach Analyse des Fahrzeugtyps

Das Segment des Pkw -Segments dominierte den Markt aufgrund erheblicher wirtschaftlicher Vorteile

Basierend auf dem Fahrzeugtyp ist der Markt in Pkw und in Pkw und unterteilt undNutzfahrzeuge.

Das Pkw -Segment dominierte den Markt im Jahr 2023. Die zunehmende Nachfrage der Verbraucher nach niedrigeren Prämien, erhebliche Rabatte für die Anmeldung und die Verfügbarkeit zusätzlicher Dienstleistungen wie Fernfahrzeugkontrolle und Diebstahlschutz zu niedrigen Gesamtkosten sind für die zunehmende Einführung einer Versicherung des Fahrgastwagens im Fahrgabebereich verantwortlich. Darüber hinaus wird erwartet, dass die zunehmende Nachfrage nach Fahrzeugmieten und Leasing in verschiedenen Regionen das Marktwachstum beeinflusst.

Das Wachstum des Segments des Nutzfahrzeugs kann auf die zunehmende Einführung einer Versicherung der Automobilnutzung unter den Flottenbesitzern zurückgeführt werden. Mit dieser Versicherung steigen die Gesamtgewinne und die Gesamtbetriebskosten werden reduziert, da die Flottenbesitzer Mehrwertdienste anbieten können. Darüber hinaus ist der Ruf der Fahrer für den Erfolg des Unternehmens äußerst wichtig. Daher ist es für Flottenbesitzer, Feedback zu ihren Fahrern (bezüglich des Fahrverhaltens) zu erhalten. Diese Faktoren werden das Wachstum dieses Segments vorantreiben.

Regionale Erkenntnisse

Geografisch wird der Markt im asiatisch -pazifischen Raum, Nordamerika, Europa und den Rest der Welt untersucht.

North America Automotive Usage Based Insurance Market Size, 2023 (USD Billion)

Um weitere Informationen zur regionalen Analyse dieses Marktes zu erhalten, Laden Sie ein kostenloses Beispiel herunter

Nordamerika dominierte den Marktanteil von Automotive Nutzung auf Versicherungen und wurde im Jahr 2023 mit 26,42 Milliarden USD bewertet. Dies kann auf die zunehmende Einführung von Mobilitäts-AS-A-Service und die zunehmende Zusammenarbeit zwischen OEMs und Versicherungs- und Telematikunternehmen in Nordamerika zurückzuführen sein.

Der asiatisch -pazifische Raum wird im Prognosezeitraum eine höhere CAGR aufweisen. Dies kann auf die Verbreitung mobiler Konnektivität und Smartphone-Technologie und die zunehmende Verkäufe von Fahrzeugen mit Telematik-ausgerüstetem Fahrzeugen in dieser Region zurückgeführt werden. Darüber hinaus betreibt das Vorhandensein einer robusten Telekommunikationsinfrastruktur und der mobilen Kommunikationstechnologie und der raschen Ausweitung des Internet of Vehicles Network in Südkorea und China das regionale Marktwachstum.

Es wird auch erwartetFahrzeug Telematik.

In ähnlicher Weise sind das ECALL-System und das ERA-Glonass für Personenwagen und Frachtfahrzeuge in der Europäischen Union und Russland obligatorisch. Diese Systeme stützen sich auf verschiedene Telematikgeräte, die unter anderem Echtzeit-Fahrdaten zur Bereitstellung von Nothilfe und zur Überwachung des Fahrverhaltens verwenden können. Daher werden diese Faktoren die Einführung der Versicherung der nutzungsbezogenen Versicherung dieser Region erhöhen.

Liste der wichtigsten Unternehmen im Versicherungsmarkt für Automobilnutzungen

Die zunehmende Beliebtheit einer Versicherung mit der nutzungsbasierten Automobilversicherung wird ein hohes Maß an Wettbewerb auf dem Markt schaffen

Allstate Insurance Company, AXA, State Farm Mutual Automobile Insurance Company, Liberty Mutual Insurance, Allianz, The Progressive Corporation, The Progressive Corporation MAPFRE und Insurethox sind die wichtigsten Akteure auf dem Markt. Diese Hersteller implementieren neuartige attraktive Programme, arbeiten mit Fahrzeugherstellern zusammen und investieren in Werbekampagnen, um die Mehrheit des Marktanteils zu gewinnen. Zum Beispiel hat die State Farm Mutual Automobile Insurance im Februar 2022 mit Ford zusammengearbeitet, um neue Fahrzeugbesitzer zu verwenden.

Liste der wichtigsten Unternehmen, die vorgestellt wurden:

- Allstate Insurance Company(UNS.)

- State Farm Mutual Automobile Insurance Company (USA)

- Liberty Mutual Insurance(UNS.)

- Axa (Frankreich)

- Die progressive Gesellschaft(UNS.)

- Allianz(Deutschland)

- American International Group, Inc. (AIG) (USA)

- MAPFRE (Spanien)

- Versicherung(VEREINIGTES KÖNIGREICH.)

- Verisk Analytics, Inc. (USA)

- Arity, LLC (USA)

- Versicherungs- und Mobilitätslösungen (IMS)(Kanada)

Schlüsselentwicklungen der Branche:

- März 2023- Liberty Mutual Insurance hat sich mit Ford zusammengetan, um eine Nutzungsversicherung für vernetzte Fahrzeuge zu bringen.

- Februar 2023- Verisk Analytics Inc. erneuerte eine Vereinbarung mit Hyundai Motor America, um Telematikdaten aus Hyundai- und Genesis -Fahrzeugen zu analysieren.

- Juli 2022-Bajaj Allianz hat eine nutzungsbasierte Versicherungsschutzversicherung gestartet. Sie behaupteten, sie seien die ersten, die diese Art von Versicherung im Rahmen der indischen Versicherungsregulierung und der Entwicklungsbehörde (IRDAI) auf den Markt gebracht haben, die die motorischen Unternehmen zugänglichen Versicherungen zulässt.

- Mai 2022- Liberty Mutual Insurance hat den Erwerb von Technologievermögen von Versicherungsportal Services (Fetch) abgeschlossen. Diese Akquisition half der Liberty Insurance Company, eingebettete Versicherungsfähigkeiten für die Automobilindustrie zu nutzen.

- Dezember 2020-Die Progressive Corporation hat für Kleinunternehmer ein nutzungsbasiertes Versicherungs- und Flottenmanagementprogramm eingeführt.

Berichterstattung

Der Forschungsbericht für Versicherungsmarkt für Automotive Nutzungsversicherung deckt eine detaillierte Analyse des Marktes ab und konzentriert sich auf wichtige Aspekte wie führende Unternehmen, Produkttypen und führende Anwendungen des Produkts. Außerdem bietet der Bericht Einblicke in die Markttrends und hebt wichtige Entwicklungen der Branche hervor. Zusätzlich zu den oben genannten Faktoren liefert der Bericht eine eingehende Marktanalyse mehrerer Faktoren, die zum Marktwachstum in den letzten Jahren beigetragen haben.

An Infographic Representation of Markt für nutzungsbasierte Kfz-Versicherungen

Um Informationen zu verschiedenen Segmenten zu erhalten, Teilen Sie uns Ihre Anfragen mit

Rahmen und Segmentierung melden

|

ATTRIBUT |

Details |

|

Studienzeitraum |

2019-2032 |

|

Basisjahr |

2023 |

|

Geschätztes Jahr |

2024 |

|

Prognosezeitraum |

2024-2032 |

|

Historische Periode |

2019-2022 |

|

Wachstumsrate |

CAGR von 17,9% von 2024 bis 2032 |

|

Einheit |

Wert (USD Milliarden) |

|

Segmentierung |

Nach Typ

|

|

Durch Lösung

|

|

|

Nach Fahrzeugtyp

|

|

|

Durch Geographie

|

Häufig gestellte Fragen

Laut Fortune Business Insights betrug die Marktgröße im Jahr 2023 57,86 Milliarden USD und soll bis 2032 248,94 Milliarden USD registrieren.

Im Jahr 2023 lag der Marktwert Nordamerika auf 26,42 Milliarden USD.

Der Markt wird voraussichtlich im Prognosezeitraum (2024-2032) eine CAGR von 17,9% registrieren.

Die zunehmende Akzeptanz von UBI -Programmen der Verbraucher ist der Schlüsselfaktor, der das Marktwachstum vorantreibt.

Nordamerika hielt 2023 den größten Marktanteil.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

Verwandte Berichte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf

View Full Infographic

View Full Infographic