Marktgröße, Anteil, Branchenanalyse und Russland-Ukraine-Kriegsanalyse (autonomer und ferngestaltbar pilotierte Pilotd). (Regierung & Verteidigung, Energie, Strom, Öl & Gas, Bau & Bergbau, Landwirtschaft, Forstwirtschaft usw.) & Regional Prognose, 2024-2032

WICHTIGE MARKTEINBLICKE

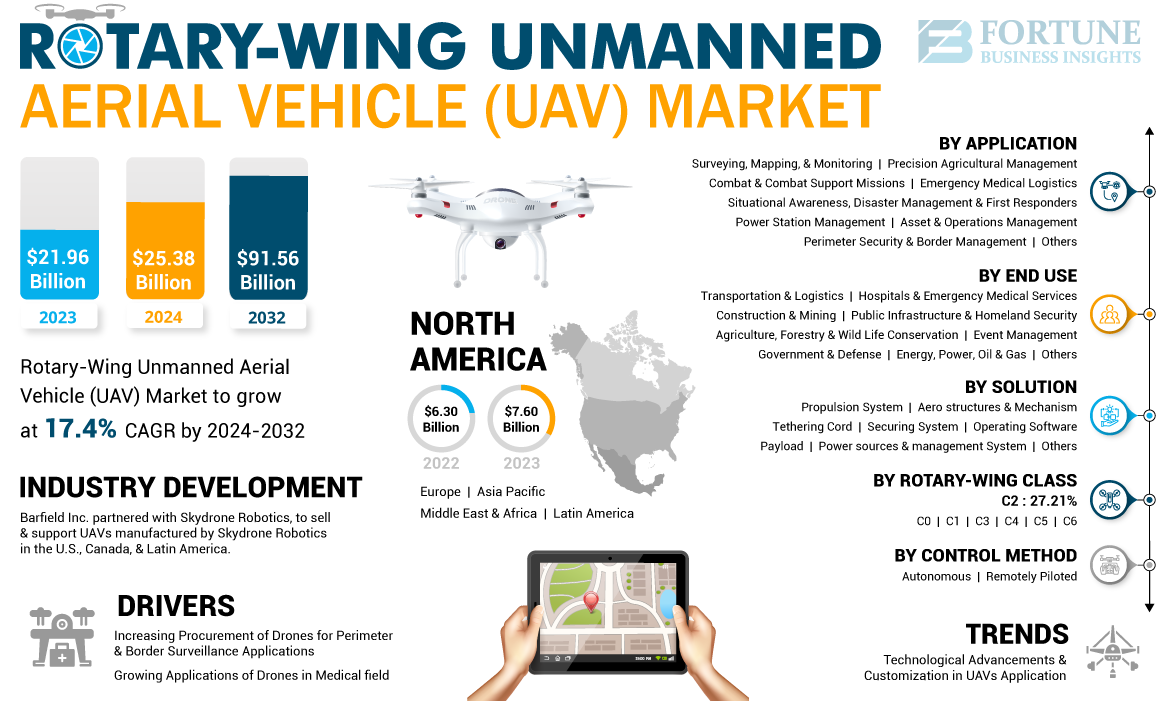

Der globale Marktgröße für rotary-Flügel unbemannte Luftfahrzeuge (UAV) wurde im Jahr 2023 mit 21,96 Milliarden USD bewertet. Der Markt wird voraussichtlich von 25,38 Milliarden USD im Jahr 2024 auf 91,56 Milliarden USD bis 2032 wachsen und im Vorlaufzeitraum einen CAGR von 17,4% aufweisen. Nordamerika dominierte den Markt für rotary-Flügel unbemannte Luftfahrzeuge (UAV) mit einem Marktanteil von 34,61% im Jahr 2023.

Eine Drohne ist ein unbemanntes Luftfahrzeug (UAV), das durch in Bord von Computern oder durch Fernbedienung von einem bestimmten Abstand gesteuert oder betrieben werden kann. UAVs im Drehflügel erzeugen einen vertikalen Auftrieb, indem die Rotorblätter um den zentralen Mast drehen, Luft nach unten drücken und die Drohne in die Luft nehmen.

Globaler Marktüberblick über unbemannte Luftfahrzeuge (UAV)

Marktgröße:

- 2023 Wert: USD 21,96 Milliarden

- 2024 Wert: USD 25,38 Milliarden

- 2032 Prognosewert: USD 91,56 Mrd., mit einem CAGR von 17,4% von 2024 bis 2032

Marktanteil:

- Nordamerika hielt 2023 den höchsten Anteil bei 34,61% aufgrund starker militärischer Investitionen und etablierte UAV -Entwickler

- Die C2 -Klasse dominiert 2023 für ihre 4 -kg -Nutzlast und die Wartungskapazität von 120 m Höhe

- Combat and Combat Support -Missionen wurden im Jahr 2023 den führenden Antragsanteil von Antrag genommen

- Regierungs- und Verteidigungssegment prognostiziert 2025 einen Anteil von 21%

Key Country Highlights:

- China wird voraussichtlich im Prognosezeitraum eine starke CAGR von 18,7% beobachten

- Japan wird voraussichtlich bis 2025 1.177,5 Millionen USD erreichen

- Es wird erwartet

Unbemannte Luftfahrzeuge (UAV) von Rotary-Flügel besteht aus einer Reihe von einzelnen bis 8 Rotoren, die den erforderlichen Schub erzeugen. Diese UAVs werden hauptsächlich für schwebende Aktivitäten an Ort und Stelle verwendet. Darüber hinaus sind die UAVs mit Rotationsflügel relativ kostengünstig und manövrierbar.

Branchenanalyse

Die Welt war Anfang 2020 mit der Covid-19-Pandemie konfrontiert. Trotz der Umsetzung sozialer Distanzierungsmaßnahmen und anderer Einschränkungen schaffte es der Markt für Hubschrauber-ähnliche UAV-Drohnen, während dieser Zeit zu überleben. Aufgrund von Reisebeschränkungen wurden selbst operierende unbemannte Luftfahrzeuge (UAV) oder Drohnen eingesetzt, um wesentliche Gegenstände wie Lebensmittel, Medikamente und direkter an den Türen der Menschen zu liefern. Achtzehn Länder, darunter die USA, Großbritannien, Singapur, China, Ghana, Chile und andere, begannen, Drohnen für die Lieferung dieser Waren zu verwenden. Viele Betreiber von UAVs und Drohnen nutzten diese Gelegenheit und erweiterten neue Gebiete.

Die Gesundheitsbranche hatte während des Covid-19 die bedeutendsten Auswirkungen des UAV- und Drohnenmarktes. Drohnen waren wertvoll bei der Bereitstellung medizinischer Versorgung, während sie die Sicherheitsmaßnahmen einhalten und die Interaktion der Menschen aufgrund von Reisebeschränkungen und sozialen Distanzierungsrichtlinien vermeiden. In diesem Zeitraum wurden vorhandene Drohnen -Technologie zahlreiche Verbesserungen unterzogen, darunter erhöhte Nutzlastkapazität, höhere Geschwindigkeit, erweitertBatterieLeben, verbesserte Stabilisierung und andere Verbesserungen. Drohnen spielten eine entscheidende Rolle bei der Sammlung von Testproben aus Wohnheimen, dem Transport von Impfstoffen und anderen Notwendigkeiten, der Ermittlung von Krankheitsübertragungsgebieten mit hohem Risiko und der Ausführung verschiedener Aufgaben. Viele Länder nutzten diese Technologien.

- Zum Beispiel initiierte UPS im Oktober 2020 ein amerikanisches Logistikunternehmen, die Drohnenlieferungen zum Transport von medizinischen Versorgung, PSA -Kits und Medikamenten initiierten. Die Drohnensysteme erleichterten die schnelle Lieferung zeitkritischer medizinischer Versorgung und PSA zwischen dem Campus des Hauptgesundheitssystems und seinen anderen Einrichtungen.

- UAVs spielten eine wichtige Rolle bei humanitären Missionen, indem sie stark betroffene Gebiete identifizierten und effizient Hilfe leisteten. Darüber hinaus waren sie wertvoll, um Naturkatastrophenszenarien wie Überschwemmungen zu überwachen und Rettungsteams an Personen zu richten, die Unterstützung benötigen.

- Zum Beispiel werden im Juli 2020 die ferngesteuerten Drohnen zum ersten Mal in Großbritannien bei der Suche und Rettung bei der Suche und Rettung behilflich sein. Die Drohnen, die als Baby Shark bekannt und zuvor in Gwynedd getestet wurden, werden die HM -Küstenwache in ganz Nordwales unterstützen.

Russland-Ukraine-Krieg Auswirkungen

Entwicklung der Schlachtfelddynamik, um die UAV -Nutzung zu steigern

Der Russland- und Ukrainekrieg begann Anfang 2022 und beide Seiten haben stark in ihr Militär investiert, wobei sich eher auf elektronische Geräte als auf traditionelle Feuerkraft konzentriert. Diese Verschiebung in Richtung elektronischer Kriegsführung hat zu einem signifikanten Anstieg der Verwendung von Drohnen und dem Rotationsflügel geführtUnbemannter Luftfahrzeug (UAV)Auf dem Schlachtfeld bietet eine verbesserte Intelligenz, Überwachung, Aufklärung (ISR) und Kommunikationsfähigkeiten. Beide Länder haben ihren Einsatz von Drohnen eskaliert, um ihr Offensivpotential zu verbessern und gleichzeitig die Sicherheit ihres Personals zu priorisieren.

- Zum Beispiel veröffentlichte das Royal United Services Institute (RUSI) im Juni 2023 ein britisches Unternehmen, das sich auf Verteidigungsfragen konzentrierte, einen Bericht, in dem das ukrainische Militär monatlich mehr als 10.000 Drohnen verlor, was über 300 Drohnen entspricht.

Russland und die Ukraine sind nicht die einzigen Orte mit einer hohen Nachfrage nach unbemannten Luftfahrzeugen (UAV). NATO -Nationen wie die USA und Großbritannien, die militärische Versorgung in die Ukraine schicken, haben in diesen Regionen ebenfalls zu einer steigenden Drohnenproduktion geführt. Im Nahen Osten liefern der Iran und die Türkei Drohnen, die auf dem Schlachtfeld regelmäßig genutzt werden. Der anhaltende Krieg hat auf die Wirksamkeit und Zuverlässigkeit von UAVs aufmerksam gemacht, wodurch beide Seiten Drohnen für strategische Vorteile sammeln. Die Ukraine bekommt hauptsächlich ihre Drohnen aus den USA und der Türkei. Die türkische Bayraktar B2-Drohne wurde in der ukrainischen Gegenoffensiven häufig eingesetzt, während Kamikaze-Drohnen, die von den USA bereitgestellt wurden, erfolgreich Soldaten aus gefährlichen Gebieten abgelöst haben.

Russland hat begonnen, Kamikaze -Drohnen aus dem Iran einzubringen und sie mit einer eigenen Sammlung von heimischen Drohnen zu kombinieren. Beide Länder haben zivile genutztkommerzielle Drohnenwie die in China hergestellten DJI Mavic -Drohnen. Diese weit verbreitete Verwendung von Drohnen hat zu einem wachsenden Bedarf in Europa sowie in Nordamerika und im asiatisch -pazifischen Raum geführt. Die steigende Komplexität der elektronischen Kriegsführung unterstützt auch den Fortschritt der UAV-Technologie (Unbemannte Luftfahrzeuge).

- Zum Beispiel enthüllte die Ukraine im März 2023 den Erwerb von mehr als 300 DJI Mavic 3T -UAVs, die an vorderster Front eingesetzt wurden. Diese unbemannten Luftfahrzeuge (UAV) im Rotationsflügel sind mit thermischen und Zoomfunktionen ausgestattet, wodurch sie gut geeignet sind, um Intelligenz in Situationen mit hohem Risiko zu sammeln. Offizielle russische Zolldaten, die von Datenanbietern von Drittanbietern bereitgestellt wurden, haben gezeigt, dass die chinesische Regierung seit Beginn des Krieges Drohnen im Wert von über 12 Millionen USD für Russland geliefert hat. Die Sendungen umfassten eine Kombination aus DJI -Drohnen und verschiedenen Modellen kleinerer Unternehmen.

Die Erweiterung der Verfügbarkeit von Drohnen hat zu einem Anstieg der Forschungs- und Entwicklungsbemühungen geführt, wodurch die Produktion von Drohnen und UAVs erschwinglicher und zugänglicher wurde. Der Konflikt hat die Notwendigkeit von unkomplizierten, effektiven und schnell hergestellten Drohnen hervorgehoben, um abnehmende Versorgung zu beheben, was eine Änderung der Entwicklung der Drohnen -Technologie bedeutet.

UAV-Markttrends (UAV) von Rotary-Flügel unbemannt

Technologische Fortschritte und Anpassung in der UAVS -Anwendung Marktwachstum steigern

Früher waren die unbemannten Luftfahrzeuge (UAV) von Rotary-Flügel Micro- und Mini-Versionen der heutigen Produkte, und seitdem haben sie enorme technologische Verbesserungen durchlaufen, um mit den Fortschritten auf der ganzen Welt Schritt zu halten. Die heutigen UAVs und Drohnen haben eine bessere Reichweite, eine bessere Stabilisierung, eine bessere Zuverlässigkeit und eine breite Palette von Sensoren, die an die Bedürfnisse des Bedieners anpassbar sind. Noch heute konzentrieren sich Unternehmen auf die Verbesserung der vorhandenen Technologie und versuchen, die Kosten für den Kauf und die Wartung eines UAV zu minimieren. Drohnen, die mit neueren und besseren Kameras und verbesserten Sensoren ausgestattet sind, finden Anwendungen in der Film- und Videografie-Branche.

Für die Landüberwachung werden thermische und verschiedene andere Erkennungssensoren verwendet, wodurch neue Bergbaugebiete und Gebiete für den Bau entdeckt werden. Ein verbesserter Schub in Drohnen macht sie für Lieferzwecke bei Unternehmen beliebt. Viele solcher Verbesserungen profitieren dem Marktwachstum des UAV-Marktes (UAV) des Rotationsflügels. Darüber hinaus von der Herstellung bis zur UAV -Implementierung, verschiedenen aufstrebenden Technologien wie 3D -Druck, maschinellem Lernen, Internet der Dinge, Augmented Reality,Virtuelle Realität, Extended Reality (XR), werden für regelmäßige Operationen leicht übernommen. Zahlreiche Anwendungen umfassen die Anpassung und zusätzliche Software- oder Anwendungsausstattung zum rotierenden unbemannten Luftfahrzeug (UAV) für eine bessere Funktionsweise, die im Prognosezeitraum eine Traktion erzielen wird.

- Nordamerika verzeichnete das Marktwachstum des rotary-Flügels unbemannten Luftfahrzeugs (UAV) von 6,30 Milliarden USD im Jahr 2022 auf 7,60 Milliarden USD im Jahr 2023.

- Im Juni 2023 stellte UVAOS den Einsatz von Drohnen für Luftfotografie und prospektive Umfragen vor, um Daten für Pipeline -Konstruktionen zu sammeln. Die Technologie wurde für den Einsatz in Nordeuropa eingesetzt.

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

UAV-Marktwachstumsfaktoren für rotary-Flügel unbemannte Luftfahrzeuge (UAV)

Erhöhung der Beschaffung von Drohnen für Rand- und Grenzüberwachungsanwendungen Um den UAV-Markt für den Rotationsflügel zu betonen

Eine erhöhte Überwachung ist einer der wichtigsten Vorteile des Bereitstellens von Drohnen für die persönliche Sicherheit. Sie können große Bereiche externer Immobilien effektiv überwachen, einschließlich Unternehmen, Immobilien, staatlichen Einrichtungen oder an einem anderen Ort, der eine verbesserte Sicherheit erfordert. Unbemannte Luftfahrzeuge (UAV) von Rotary-Flügel liefern eine weit verbreitete Abdeckung im Vergleich zuVideoüberwachungFähigkeiten, die sie für jede große Einrichtung mit mehreren Eingängen besonders nützlich machen. Sie bieten viele Überwachungs- und Sicherheitsvorteile, wie z. B. HD -Aufzeichnungen von Personen, die das Grundstück betreten, und erfassen Bilder von nicht autorisierten oder verdächtigen Personen, Fahrzeugen und Kennzeichen. Sie können auch automatisch Echtzeitwarnungen für Sicherheits- und Strafverfolgungsbehörden im Falle einer verdächtigen Aktivität bereitstellen, die das Marktwachstum vorantreibt.

Darüber hinaus helfen sie, blinde Flecken auf einem Grundstück zu beseitigen und sind leicht mit Sensoren ausgestattet, einschließlich thermischer Bildgebung und Nachtsichtlinsen, wodurch der Schutz des Vermögens auch nachts gewährleistet ist. Während sich die Drohnen -Technologie weiterentwickelt, werden sich ihre Nützlichkeit und Anwendungen weiter erweitern. Die Grenzüberwachung und Sicherheit sind aufgrund der zunehmenden grenzüberschreitenden Spannungen zu weltweit zu wichtigen Anliegen geworden. Das Aufkommen des unbemannten Luftfahrzeugs (UAV) des Rotary-Flügels hat die Überwachungsdomäne revolutioniert und eine umfassende und wirksame Lösung für den Grenzschutz und die Überwachung anbietet, ohne das Leben von Soldaten zu kosten.

- Zum Beispiel enthüllten die belgischen Streitkräfte im März 2023 die Beschaffung zusätzlicher Anafi USA-Rotary-Wing-unbemannter Luftfahrzeuge aus dem Papagei. Diese Mikrodropfen sind für Überwachungsanwendungen vorgesehen und verbessern die Grenzsicherheitsmaßnahmen.

Wachsende Anwendungen von Drohnen im medizinischen Bereich, um das Marktwachstum voranzutreiben

In den letzten Jahren wenden sich viele Gesundheitsdienstleister an rotierende unbemannte Luftfahrzeuge, um die Notfallversorgungsoperationen zu rationalisieren, was sich zutiefst auf den Gesundheitssektor auswirkt. Durch die Verwendung von Drohnen erweitern Gesundheitsdienstleister ihre Reichweite in lokale Gemeinden und können mehr Leben retten.Medizinische DrohnenEine Art von unbemannten Luftfahrzeugen (UAV) wird vom Gesundheitspersonal und NGOs verwendet, um in Notsituationen wesentliche Versorgung und Pflege zu gewährleisten.

- Beispielsweise erfordern medizinische Notfälle wie Herzstillstand und schwerwiegende Scheiße sofort Hilfe. Es kann jedoch einige Minuten dauern, bis die nahe gelegenen medizinischen Teams die Bedürftigen erreicht haben, was manchmal zu verspäteten Ankünften über ihre Kontrolle hinausgeht und zu dauerhaften Schäden oder sogar zum Tod führt.

Um Personal und Geräte zu übertragen, werden Drohnen regelmäßig verwendet, um verschiedene andere medizinische Komponenten wie wichtige Organe, chirurgische Geräte, Blut und Impfungen zu übertragen. Zum Beispiel lieferte im Februar 2022 ein Rotary Wing UAV wichtige Organ-Lungen in ein Krankenhaus in Toronto, Kanada. Während der COVID-19-Pandemie wurden die UAVs der Rotationsflügel hauptsächlich zum Transport von Arzneimitteln, Notwendigkeiten und Impfstoffen in abgelegenen Bereichen mit unbemannten Rotationsflügel-Luftfahrzeugen (UAV) verwendet.

Da die ersten Minuten im Notfall von entscheidender Bedeutung sind, suchen medizinische Teams ständig nach Wegen, um Patienten schneller zu erreichen. Flugwagen, kleine Geräte, die lebensrettende Technologien wie Medikamente, CPR-Kits und sogar automatisierte externe Defibrillatoren (AEDs) tragen können, spielen eine entscheidende Rolle bei der Erleichterung der schnellen Reaktionsvorsorge. Diese Flugwagen und medizinischen Drohnen werden dadurch verwendet, um Personal oder Material für den medizinischen Gebrauch zu übertragen. Darüber hinaus werden diese unbemannten Luftfahrzeuge von Rotary-Flügel zunehmend auch für die Suche und Rettung und die humanitäre Hilfe verwendet, was wiederum den Markt und die Anwendung von Flugwagen und medizinischen Drohnen weltweit wächst.

Rückhaltefaktoren

Strenge Regeln und Vorschriften für rotierende UAVs zur Behinderung des Marktwachstums und Vorschriften für Rotationsflügel

Die Vorschriften für unbemannte Luftfahrzeuge (UAV) von Rotary-Flügel unterscheiden sich nach Land und beeinflussen ihre Verwendung für kommerzielle und militärische Zwecke. Nationale Sicherheitsbedenken haben zur Umsetzung von Regeln für Faktoren wie UAV -Gewicht, Flughöhe, zulässige Betriebsbereiche und mehr geführt. Die Hersteller müssen sicherstellen, dass diese Vorschriften und Produktionsrichtlinien die Verfügbarkeit von UAVs für den kommerziellen Gebrauch einschränken. In mehreren Ländern werden Betreiber von unbemannten Luftfahrzeugen von Rotationsflügel häufig vorgeschrieben, um den visuellen Kontakt mit der Drohne aufrechtzuerhalten und eine Lizenz zu erhalten.

- Zum Beispiel wurde im Juni 2023 die vorläufige Regulierung für die Verwaltung von nicht verwirrten Luftflügen von der chinesischen Regierung eingeführt. Es schreibt die Registrierung von Drohnen unabhängig von ihrer Größe vor und ist der Ansicht, dass Aktivitäten wie die Verwendung von Drohnen für Landbefragung oder nicht-chinesische Personen, die Drohnen als strafbare Straftaten steuern, verwendet.

Der Anstieg der geopolitischen Spannungen auf der ganzen Welt trägt zum verminderten Marktwachstum bei. Viele UAVs und Drohnen für kommerzielle Zwecke werden mit Kameras gebaut, sodass sie anfällig für Cyber-Angriffe sind. Diese Merkmale machen auch Sorgen um eine mögliche Überwachung durch das System und stellen eine Bedrohung für die nationale Sicherheit dar. Infolgedessen haben mehrere Länder Waren aus bestimmten Herstellern oder Ländern Einschränkungen auferlegt, was zu einer Verlangsamung der Markterweiterung führt.

- Zum Beispiel wurde im Mai 2023 DJI, ein chinesisches Unternehmen, verboten, seine Drohnen in zwei US -Bundesstaaten zu verwenden. Diese Aktion beruhte auf der schwarzen Liste des Unternehmens durch das US -Verteidigungsministerium und andere Agenturen über Bedenken hinsichtlich potenzieller Datenlecks durch das Netzwerk der Drohnen.

Marktsegmentierungsanalyse für Rotationsflügel (UAV)

Durch Rotary-Wing-Klassenanalyse

Betriebsflexibilität mit Höhenwartung platziert C2 Drehflügel am Apex

Nach Rotary-Wing-Klasse wird der Markt in C0, C1, C2, C3, C4, C5 und C6 eingeteilt. Das C2-Segment, das 2023 dominiert wurde. Unter dem C2-Segment kann das unbemannte Luftfahrzeug der Rotationsflügel ein maximales Gewicht von 4 kg tragen und eine Höhe von 120 m über dem Boden aufrechterhalten. Aufgrund seiner Lastkapazität weist das C2 -Segment eine hohe Nachfrage in den Militäroperationen auf.

- Das C2 -Segment wird voraussichtlich 2023 einen Anteil von 27,21% halten.

Das C4 -Segment wird erwartet, dass er im Prognosezeitraum das schnellste Wachstum erlebt. Unter dem C4-Segment kann das unbemannte Luftfahrzeug der Rotationsflügel ein maximales Gewicht von 25 kg tragen und eine Höhe von 120 m über dem Boden und einen horizontalen Abstand von 150 m von Bodenhindernissen aufrechterhalten.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Durch Kontrollmethodenanalyse

Ferner stilvierte Drohnen dominieren von ihren verschiedenen Anwendungen und hohen Nachfrage

Basierend auf der Kontrollmethode wird der Markt in autonome und ferngestaltete pilotierte Markt eingeteilt. Das ferngestaltete pilotierte Segment dominierte den Markt im Jahr 2023. Das Segment verzeichnet ein signifikantes Wachstum, das von militärischen Anwendungen, Fortschritten in der Technologie und einer zunehmenden kommerziellen Einführung gesteuert wird. UAVs sind in der Lage, einen Fernflug in geringer Höhe zu erreichen. In vielen Ländern sind in vielen Ländern in vielen Ländern immer beliebter geworden

Autonomous ist bis 2024-2032 das am schnellsten wachsende Segment. Es enthält das CDS (Befehls- und Datensystem) und FPS (Flugplanungssystem), wobei der Flugweg und der Flugradius vor dem Betrieb festgelegt werden. Das UAV hat die volle Kontrolle ohne Eingabe vom Bodenoperator. UAVs mit hoher Nutzlastplattform (MBHPP) sind missionsbasierte UAVs mit hoher Nutzlast für missionspezifische Anwendungen in den USA, China, Russland und Israel. Das autonome Segment wird voraussichtlich bis 2025 einen Umsatz von 2.788,1 Mio. USD generieren.

Durch Lösungsanalyse

Aero Structures & Mechanismus hält die führende Position aufgrund zunehmender Bedenken hinsichtlich der Sicherung von Systemen in UAVs zur Unterstützung der Sicherheit

Basierend auf der Lösung wird der Markt in Aero Structures & Mechanismus, das Sicherungssystem, die Betriebssoftware, das Tethering -Kabel, die Stromquellen und das Managementsystem, die Nutzlast, das Antriebssystem und andere gesichert. Aero Structures & Mechanismus dominierte und hielt 2023 den maximalen Anteil. High-Tech-Unternehmen werden voraussichtlich zu technologischen Innovationen in der Luftfahrtstruktur und -mechanik von UAVs beitragen, was zu einem reibungslosen Entwicklungszyklus und einer signifikanten Verbesserung der UAV-Leistung führt.

Das Sicherungssystem wird während des Prognosezeitraums das am schnellsten wachsende Segment sein. Die steigende Bedeutung von Nutzlast, Reichweite und Ausdauer eines unbemannten Luftfahrzeugs (UAV) im Rotationsflügel ist für OEMs und Betreiber oberste Prioritäten, verbunden mit der Entstehung von Cyber-Angriffen auf UAV wird erhebliche Änderungen in der Wettbewerbsumgebung bewirken. Um diese Herausforderung zu befriedigen, spielt sich die Sicherung von Systemen eine wichtige Rolle und wird voraussichtlich im Prognosezeitraum eine hohe Nachfrage gewinnen.

Durch Anwendungsanalyse

Spezialisierte UAVs für hohe Nutzlastkapazitäten und spezifische Missionsanwendungen für die Kampfunterstützung katalysieren Sie das Marktwachstum

Das Anwendungssegment ist in Perimeter Security & Border Management, Kampf- und Kampf -Support -Missionen, Situationsbewusstsein, Katastrophenmanagement und Ersthelfer, Vermessung, Kartierung und Überwachung, Präzisions -Agrarmanagement, Kraftwerk Management, Vermögens- und Betriebsmanagement, Notfallmediziner und andere.

Combat and Combat Support -Missionen dominierten das Segment im Jahr 2023, das Wachstum von Drohnen in Kampf- und Kampfunterstützungsmissionen, was ihre sich entwickelnde Rolle bei modernen militärischen Operationen widerspiegelt. Dieser Sektor verzeichnet rasante Fortschritte und erhöht die Annahme in verschiedenen militärischen Anwendungen.

Die medizinische Notfalllogistik entsteht 2024-2032 als am schnellsten wachsend. Der Einsatz von Drohnen -Technologie in Notfallmedizin ist eine der vielversprechendsten Anwendungen, bei denen eine schnelle Reaktion erforderlich ist, um die Patientenversorgung zu verbessern. Während der Pandemie sind medizinische Drohnen weltweit beliebter geworden. Sie sind an den Transport gewöhnt Persönliche Schutzausrüstung (PSA),Covid-Tests, Laborproben und Impfstoffe, bei denen direkter Kontakt von Menschen zu Menschen für die Infektionskontrolle verboten ist.

Durch Endbenutzeranalyse

Die wachsende Nachfrage nach UAVs im Verteidigungssektor für Kampf und Überwachung unterstützt das Wachstum des Segments des Regierungs- und Verteidigungsegments

Das Endbenutzersegment wird in Regierung und Verteidigung, Energie, Strom, Öl und Gas, Bau & Bergbau, Landwirtschaft, Forstwirtschaft und Wildlebenschutz, öffentliche Infrastruktur und Heimatschutz, Krankenhäuser & Wild Life Conservation, öffentliche Infrastruktur und Heimatschutz eingeteilt Rettungsdienste, Transport & Logistik, Eventmanagement und andere.

Das Regierungs- und Verteidigungssegment dominierte den Markt im Jahr 2023. Die militärischen UAVs werden in den kommenden Jahren weiterhin beliebt sein, da die Verteidigungs- und Sicherheitsgemeinschaften weiterhin UAVs für Vermessung, Kartierung, Transport, Kampf und Überwachung nutzen. Das Segment der Regierung und Verteidigung wird voraussichtlich 2025 einen Anteil von 21% halten.

Hospitals & Emergency Medical Services ist im Prognosezeitraum das am schnellsten wachsende Segment. Die Covid-19-Pandemie führte auch Regierungen und Originalausrüstungshersteller (OEMs) dazu an, flexible Regeln, Genehmigungen, Versuche und Versuchsflüge für medizinische Zwecke zu übernehmen und umzusetzen. Infolgedessen begannen viele Länder zu experimentieren und die UAV -Leistung zu testen.

Regionale Erkenntnisse

Basierend auf der Geographie ist der Markt in Nordamerika, Europa, asiatisch -pazifisch, nahe Osten und Afrika und Lateinamerika unterteilt. Der Marktanteil von Rotary-Flügel unbemannter Luftfahrzeug (UAV) wird von Nordamerika geschätzt, gefolgt von asiatischem Pazifik und Europa.

North America Rotary-Wing Unmanned Aerial Vehicle (UAV) Market Size, 2023 (USD Billion)

Um weitere Informationen zur regionalen Analyse dieses Marktes zu erhalten, Laden Sie ein kostenloses Beispiel herunter

Nordamerika wird voraussichtlich den größten Marktanteil haben, da sich die Mehrheit der UAV -Entwickler in dieser Region befindet. Das Wachstum des UAV -Marktes in Nordamerika kann auf eine Reihe von Faktoren zurückgeführt werden, einschließlich des Anstiegs der Militärausgaben durch die Luftwaffe, was zu einer Zunahme der UAV -Nachfrage in den USA führt. Darüber hinaus wird erwartet, dass der Markt in Kanada aufgrund einer Zunahme der kanadischen Exporte und einer Aufschwung in der Wirtschaft der Wirtschaft der Drohnenindustrie zunimmt.

Der asiatisch-pazifische Raum wird voraussichtlich aufgrund der erwarteten Dominanz Chinas am schnellsten Wachstum im Prognosezeitraum erleben. Schwerlaste unbemannte Luftfahrzeuge (UAVs) sind in gewerblichen und Verteidigungsanträgen wie Kampf, Fracht und vieles mehr gefragt.

- Der unbemannte Luftfahrzeugmarkt von Rotary-Flügel in Japan wird voraussichtlich bis 2025 1.177,5 Mio. USD erreichen.

- In China wird im Prognosezeitraum eine starke CAGR von 18,7% erleben.

Der europäische UAV -Markt ist in eine Reihe von Segmenten unterteilt und von einigen Spielern dominiert. Einige der führenden Drohnenhersteller auf dem europäischen UAV -Markt sind: Azure Drohnen SAS, Papageien -Drohnen, Terra -Drohnen, Onyx -Scan -Advanced -Lidar -Systeme und unbemannte Altigator -Lösungen. Diese Hersteller geben viel Geld aus, um ihre Technologie zu verbessern und ihren Drohnen neue Funktionen hinzuzufügen, um verschiedene kommerzielle Anwendungen zu unterstützen.

- Europa wird voraussichtlich im Prognosezeitraum auf einer CAGR von 17,3% wachsen.

Im Nahen Osten ist der UAV -Markt stark segmentiert, wobei wichtige Akteure von SZ DJI Technology Co. Ltd Parrot SA Aerovironment Inc. Bluebird Aero Systems Ltd Terra Drone Corporation. Die Technologieentwicklung im UAV -Markt im Nahen Osten basiert hauptsächlich auf der Zusammenarbeit zwischen UAV -Herstellern und UAV -Lösungsunternehmen für eine langfristige Vereinbarung. UAV-Dienstleister versuchen, ihre Einnahmen zu erweitern, indem sie ihr Lösungsportfolio diversifizieren, um die besonderen Bedürfnisse der Endbenutzer in der Region wie Bau, Infrastrukturmanagement, Sicherheit und Überwachung zu erfüllen.

Obwohl Lateinamerika weltweit einer der am wenigsten entwickelten UAV -Märkte ist, hat es ein großes Wachstumspotenzial. Die USA beeinflussen die militärische Beschaffung in Lateinamerika durch mehrere bilaterale Initiativen wie Plan Kolumbien und die Merida-Initiative, die voraussichtlich mehr Verträge für in den USA ansässige Unternehmen generieren sollen. Lokale Hersteller können mit großen ausländischen Akteuren konkurrieren, indem sie Produkte mit hochmodernen Technologien verbessern und ihre regionale Präsenz steigern.

Hauptakteure der Branche

Wachstum der Fortschrittstechnologie durch wichtige Akteure, um das Marktwachstum voranzutreiben

Der UAV-Markt für Rotationsflügel ist stark fragmentiert, wobei viele Produktionsunternehmen den Markt dominieren. Die Top -Unternehmen verfügen über ein starkes Produktportfolio und ein starkes Vertriebsnetz sowohl in Industrieländern als auch in Schwellenländern sowie neue Marktteilnehmer, die den Markt einlegen. Derzeit sind die führenden Akteure auf dem Markt DJI (China) Papagei (Schweiz), Elbit Systems (Israel), Yuneec (China). Diese Unternehmen haben den größten Teil des globalen Ranges für Rotationsflügel-UAV-Markt im Jahr 2023 verantwortlich. Da es auf dem Markt jedoch keine strengen Einstiegs Hindernisse gibt, werden inländische Akteure weiterhin auf dem globalen Markt dominieren.

Liste der UAV-Unternehmen (Top-Rotationsflügel unbemannte Luftfahrzeuge):

- Aerovironment Inc. (USA)

- Autel Robotics USA LLC (China)

- Airobotics Inc. (Ondas Holdings Inc.) (USA)

- American Robotics Inc. (Ondas Holdings Inc.)(UNS.)

- Asylon Inc. (USA)

- Azur Drohnen S.A.S.(Frankreich)

- BAE Systems plc (UK)

- Elbit Systems Ltd. (Israel)

- Fotokite AG (Schweiz)

- H3dyamics LLC(Frankreich)

- Shenzhen Heisha Technology Co. Ltd. (China)

- Israel Aerospace Industries Ltd. (Israel)

- Lockheed Martin Corporation (USA)

- Northrop Grumman Corporation (USA)

- Papageiendrohne S.A.S. (Frankreich)

- SZ DJI Technology Co. Ltd.(China)

- Teledyne Technologies Inc. (USA)

- Textron Systems Corporation(UNS.)

- Tonner Drohnen S.A. (Frankreich)

- Yuneec International Co. Ltd. (China)

Schlüsselentwicklungen der Branche:

- Januar 2024 -Während der unbemannten Systemausstellung und der Konferenz (UMEX) 2024 in Abu Dhabi vom 23. bis 25. Januar sicherte die Edge-Gruppe der Vereinigten Arabischen Emirate (VAE) einen Vertrag, um 200 HT-100- und HT-750 unbemannte Hubschrauber in das Verteidigungsministerium (MOD) der Nation abzugeben.

- August 2024 -Rotor Technologies, Inc. führt zwei neue unbemannte Luftfahrzeuge (UAVs) für das Modelljahr 2025 ein, nämlich AirTruck, ein UV-UAV, das mehr als 1.000 Pfund Nutzlast transportieren kann, und Sprayhawk, ein landwirtschaftliches UAV, das mit einer Kapazität von 110 Gallonen ausgestattet ist. Beide Flugzeuge werden zu einem Einführungspreis von niedrigerem Preis von 1.000.000 USD erhältlich sein.

- Juli 2023 -IOTechWorld Avigation Pvt Ltd, ein führender Hersteller von Agri-Drone, erklärte, er habe einen großen Vertrag von IFFCO, einem kooperativen Major, gewonnen, um 500 Drohnen für das Sprühen von Nano-Flüssigkeits-Harnstoff und DAP zu liefern.

- Juni 2023 - Barfield Inc. schloss eine Partnerschaftsvereinbarung mit dem UAV -Hersteller Skydrone Robotics ab, um UAVs zu verkaufen und zu unterstützen, die von Skydrone Robotics in den USA, Kanada und Lateinamerika hergestellt wurden.

- Juni 2023 - -Das US-Verteidigungsministerium hat AeroVironment einen Vertrag über die Entwicklung seiner solaren UAV mit hoher Höhe verliehen. AeroVironment plant, ein Netzwerk von Langstrecken-UAVs mit großer Höhe bereitzustellen, um die globale Internetkonnektivität zu unterstützen. Das feste Flugzeug wird voraussichtlich in einer Höhe von ca. 65.000 Fuß oder 19.812 m fliegen und Sensoren tragen.

- März 2023 -Ein indisches Unternehmen ist in Gesprächen, um die indisch gemachten Drohnen an die australische Marine zu versorgen. Die Drohnenfirma wurde von der indischen Marine bei der Entwicklung ihrer Produkte unterstützt, einschließlich der von Menschen tragenden „Varuna“ -Drohne, die bei einer Veranstaltung dem indischen Premierminister vorgelegt wurde.

- Mai2022 -FLIR Defense, eine hundertprozentige Tochtergesellschaft der Intel Corporation, sicherte sich einen zusätzlichen Auftrag von 14 Mio. USD, um die US-Armee der US-Armee zu liefern.

Berichterstattung

Der Marktforschungsbericht enthält eine eingehende Analyse des Marktes, indem die führenden Unternehmen auf dem Markt, die Produkttypen und die führenden Anwendungen identifiziert werden. Der Bericht enthält auch Markttrends und wichtige Entwicklungen auf dem Markt. Zusätzlich zu den oben genannten Faktoren enthält der Bericht auch verschiedene Faktoren, die zum Marktwachstum in den letzten Jahren beigetragen haben.

Anfrage zur Anpassung um umfassende Marktkenntnisse zu erlangen.

Umfang und Segmentierung melden

|

ATTRIBUT |

Details |

|

Studienzeitraum |

2019-2032 |

|

Basisjahr |

2023 |

|

Geschätztes Jahr |

2024 |

|

Prognosezeitraum |

2024-2032 |

|

Historische Periode |

2019-2022 |

|

Wachstumsrate |

CAGR von 17,4% von 2024 bis 2032 |

|

Einheit |

Wert (USD Milliarden) |

|

Segmentierung

|

Durch Rotary-Wing-Klasse

|

|

Nach Kontrollmethode

|

|

|

Durch Lösung

|

|

|

Durch Anwendung

|

|

|

Von Endbenutzer

|

|

|

Nach Region

|

Häufig gestellte Fragen

Laut Fortune Business Insights lag der Marktwert im Jahr 2023 bei 21,96 Milliarden USD und wird voraussichtlich bis 2032 in Höhe von 91,56 Milliarden USD erreichen.

Der Markt wird im Prognosezeitraum (2024-2032) ein stetiges Wachstum aufweisen.

Das ferngestaltete pilotierte Segment führte den Weltmarkt im Jahr 2023 an.

SZ DJI Technology Co. Ltd., Elbit Systems Ltd., American Robotics Inc. (Ondas Holdings Inc.), Asylon Inc. (USA), Azur Drones S.A.S. (Frankreich), Bae Systems Plc (Großbritannien) und Aerovironment Inc. sind einige der führenden OEMs auf dem Markt.

Nordamerika wird voraussichtlich den größten Marktanteil erfassen.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

Verwandte Berichte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf