Marktgröße, Aktien- und Branchenanalyse der US-amerikanischen Kernbankensoftware (SaaS/gehostet, lizenziert), nach Banktyp (große Banken, mittelgroße Banken, kleine Banken, Community-Banken und Kreditgenossenschaften) und nach Endbenutzer (Einzelhandelsbanken, Treasury, Corporate Banking und Wealth Management), 2025-2032, 2025-2032

WICHTIGE MARKTEINBLICKE

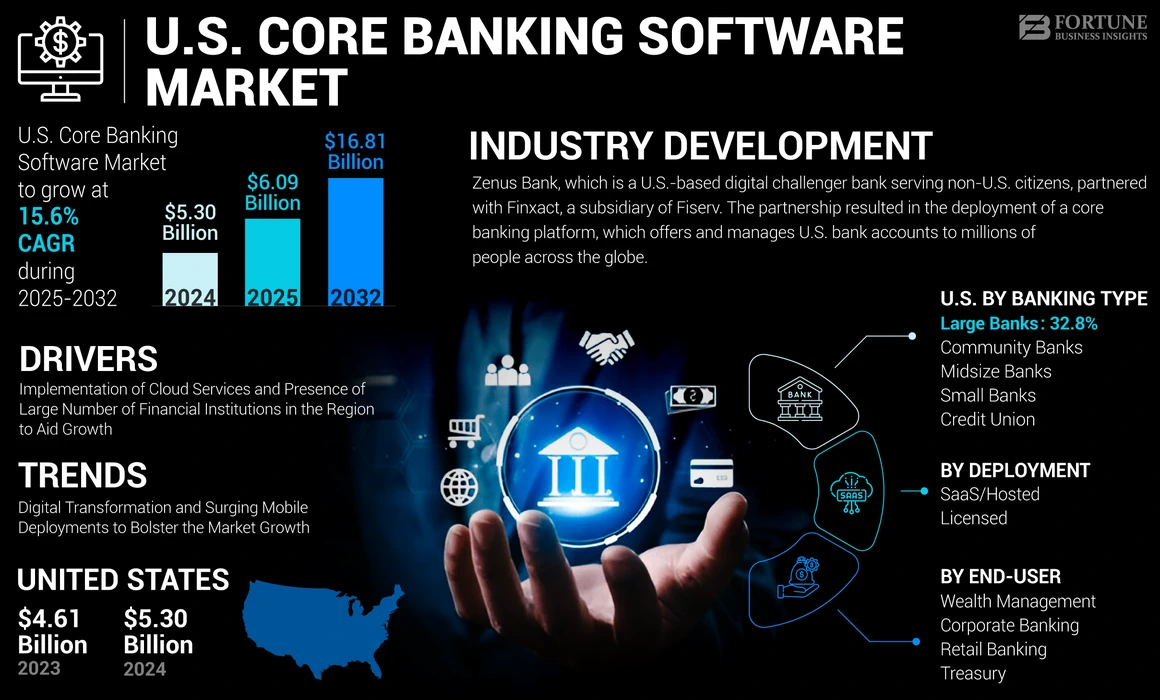

Der Markt der US -amerikanischen Kernbankensoftware wurde im Jahr 2024 mit 5,30 Milliarden USD bewertet. Der Markt wird voraussichtlich von 6,09 Milliarden USD im Jahr 2025 auf 16,81 Mrd. bis 2032 wachsen, was eine CAGR von 15,6 aufwies, die eine CAGR von 15,6 aufwies%Während des Prognosezeitraums.

Core Banking System (CBS) ist eine Back-End-Lösung, die von Bankunternehmen verwendet wird, um ihre finanziellen Aktivitäten wie Transaktionen, Zahlungen, Kontoaktualisierungen und Aufzeichnungen zu verwalten. Es bietet Kunden in Echtzeit, zentralisierte Online -Banking -Dienstleistungen. Viele Banken implementieren CBS, damit ihre Kunden verschiedene Bankaufgaben wie Geldtransfers, Darlehensbearbeitung, Schuldenmanagement und Zugang zu ihren Konten ausführen können.

Das Marktwachstum der US -amerikanischen Kernbankensoftware wird durch die wichtigste Präsenz von wichtigsten Akteuren im Land angetrieben. Zusätzliche Faktoren, die das Wachstum der Industrieantrieb anträgt, sind die zunehmende Nachfrage nach zentralem Kontenmanagement und regionale Expansion aufgrund früherer technologischer Innovationen und Einsätze.

Covid-19-Auswirkungen

Niedrigere Zinssätze und Kreditmanagementprobleme inmitten von Covid-19-Pandemie-beschränktem Marktwachstum

Die Pandemie zwang zahlreiche Banken und andere Finanzinstitute und ihre Mitarbeiter, die Arbeit von zu Hause (WFH) zu übernehmen, was dazu führte, dass die Mehrheit der regionalen Einnahmen an Gesundheits- und medizinische Institutionen gerichtet war. Laut Schroeders Bericht 2021 ging der Gewinn im Vorjahr auf 18,5 Milliarden USD zurück, da die Branche Rückschläge erlitt, was zu einem Rückgang der Gewinnquoten von insgesamt 70% führte. Daher verursachte die Pandemie eine leichte Verlangsamung des Marktes aufgrund von erschöpften Zinssätzen und Branchengewinnmargen. Da jedoch die Quarantänebeschränkungen entspannt waren, zeigte der Markt eine erhöhte Wachstumsrate.

Neueste Trends

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

Digitale Transformation und Steigungen für mobile Bereitstellungen, um das Marktwachstum zu stärken

Die steigende Einführung von Technologien wie Cloud,Künstliche Intelligenz (KI)und Big Data verändert die Landschaft der Bankenbranche. Laut Pendo.io stieg die Verwendung von Mobile -Banking -Anwendungen um 41% und stieg die erhöhte Akzeptanz nach der Pandemie. Um die Marktintegrität aufrechtzuerhalten, stellten wichtige Akteure Online -Banking -Lösungen ein, um Verbrauchern bei Bankdiensten zu unterstützen. Darüber hinaus haben Spieler wie Capital Banking Solutions und Fidelity Investitionen in digitale Erlebnisse eingeleitet, um der Verschiebung der Verbraucher in Richtung digitaler Bankanbieter zu standhalten.

Antriebsfaktoren

Implementierung von Cloud -Diensten und Präsenz von Finanzinstituten in der Region zur Unterstützung des Wachstums

Einer der wichtigsten Treiber ist die zunehmende Bereitstellung von SaaS-basierten oder Cloud-basierten Lösungen auf dem Markt. Das Branchenwachstum wird weiter von dem zunehmenden Bedarf an Produktivität und Effizienz in Unternehmen zurückzuführen sein, da Cloud-basierte Plattformen Banken ermöglichen, Zahlungen, Transaktionen und andere Bankgeschäfte im Auge zu behalten. Nach Angaben des Nationalen Statistikbüros veranstaltete das Land im Jahr 2019 4.488 Finanzinstitute. Die große Präsenz von Finanzinstituten im Land liefert Innovationen in der Datenanalyse, was weiter zur zunehmenden Nachfrage nach Kernbankensoftware beiträgt.

Rückhaltefaktoren

Unbefriedigende Benutzererfahrung und ungelernte Belegschaft, um das Marktwachstum zu behindern

Softwarefehler und technische Probleme verursachen minderwertige Benutzererfahrung, was zu einem verringerten Marktwachstum führt. Zusätzlich nicht alleKernbankensoftwareGeben Sie eine operative Flexibilität in der Skala ein, was zu Datenverletzungen und regulatorischen Risiken führt. Nach Angaben der Financial Conduct Authority (FCA) stiegen die Datenverletzungen bei verschiedenen Banken und Finanzinstituten im Zeitraum 2020 bis 2021 um 52%. Im März 2021 stand der in den USA ansässige Flagstar Bancorp vor einem Vorfall mit Datenverletzungen und verlor die privaten Daten von Mitarbeitern und Kunden wie E-Mail-IDs, Sozialversicherungsnummern, Telefonnummern und mehr. Der Hacker nutzte die Datenübertragungsdatei -Software des Unternehmens aus, um Zugriff auf den Eintrag zu erhalten.

Die Unfähigkeit, die Back-End-Funktionen von Kernbankensystemen ordnungsgemäß zu sichern, zeigt die Notwendigkeit einer qualifizierten Belegschaft, das Marktwachstum zu behindern.

SEGMENTIERUNG

Durch Bereitstellungsanalyse

Hauptannahme von Diensten und wichtiger Präsenz von Cloud -Anbietern, um SaaS/gehostete Segmentwachstum zu bevorzugen

Auf der Grundlage des Einsatzes wird dieser Markt in SaaS/gehostete und lizenzierte Bereitstellungstechniken unterteilt. Unter diesen wird der SaaS/gehostete Einsatz voraussichtlich den größten Marktanteil aufweisen und während des Prognosezeitraums die höchste CAGR prognostizieren. Die zunehmende Durchführbarkeit von Cloud -Diensten und die steigende Akzeptanzrate tragen zur Verbesserung beiSoftware als Dienst (SaaS)-basierte Bereitstellungen.

Durch Bankanalyse

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Massive Benutzerbasis großer Banken, um das Marktwachstum des US -amerikanischen Kernbankensoftware zu unterstützen

Der Markt wird in großen Banken, mittelgroßen Banken, kleinen Banken, Gemeindebanken und Kreditgenossenschaften basieren, basierend auf ihrem Bankentyp. Es wird erwartet, dass das Segment großer Banken aufgrund ihrer massiven Benutzerbasis und der Fähigkeiten, immens Daten zu verwalten, auch in schwierigen Zeiten wie der Pandemie den höchsten Marktanteil aufweist.

Es wird erwartet, dass der Markt aufgrund des Vertrauensfaktors und der Loyalitäten der örtlichen Finanzinstitute die höchste CAGR von Community -Banken beobachtet. Große Institutionen tragen dazu bei, die Community -Banken in Bezug auf die digitale Transformation zu unterstützen, was eine wichtige Rolle für die Förderung des US -Marktes spielt. Zum Beispiel hat CSI im Juli 2022 eine Partnerschaft mit Bankern zusammengestellt, die Bankern helfen, um Initiativen der Stärkung der Gemeinschaftsbanken zu unterstützen. CSI unterstützte bei der Erstellung und Bereitstellung digitaler Bankstrategien und der Bereitstellung von Kernbankensoftwarelösungen, wodurch zahlreiche Community -Banken ein Wachstum ermöglichen.

Durch Endbenutzeranalyse

Steigende Einführung fortschrittlicher Bankensysteme, um das Wachstum des Marktanteils von Unternehmensbanken zu unterstützen

Basierend auf dem Endbenutzer wird dieser Markt in Einzelhandelsbanken, Finanzministerium, Corporate Banking und Vermögensverwaltung getrennt. Das Corporate Banking -Segment wird voraussichtlich im Prognosezeitraum den größten Marktanteil haben. Dies wird durch die steigende Digitalisierung und Einführung mobiler Anwendungen durch Benutzer angetrieben, um erweiterte Bankdienste in Anspruch zu nehmen und remote abzusetzen.

Vermögensverwaltung wächst im Prognosezeitraum am höchsten CAGR. Dies ist auf die steigende Einführung der Prozessautomatisierung und die wachsende Nachfrage nach Investitionslösungen zurückzuführen.

Hauptakteure der Branche

Der Schwerpunkt der wichtigsten Akteure auf der Entwicklung fortschrittlicher Banklösungen wird ihre Positionen stärken

Fiserv, Inc., Finastra, Fidelity National Information Services, Inc. (FIS) und Nymbus sind unter anderem einige der wichtigsten Akteure der US -amerikanischen Fintech -Branche. Diese Spieler entwickeln Core Banking Software -Lösungen mit fortschrittlichen Technologien wie KI, Cloud,Blockkette, Big Data und andere.

Liste der wichtigsten Unternehmen, die vorgestellt wurden:

- Oracle Corporation(UNS.)

- Jack Henry und Mitarbeiter(UNS.)

- Nymbus (USA)

- Ncino (USA)

- Capital Banking Solutions (USA)

- Edgeverve Systems Limited (Infosys)(Indien)

- Fidelity National Information Services, Inc.(UNS.)

- Fiserv, Inc. (USA)

- SAP SE (Deutschland)

- Temenos AG(Schweiz)

Schlüsselentwicklungen der Branche

- Oktober 2022:Die Zenus Bank, eine in den USA ansässige digitale Challenger Bank, die Nicht-US-Bürgern bedient, hat sich mit Finxact, einer Tochtergesellschaft von Fiserv, zusammengetan. Die Partnerschaft führte zum Einsatz einer Kernbankenplattform, die US -Bankkonten an Millionen von Menschen auf der ganzen Welt anbietet und verwaltet.

- September 2022 -Der in New York ansässige Finanzdienstleister namens Stash startete Stash Core, eine proprietäre Kernbankenplattform. Die Plattform implementierte zentrales Bankgeschäft, Fernmanagement und schnellere Lieferzeiten, um Kunden bei der Verbesserung des Geschäftswachstums zu helfen.

- März 2022 -Sofi erwarb Technisys mit Sitz in Buenos Aires in einem Deal im Wert von 1,1 Milliarden USD. Das Unternehmen ist bestrebt, Technisys mit seiner Zahlungs Tochter Galileo Processing Inc. zusammenzuführen, um neue Angebote zu entwickeln, die auf dem Technis -Banking -System wie Kreditkarten und Bankdiensten basieren. Das Unternehmen plante auch, Banklösungen für Gemeinschaftsbanken einzusetzen.

- Oktober 2021 -Bankenindustrie Architecture Network (BIAN), einschließlich Fargo, JP Morgan Chase und IBM starteten seine aktualisierte Version der Coreless Banking Platform, um Unternehmen bei der Modernisierung und Digitalisierung ihrer Kernbankensysteme zu unterstützen.

Berichterstattung

Anfrage zur Anpassung um umfassende Marktkenntnisse zu erlangen.

Der Marktforschungsbericht bietet eine umfangreiche Marktuntersuchung, in der wichtige Elemente wie wichtige Unternehmen und Produktanwendungen hervorgehoben werden. Darüber hinaus betont es die wichtigsten Fortschritte der Branche und vermittelt ein Verständnis der Markttrends. Der Bericht enthält auch verschiedene Wachstumskonstruktionsfaktoren aus den letzten Jahren.

Rahmen und Segmentierung melden

|

ATTRIBUT |

Details |

|

Studienzeitraum |

2019–2032 |

|

Basisjahr |

2024 |

|

Prognosezeitraum |

2025–2032 |

|

Historische Periode |

2019–2023 |

|

Wachstumsrate |

CAGR von 15,6% von 2025 bis 2032 |

|

Einheit |

Wert (USD Milliarden) |

|

Segmentierung |

Durch Bereitstellung, Banktyp, Endbenutzer |

|

Durch Bereitstellung |

|

|

Durch Banktyp |

|

|

Von Endbenutzer |

|

Häufig gestellte Fragen

Laut Fortune Business Insights wird der US -Markt bis 2032 voraussichtlich 16,81 Mrd. USD erreichen.

Im Jahr 2024 lag der Markt bei 5,30 Milliarden USD.

Der Markt wird voraussichtlich im Prognosezeitraum (2025-2032) auf einer CAGR von 15,6% wachsen.

Nach dem Banken wird das Segment der großen Banken wahrscheinlich den Markt anführen.

Die Umsetzung von Cloud -Diensten und das Vorhandensein einer großen Anzahl von Finanzinstituten in der Region dürfte das Marktwachstum vorantreiben.

Capital Banking Solutions, Fiserv, Inc., Fidelity National Information Services, Inc. (FIS), Alphabet Inc. und Temenos AG sind die besten Unternehmen auf dem Markt.

Nach dem Banktyp wird erwartet, dass das Segment der Community -Banken über den projizierten Zeitraum mit der höchsten CAGR wächst.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

Verwandte Berichte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf