U.S. Physician Groups Market Size, Share & Industry Analysis, By Number of Physicians (2 to 10, 11 to 24, 25 to 50, and More than 50), By Ownership (Physician-owned, Hospital-owned, and Others), By Specialty (Primary Care, Pediatrics, OB/GYN, Ophthalmology, Orthopedics, Psychiatry, Cardiology, Dermatology, and Others), By Payor (Public Health Insurance and Private Health Versicherung/Ausschiebung), nach Typ (einzelner Spezial- und Multispezialität), nach Region (Nordost, Südost, Südwesten, Mittlerer Westen und West) und Länderprognose, 2025-2032

WICHTIGE MARKTEINBLICKE

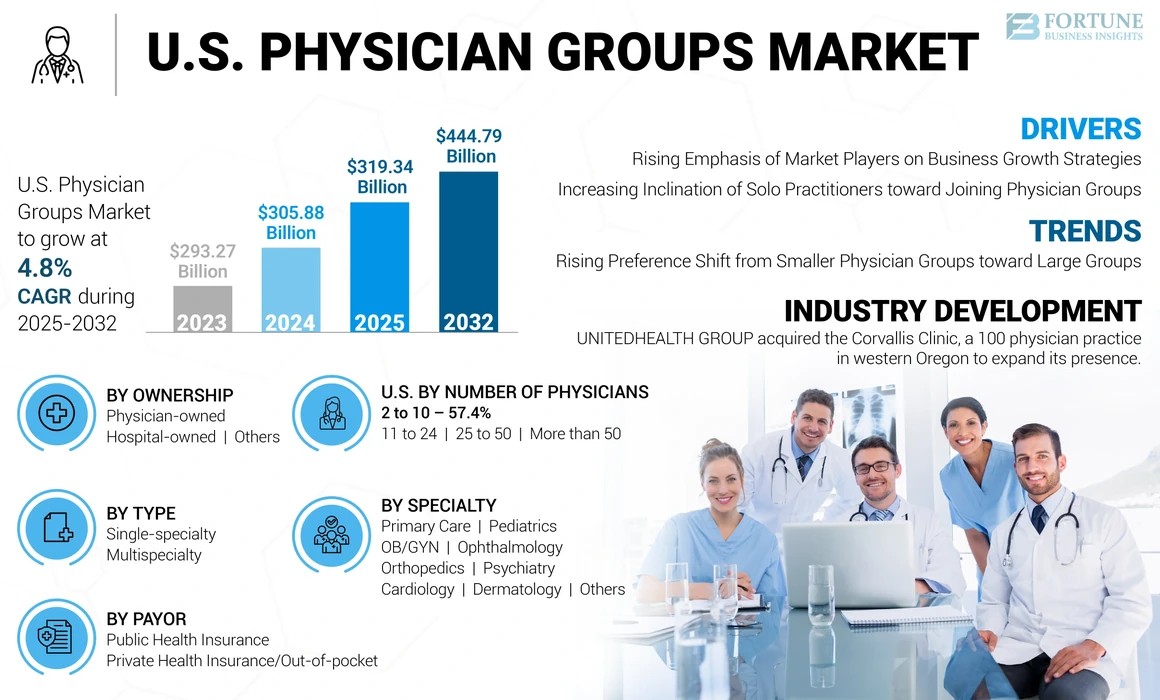

Die Marktgröße der US -amerikanischen Ärztegruppen wurde im Jahr 2024 mit einem Wert von 305,88 Mrd. USD bewertet. Der Markt wird voraussichtlich von 319,34 Mrd. USD im Jahr 2025 auf 444,79 Mrd. USD bis 2032 wachsen, was im Prognosezeitraum einen CAGR von 4,8% aufwies.

Ärztegruppen werden an Organisationen überwiesen, in denen zwei oder mehr als zwei Ärzte arbeiten und Patienten betreuen, um die Ergebnisse der Gesundheit zu verbessern. Diese Gruppen werden als ärztlicher Besitz eingestuft, bei denen ein Einzelarzt oder eine Gruppe von Ärzten das Büro oder in Krankenhausbasis besitzt und verwaltet, oder in Krankenhausbasis, in denen große Gesundheitsorganisationen Ärzte beschäftigen. Ein privater/Solo -Praktiker besteht im Vergleich zu Gruppenpraktikern mehr finanzielles Risiko, was einer der vorherrschenden Gründe für die zunehmende Zahl dieser Gruppen in den USA ist

Darüber hinaus sind verschiedene Vorteile, die mit der Praxis von Ärztengruppen über die Praxis der Solo -Ärzte verbunden sind, wie z. B. erhöhte finanzielle Sicherheit, besondere Ausbildung, Fachwissen und Arbeitsplatzsicherheit, einige Faktoren, die den Solo -Praktiker auf größere Gruppen verlagern. Aufgrund der Zunahme der Gesundheitsausgaben und der Verfügbarkeit angemessener Erstattungsrichtlinien können die Patienten eine frühere Behandlung verschiedener chronischer Krankheiten entscheiden, die voraussichtlich die Nachfrage nach verschiedenen Gruppen von Ärzten erhöhen sollen, um auf einen großen Patientenpool gerecht zu werden und das Marktwachstum zu unterstützen.

Darüber hinaus kann das Wachstum des Marktes in erster Linie auf die aufkeimende Prävalenz und Inzidenz verschiedener Erkrankungen zurückgeführt werden. Darüber hinaus führt der wachsende Bedarf an frühzeitiger Diagnose, Management und Behandlung bei Patienten zu einer zunehmenden Anzahl von Patientenbesuchen bei Arztpraxen im Land.

- Nach Angaben der American Cancer Society, Inc. wurden in den USA im Jahr 2023 etwa 2,0 Millionen neue Krebsfälle diagnostiziert, wie laut der American Cancer Society geschätzte 18,04 Millionen Patienten, die in den USA Krebs haben, eine Behandlung gesucht und im Januar 2022 überlebt haben, was ungefähr 5,4% der Bevölkerung entspricht. Darüber hinaus wird die Zahl der Überlebenden von Krebspatienten bis Ende 2032 um 24,4% um 22,5 Millionen ansteigen. Daher steigt die wachsende Patientenbevölkerung auf die Nachfrage nach Behandlungen auf, wodurch das Marktwachstum der US -amerikanischen Arztgruppen vorangetrieben wird.

Darüber hinaus soll die Bereitschaft kleiner Gruppen von Ärzten, sich größeren Gruppen für verschiedene Vorteile von größeren Gruppen anzuschließen, zusammen mit der Zunahme der Anzahl der Akquisitionen einer kleinen Gruppe von Arztpraktikern durch Krankenhäuser und Private -Equity -Unternehmen, um das Marktwachstum zu steigern.

- Zum Beispiel erwarb Optum, Inc. im April 2023 eine in New York ansässige Multi-Spezial-Arztgruppe Crystal Run Healthcare. Durch diese Akquisition verstärkte das Unternehmen seine Position auf dem Markt, indem er 400 Anbieter über 30 Standorte hinzufügte.

The COVID-19 pandemic had a significant impact on the market in 2020. Various factors, such as the decrease in the number of patients and revenue among physicians and an increase in the expenses related to COVID-19, posed a challenge to the market growth in 2020. However, the market regained normalcy during the post-pandemic owing to the rise in the adoption ofTelegesundheitDienstleistungen von Ärzten und die schrittweise Eröffnung von Krankenhäusern und Kliniken nach der Leichtigkeit in den pandemischen Vorschriften. Darüber hinaus beobachteten die Marktteilnehmer einen erheblichen Anstieg ihrer Umsatz- und Patientenbesuche, was zum normalen Marktwachstum in der postpandemischen Ära beitrug.

Markttrends für US -Arztgruppen

Steigende Präferenzverschiebung von kleineren Arztgruppen in Richtung großer Gruppen

In den letzten Jahren haben sich die Ärzte in den USA von kleineren zu größeren Gruppenpraktiken bewegt. Dies gilt von verschiedenen Faktoren, einschließlich erheblicher finanzieller und technischer Herausforderungen bei der Führung kleinerer Gruppen und der zunehmenden Präferenz bei jüngeren Ärzten, in größeren Gruppen zu arbeiten. Darüber hinaus tendieren kleinere Ärztegruppen dazu, sich größeren Gruppenpraktiken im Besitz von Krankenhäusern anzuschließen, um mehr Verhandlungsmacht mit Zahler zu haben. Somit haben die administrativen, wirtschaftlichen und regulatorischen Belastungen die kleineren Gruppen dazu veranlasst, sich in Richtung größerer Gruppen zu verlagern. Nach den von den Annals of Internal Medicine veröffentlichten Ergebnissen treten mehr Ärzte in große Praktiken ein und lassen kleine Gruppenpraktiken auf.

- Zum Beispiel gingen laut den von der American Medical Association veröffentlichten Daten 2023 der Anteil der Ärzte in einer Gruppe von 10 oder weniger Ärzten zwischen 2012 und 2022 von 61,4 % auf 51,8 % zurück.

Diese Verschiebung kleinerer Gruppen von Ärzten in größere Gruppen wird voraussichtlich zu einer besseren Patientenversorgung und niedrigeren Kosten führen, wodurch das Marktwachstum annimmt. Darüber hinaus haben große Gruppen von Ärzten eine bessere administrative Unterstützung, die mehr Ärzte auf diese Gruppen zu bewegen.

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

Marktwachstumsfaktoren für US -Ärztegruppen

Steigende Betonung von Marktteilnehmern auf Geschäftswachstumstrategien, um das Marktwachstum voranzutreiben

Der aktuelle US -Markt verzeichnet eine starke Zunahme der Fusionen und Übernahmen. Die hohen Verwaltungskosten, die Erhöhung der Arbeitsbelastung und die weniger finanzielle Stabilität, mit denen kleinere Gruppen konfrontiert sind, sind Faktoren, die dazu neigen, ihren Fokus auf größere Gruppen zu verschieben und sich mit größeren Gruppen zu verschmelzen. Darüber hinaus führt der wachsende Schwerpunkt größerer Ärztegruppen auf die Erweiterung ihrer Dienste im Land und die Stärkung ihrer Position zu einer hohen Anzahl von Fusionen und Übernahmen.

- Zum Beispiel schloss Ascension im Oktober 2023 in ein Joint Venture-Abkommen mit Henry Ford Health ein, um seine integrierten Gesundheitsdienste in Mid-Michigan und Southeast Michigan zu erweitern und zu verbessern.

- Darüber hinaus hat Mastro Health im Oktober 2022 einen Vertrag mit Springfield Gastroenterology abgeschlossen, das sich mit einem Advanced Practice Anbieter und drei Ärzten anschließt. Das Unternehmen wollte durch diesen Deal persönliche Aufmerksamkeit und überlegene Pflege bieten.

Darüber hinaus sind die starken Investitionen von Private -Equity -Unternehmen, um verschiedene kleinere Arztpraktiken zu erwerben, um durch Partnerschaften finanzielle Sicherheit zu bieten, das Marktwachstum der US -amerikanischen Ärztegruppen.

Steigerung der Neigung von Solo -Praktikern, sich an Ärztengruppen zusammenzuschließen, um das Marktwachstum voranzutreiben

Ärzte, die alleine/privat praktizieren, versuchen, sich größeren Gruppen anzuschließen, was einer der wichtigsten Faktoren ist, die zum Marktwachstum beitragen. Praktiken der Ärztegruppen bieten bestimmte Vorteile, wie z. B. eine erhöhte finanzielle Stabilität und ein verringerter Burnout des Arztes. Darüber hinaus verbessern Gruppenpraktiken auch die Effizienz von Ärzten innerhalb eines bestimmten Systems aufgrund einer besseren Versorgungsqualität und einer verringerten Aktualität.

Darüber hinaus haben sich die Verwaltungskosten der Ärzte nach Einführung der Gesundheitsinformationstechnologie für das Gesetz über wirtschaftliche und klinische Gesundheit (HITECH) zugenommen. Gemäß diesem Gesetz die Umsetzung vonelektronische Gesundheitsakten (EHR)und andere digitale Technologien sind für die Aufrechterhaltung von Patienteninformationen sowie die Erhöhung der Datensicherheit obligatorisch, was die Kosten für Solokinouser erhöht. Daher versuchen Solo -Praktiker aufgrund all dieser Faktoren, sich großen Ärztegruppen anzuschließen.

- Zum Beispiel betrug die Zahl der im Krankenhaus oder in Unternehmensbesitz befindlichen Ärzte laut der Studie, die von den Ärzten Advocacy Institute in Zusammenarbeit mit Avalere Health durchgeführt wurde, 484.100 im Januar 2022 im Vergleich zu 375.400 im Jahr 2019 und zeigte einen Anstieg von 28,9%. Daher sinken Solo -Praktiker aufgrund der zunehmenden Beschäftigung von Ärzten in Krankenhäusern und Unternehmensunternehmen rasch.

Daher wird erwartet, dass der Erwerb von unabhängigen Praktiken durch Krankenhaus- und Unternehmensgruppen und den Fokus auf den Beitritt zu größeren Gruppen das Marktwachstum der US-amerikanischen Arztgruppen in den kommenden Jahren vorantreiben.

Rückhaltefaktoren

Der Beschäftigungsaufwand von Ärzten durch Krankenhäuser kann das Marktwachstum einschränken

Zahlreiche Ärzte haben Schwierigkeiten, ihre Gruppen zu pflegen und sich für eine Beschäftigung im Krankenhaus zu entscheiden. Die Beschäftigung im Krankenhaus hat unterschiedliche Vorteile, wie z. Es wird erwartet, dass diese Vorteile die Anzahl der angestellten Ärzte auf der ganzen Welt erhöhen.

- Zum Beispiel waren laut den kürzlich veröffentlichten Daten des Physicians Advocacy Institute im Juni 2021 etwa 70% der US -Ärzte in Krankenhäusern oder Unternehmensunternehmen beschäftigt.

Darüber hinaus ermöglichen Richtlinien wie die Gesundheitsfinanzierungsverwaltung (HCFA) Krankenhäusern, die erworbene Arztpraxis entweder als anbieterbasierte oder freistehende Behandlung zu behandeln und die Anzahl der Ärzte zu erhöhen, die sich in Krankenhäusern anschließen.

Die zunehmende Beschäftigung von Ärzten durch Krankenhäuser bedeutet daher, dass die Zahl der in den Gruppen arbeitenden Ärzte voraussichtlich sinken wird, wodurch das Marktwachstum behindert wird.

Marktsegmentierungsanalyse der US -amerikanischen Arztgruppen

Nach Anzahl der Ärzteanalysen

2 bis 10 Segment dominiert aufgrund der Präferenz traditioneller Ärzte, in kleinen Gruppen zu arbeiten

Basierend auf der Anzahl der Ärzte wird der Markt in 11 bis 24, 25 bis 50, mehr als 50 und 2 bis 10 eingestuft.

Das 2 bis 10 Segment war im Jahr 2024 den größten Teil der Marktanteils der US -amerikanischen Arztgruppen und wird im Prognosezeitraum geschätzt. Traditionelle Ärzte im Alter von über 40 Jahren arbeiten eher in kleinen Gruppen, was das Segmentwachstum vorherseht. Darüber hinaus unterstützen Ärzte, die es vorziehen, ihre Gruppen nicht zu verändern, aufgrund ihres Wunsches, autonom oder in kleinen Gruppen zu arbeiten, das Segmentwachstum weiter.

- Laut einem von der California Health Care Foundation im März 2022 veröffentlichten Bericht arbeiteten schätzungsweise 57,6% der Ärzte in 2 bis 10 Gruppen.

Darüber hinaus wird erwartet, dass das Segment mehr als 50 im Prognosezeitraum beim am schnellsten wachsenden CAGR wächst. Verschiedene Vorteile, wie die finanzielle Sicherheit, eine verbesserte Qualität der Versorgung und weniger Verwaltungskosten, führen Ärzte, um sich größeren Gruppen anzuschließen. Darüber hinaus steigert der zunehmende Fokus der größeren Gruppen, die auf dem Markt für Akquisitionen und Fusionen mit den anderen kleineren Gruppen tätig sind, das segmentale Wachstum.

- Laut den Daten der American Medical Association 2023 stieg der Anteil von Ärzten zwischen 2012 und 2022 von 12,2% auf 18,3%.

Andererseits wird erwartet, dass die 11 bis 24 und 25 bis 50 Segmente im Prognosezeitraum ein erhebliches Wachstum aufgrund der bevorzugten Verschiebung der Gesundheitsärzte auf große Gruppen aufgrund unterschiedlicher Vorteile wie weniger Arbeitszeiten, weniger Arbeitsbelastung, verbesserter Qualität der Patientenversorgung und anderer.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Durch Eigentümeranalyse

Segment im Besitz von Ärzten dominierte die aufgrund der zunehmenden Anzahl von Arztpraxen

Durch Eigentum ist der Markt in ärztliche Besitz, Krankenhausbesitz und andere unterteilt.

Das Segment im Besitz von Ärzten hatte 2024 einen dominierenden Anteil. Das Segment des Krankenhauses ist bereit, während des Prognosezeitraums die höchste CAGR zu registrieren. Im Laufe der Jahre haben Krankenhäuser ihren Eigentumsanteil an Ärztengruppen in den USA erhöht. Außerdem hat der Erwerb von Ärztenpraktiken während der Pandemie zugenommen, da die Ärzte Schwierigkeiten hatten, Gruppen aufrechtzuerhalten, die das segmentale Wachstum steigern.

- Im August 2021 stand in einem von der Collaborative in der Grundversorgung veröffentlichten Bericht fest, dass der Prozentsatz der Praktiken des Krankenhauses von 6% auf 11% von 2019 auf 2021 stieg.

- Nach Angaben der AMA 2023-Daten der American Medical Association leisteten ungefähr 61,2% der Ärzte, die Grundversorgung in Krankenhausbesitzpraxen anbieten.

Andererseits ist das Segment im Besitz von Ärzten im Prognosezeitraum aufgrund des Kampfes der Ärzte, ihre Praktiken aufgrund der Verwaltungsbelastung und der Verlagerung zu Gruppen von Ärzten in Krankenhausbesitz, ein erhebliches Wachstum zu verleihen.

Durch Spezialanalyse

Wachsende Nachfrage nach chronischer und akuter Versorgung, um das Wachstum des Grundversorgungsegments zu steigern

Basierend auf Spezialität wird der Markt in Pädiatrie, Primärversorgung, OB/GYN, Orthopädie, Psychiatrie, Dermatologie, Ophthalmologie, Kardiologie und andere eingeteilt.

Das Grundversorgungsegment machte den Marktanteil von Lion im Jahr 2024 aus und wird voraussichtlich in den kommenden Jahren erheblich wachsen. Die wachsende Prävalenz chronischer und akuter Erkrankungen erhöht die Nachfrage nach Einrichtungen der Grundversorgung, einschließlich allgemeiner Innere, Familienmedizin und anderen. Darüber hinaus schlägt die steigende primäre Arztversorgung des Landes, die der wachsenden Nachfrage nach diesen Praktikern entspricht, das Segmentwachstum an.

- Laut den von der Verwaltung der Gesundheitsressourcen und Dienstleistungen (HRSA) veröffentlichten Daten 2023 arbeiteten 268.297 im Jahr 2021 in den USA. Laut dem Bericht stiegen die Ärzte der Grundversorgung von 2016 bis 2021 um 3,6%. 2021.

Das OB/Gyn -Segment wird voraussichtlich im Prognosezeitraum die höchste Wachstumsrate beobachten. Das Segmentwachstum kann auf die wachsende Anzahl von OB/Gyn-assoziierten Störungen bei Frauen wie Endometriose, reproduktive Gesundheitsstörungen, Unfruchtbarkeit und andere zurückgeführt werden. Darüber hinaus wird erwartet, dass die zunehmende Zahl älterer Frauen in den USA in den USA, der Anstieg der Schwangerschaftsrate und die wachsende Anzahl von Patientenbesuchen zur ordnungsgemäßen Störung des Störungsmanagements das segmentale Wachstum fördern.

- Zum Beispiel betrifft das polyzystische Ovary -Syndrom (PCOS) gemäß den 2022 -Daten für Krankheitskontrolle und Prävention (CDC) rund 6,0% bis 12,0% der US -amerikanischen Frauen im reproduktiven Alter.

Das Ophthalmologie-Segment wird voraussichtlich im Prognosezeitraum im zweithöchsten CAGR aufgrund einer Zunahme der Prävalenz verschiedener Augenstörungen im Land wachsen. Darüber hinaus erhöht ein Anstieg der Patientenbesuche bei regulären Augenuntersuchungen und verschiedenen Augenoperationen unter anderem das segmentale Wachstum weiter.

- Zum Beispiel leiden nach Angaben der Zentren für die Kontrolle und Prävention von Krankheiten 2022 mehr als 3,0 Millionen Amerikaner an Glaukom, und die Zahl der Patienten wird voraussichtlich bis 2050 auf 6,3 Millionen steigen.

- Darüber hinaus wurde laut dem von der American Academy of Ophthalmology Iris Registry veröffentlichten Bericht 2021 ein Anstieg von 80% bei Glaukomoperationen über einen Zeitraum von 8 Jahren von 2013 bis 2021 beobachtet.

Nach Zahlungszahlenanalyse

Private Krankenversicherung/Segment aus der Tasche, die aufgrund besserer Gesundheitspläne dominiert wurden

Basierend auf dem Zahlungssache ist der Markt in eine private Krankenversicherung/aus eigene Krankenversicherung und in der öffentlichen Krankenversicherung unterteilt.

Das private Krankenversicherung/Segment außerhalb der Tocket dominierte den Marktanteil im Jahr 2024 und wird voraussichtlich von 2025 bis 2032 eine signifikante CAGR aufgenommen. Die steigende Aufnahme der privaten Krankenversicherung in den USA aufgrund umfassender Gesundheitspläne ist einer der vorherrschenden Faktoren, die zum Segmentwachstum beitragen. Darüber hinaus stärken Vorteile wie keine Wartezeit, die Berichterstattung über bereits bestehende Krankheiten und andere das Segmentwachstum.

- Zum Beispiel waren 65,6% der US -Bevölkerung laut Daten, die vom US -amerikanischen Census Bureau veröffentlicht wurden, von einer privaten Krankenversicherung und etwa 36,1% durch öffentliche Krankenversicherungen versichert. Daher war der private Versicherungsschutz häufiger als der öffentliche Deckung im Land.

Darüber hinaus wächst das Segment der öffentlichen Krankenversicherung auch mit einer beträchtlichen CAGR. Die Verfügbarkeit einer öffentlichen Versicherung zu einem erheblich günstigeren Preis für Ärztedienste als private Krankenversicherungen erhöht ihre Adoption bei Patienten. Darüber hinaus macht die umfassende Versicherung der Gesundheitskosten in öffentlichen Versicherungspolicen sie für Familien und Einzelpersonen mit niedrigem Einkommen und bürgerlichen Klassen erschwinglich, um das Wachstum des Segments in den kommenden Jahren zu befeuern.

Nach Typanalyse

Multi-Spezial-Segment-LED aufgrund der überlegenen Pflegequalität

Basierend auf dem Typ wird der Markt in einspezifische und multispezifische Multispezialitäten eingewiesen.

Das Multi-Spezial-Segment machte den größten Marktanteil im Jahr 2024 aus und wird voraussichtlich von 2025 bis 2032 die höchste CAGR registrieren. Die hochwertige Versorgung zu niedrigeren Kosten mit Gruppen mit mehreren Spezialeinrichtungen und einer bevorzugten Verschiebung zwischen Solo-Praktikern aufgrund einzigartiger Vorteile bei mehreren Spezialitäten, einschließlich des Anbietens von mehr finanziellerem, das Bestand, das Wachstum zu vermitteln. Darüber hinaus trägt ein geringerer Verabreichungsdruck, eine verbesserte Qualität der Patienten, die Einrichtung neuer Krankenhäuser mit mehreren speziellen Arztgruppen und eine geringere Arbeitsbelastung zum Wachstum des Segments bei.

- Zum Beispiel eröffnete Northwell Health im Juli 2022 eine medizinische medizinische Praxis der multispezifischen Arztpraxis in Yonkers, die sich der Kardiologie und der Grundversorgung widmen, um die Anforderungen der Patienten zu erfüllen.

Das Segment Single Specialy wird im projizierten Zeitraum aufgrund des verminderten Patientenvolumens, verringerten Patientenbesuche und der finanziellen Instabilität der Einzelspezialgruppen eine moderate CAGR auftreten.

Nach Region Analyse

Nordostsegment dominiert aufgrund des Vorhandenseins einer großen Anzahl von Ärztengruppen

Basierend auf der Region ist der Markt in Nordosten, Südosten, Südwesten, Mittlerer Westen und West unterteilt.

Das Nordostsegment machte den größten Anteil im Jahr 2024 aus und wird voraussichtlich in den kommenden Jahren seine Dominanz fortsetzen. Das Vorhandensein verschiedener Arztgruppen in der Region, steigende Zusammenarbeit und Partnerschaften zwischen den Ärztengruppen und anderen sind einige Faktoren, die zum Wachstum des Segments beitragen.

- Zum Beispiel hat Privia Health im Februar 2023 mit der Community Medical Group zusammengearbeitet, um Privia Quality Network von Connecticut, einem der größten klinisch integrierten Netzwerke (CIN), zu starten. Das CIN umfasst rund 1.100 Multi-Spezial-Anbieter, darunter mehr als 430 Grundversorger, die Patienten an über 450 Praxisorten betreuen.

Andererseits soll das südöstliche Segment während des Prognosezeitraums am am schnellsten wachsenden CAGR wachsen. Erhöhte Initiativen dieser Gruppen zur Erweiterung ihres geografischen Fußabdrucks, der Verfügbarkeit einer kostengünstigen Behandlung und anderen sind einige Faktoren, die zum regionalen Wachstum beitragen.

- Zum Beispiel erwarb Baycare Health System in Florida im November 2023 die Gessler Clinic, eine medizinische Gruppe in Ärzten, um 20 Spezialitäten mit mehr als 40 Anbietern hinzuzufügen.

Hauptakteure der Branche

Permanente Medical Group, Inc. dominiert aufgrund unterschiedlicher strategischer Geschäftsaktivitäten

Der US -Markt ist aufgrund vieler großer und kleiner Gruppen fragmentiert. Die Permanente Medical Group, Inc., Optum, Inc. und Ascension sind jedoch einige der führenden Akteure auf dem Markt, wobei Permanente Medical Group, Inc. die dominierende Position innehat. Die Dominanz des Unternehmens ist auf verschiedene strategische Geschäftstätigkeiten wie Marktanteilerweiterung und Stärkung seiner Marktposition zurückzuführen.

- Im April 2023 kündigte die Permanente Medical Group, Inc. an, Geisinger Health zu erwerben, um ein neues gemeinnütziges gemeinnütziges Gesundheitssystem, Risant Health, zu bilden. Durch diese Akquisition wollte das Unternehmen seine Reichweite landesweit erweitern.

Im Gegenteil, Optum, Inc. hatte 2024 den zweitgrößten Marktanteil. Das Unternehmen erweitert seine Dienstleistungen aktiv und stärkt seine Markenpräsenz durch verschiedene Zusammenarbeit, Fusionen, Akquisitionen und andere Strategien.

- Zum Beispiel hat Optum, Inc. im Oktober 2022 mit Change Healthcare zusammengearbeitet, um die klinischen Kern-, Zahlungs- und Verwaltungsverfahren zu verbinden und zu vereinfachen, auf die Gesundheitsdienstleister und Zahler für Patienten angewiesen sind. Die Zusammenarbeit zielt darauf ab, die Effizienz zu steigern und die Kosten der Dienstleistungen zu senken.

Andere wichtige Akteure, wie die Mayo Foundation für medizinische Ausbildung und Forschung (MFMER), Beaumont Health, Brigham und Women's Hospital sowie die Anwältin Aurora Health, hatten aufgrund diversifizierter Dienstleistungen, ein etabliertes Netzwerk, neue Einrichtungen und einen starken Fokus auf Akquisitionen und Fusionen.

- Zum Beispiel arbeitete Advocate Aurora Health im Dezember 2022 mit Atrium Health zusammen, um die Gesundheit des Patienten zu verbessern, um die Bedürfnisse des Patienten zu verbessern und seine Präsenz im Land zu stärken.

Liste der Top -Unternehmen der US -amerikanischen Arztgruppen:

- Die Permanente Medical Group(UNS.)

- Optum, Inc. (USA)

- Brigham und Frauenkrankenhaus(UNS.)

- Cleveland Clinic (USA)

- Healthcare Partners IPA (USA)

- Aufstieg (USA)

- Northwell Health (USA)

- Mayo Foundation für medizinische Ausbildung und Forschung (MFMER) (USA)

- Beaumont Health (USA)

- Anwalt Aurora Health (USA)

- NYU Langone Hospitals (USA)

Schlüsselentwicklungen der Branche:

- Januar 2024:Die UnitedHealth Group, die Elternorganisation von Optum Health, kündigte die Übernahme der Corvallis Clinic, einer 100 ärztlichen Praxis in West -Oregon, an. Durch diese Akquisition möchte das Unternehmen seine Präsenz erweitern.

- Oktober 2023:Ascend Capital Partners, ein Private-Equity-Unternehmen, erwarb eine Mehrheitsbeteiligung an unabhängigen Arztverbänden, die in sieben Bundesstaaten tätig waren. Das Unternehmen schloss sich der Seoul Medical Group (SMG) zusammen und umfasste rund 400 Hausärzte und 4.400 Spezialisten, die Patienten in Georgia, Kalifornien, Hawaii, New York, New Jersey, Virginia und Washington bedienen.

- November 2022:Die Mayo Foundation for Medical Education and Research (MFMER) kündigte die Hinzufügung von Ärzten an, um die Bereitstellung von Dienstleistungen bei Patienten zu erhöhen.

- November 2022:Northwell Health Eröffnete eine multidisziplinäre Klinik von 10,0 Mio. USD in Bay Shore, um sich auf Patienten für die muskuloskelettalen Versorgung und Rehabilitationsdienste zu konzentrieren.

- August 2022:Cleveland Clinic erweiterte Radiologiedienste, mit Cleveland Clinic Imaging Institute, die den Zugang zu Radiologiediensten erweitern möchten.

Berichterstattung

Der Forschungsbericht enthält eine detaillierte Marktanalyse. Es konzentriert sich auf wichtige Aspekte wie die führende Arztgruppe, Arten von Spezialitäten, Wettbewerbslandschaft der wichtigsten Akteure und die vergleichende Analyse der durchschnittlichen Kosten der Schlüsseldienste. Darüber hinaus bietet es Einblicke in die Markttrends und unterstreicht wichtige Entwicklungen der Branche. Der Bericht umfasst ferner die Erstattung und die regulatorische Übersicht, die Anzahl der Gruppen nach Staat, Prävalenz/Inzidenz wichtiger Erkrankungen und CoVID-19-Auswirkungsanalyse auf dem Markt für Ärzte im Grundversorger und auf dem Markt für Ärzte für Spezialitäten.

Anfrage zur Anpassung um umfassende Marktkenntnisse zu erlangen.

Rahmen und Segmentierung melden

|

ATTRIBUT |

Details |

|

Studienzeitraum |

2019-2032 |

|

Basisjahr |

2024 |

|

Geschätztes Jahr |

2025 |

|

Prognosezeitraum |

2025-2032 |

|

Historische Periode |

2019-2023 |

|

Wachstumsrate |

CAGR von 4,8% von 2025 bis 2032 |

|

Einheit |

Wert (USD Milliarden) |

|

Segmentierung |

Durch Anzahl der Ärzte

|

|

Durch Eigentum

|

|

|

Von Spezialität

|

|

|

Durch Zahlungsbezahlung

|

|

|

Nach Typ

|

|

|

Nach Region

|

Häufig gestellte Fragen

Laut Fortune Business Insights lag der US -Markt im Jahr 2024 auf 305,88 Milliarden USD und wird voraussichtlich bis 2032 444,79 Milliarden USD erreichen.

Der Markt wird voraussichtlich im Prognosezeitraum ein stetiges Wachstum bei einem CAGR von 4,8% aufweisen.

Nach Typ leitete das Multi-Spezial-Segment den Markt im Jahr 2024.

Die zunehmende Verschiebung von kleineren Gruppen von Ärzten zu größeren Gruppen, die zunehmende Prävalenz chronischer Krankheiten, die Festlegung neuer Einrichtungen durch diese Gruppen und der Anstieg der Fusionen und Übernahmen sind die Schlüsselfaktoren, die das Marktwachstum fördern.

Die Permanente Medical Group, Optum, Inc., Cleveland Clinic, Ascension, Mayo Foundation for Medical Education and Research (MFMER) und Northwell Health sind die Top -Akteure auf dem Markt.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

Verwandte Berichte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf