Tamanho do mercado de próteses de membros, análise de participação e indústria, por tipo (próteses de membros superiores e próteses de membros inferiores), por tecnologia (dispositivos protéticos convencionais, dispositivos protéticos elétricos e dispositivos protéticos híbridos), por componente (soquete, apêndice, articulação, módulo de conexão e outros), por usuário final (clínicas de ortopedistas e protéticos (O&P), clínicas ortopédicas e outros), e Previsão Regional, 2026-2034

PRINCIPAIS INFORMAÇÕES DE MERCADO

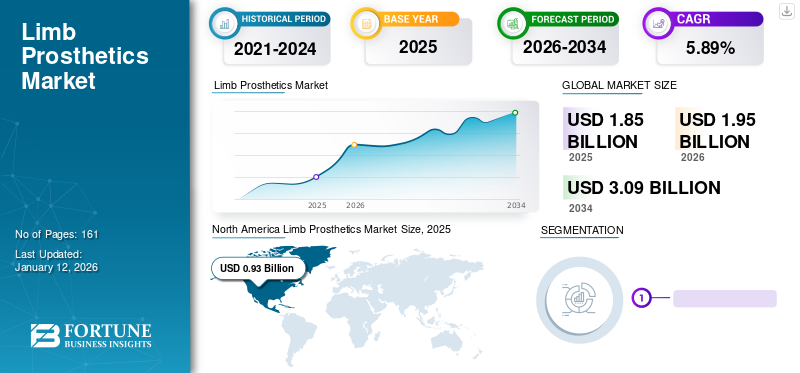

O tamanho global do mercado de próteses de membros foi avaliado em US$ 1,85 bilhão em 2025. O mercado deverá crescer de US$ 1,95 bilhão em 2026 para US$ 3,09 bilhões até 2034, exibindo um CAGR de 5,89% durante o período de previsão. A América do Norte dominou o mercado de próteses de membros com uma participação de mercado de 50,05% em 2025.

Os produtos prescritos pelos protesistas para substituir uma parte do corpo, corrigir uma deformidade física ou mau funcionamento fisiológico e apoiar uma parte fraca ou deformada do corpo são próteses de membros. Um aumento nos casos de diabetes, doenças dos vasos sanguíneos, câncer, infecções, danos excessivos aos tecidos, disfunções, dor, estão levando a amputações, o que impulsionou o crescimento do mercado. Durante a pandemia, o mercado testemunhou uma queda acentuada devido a fatores, incluindo um declínio no número de amputações e menores vendas de produtos devido ao declínio nas visitas de pacientes. Empresas significativas testemunharam uma diminuição em suas receitas no ano de 2020.

À medida que o volume de amputações continua a aumentar no cenário global devido a uma série de fatores, vários stakeholders estão engajados emensaios clínicospara desenvolver produtos de última geração. Por exemplo, em dezembro de 2021, a Universidade de Washington realizou um estudo de avaliação funcional. O estudo comparou as diferenças funcionais entre dois tipos de próteses de pé para pessoas com amputações por desarticulação do tornozelo (Syme). Prevê-se que a realização de tais estudos críticos para o desenvolvimento de novos produtos impulsione o crescimento global do mercado de próteses de membros.

Visão geral do mercado de próteses de membros e principais métricas

Tamanho e previsão do mercado:

- Tamanho do mercado em 2025: US$ 1,85 bilhão

- Tamanho do mercado em 2026: US$ 1,95 bilhão

- Tamanho do mercado previsto para 2034: US$ 3,09 bilhões

- CAGR: 5,89% de 2026–2034

Quota de mercado:

- A América do Norte dominou o mercado global de próteses de membros com uma participação de 50,05% em 2025, impulsionada pela alta prevalência de perda de membros, adoção avançada de próteses, políticas de reembolso favoráveis e fortes gastos com saúde nos EUA e no Canadá.

- Por tipo, as próteses de membros inferiores detinham a maior participação de mercado em 2024, atribuída à alta incidência de amputações de membros inferiores e ao lançamento de produtos avançados, como o membro artificial inteligente da ISRO para amputados acima do joelho.

Principais destaques do país:

- Japão: O crescimento é impulsionado pelos avanços tecnológicos nos membros biônicos e pelo aumento da população idosa. Iniciativas de investigação apoiadas pelo governo e uma forte infra-estrutura de saúde também apoiam a expansão do mercado.

- Estados Unidos: Os EUA lideram o mercado global devido à maior prevalência de perda de membros, cobertura de seguro robusta e adoção precoce de tecnologias como próteses mioelétricas e controladas pela mente. Por exemplo, espera-se que a inovação do braço controlado pelo cérebro da Atom Limbs tenha um impacto significativo no mercado.

- China: O aumento dos gastos com saúde e o aumento da população diabética contribuem para a crescente procura de próteses. O foco do governo nos serviços de reabilitação e na produção localizada de próteses está a melhorar a acessibilidade.

- Europa: Apoiada por políticas de reembolso favoráveis e uma forte presença em I&D, a região está a testemunhar uma rápida adopção de próteses de membros leves e controladas por microprocessadores. Aquisições estratégicas, como a aquisição da Livit B.V. pela Ottobock, estão fortalecendo a presença no mercado em toda a Europa Ocidental.

IMPACTO DA COVID-19

Mercado registrou queda por cancelamento de consultas e queda no número de lesões e amputações

Devido à pandemia de COVID-19 em 2020, houve um declínio no número de consultas de pacientes para serviços protéticos. Por exemplo, de acordo com os dados de 2021 publicados pelos Institutos Nacionais de Saúde (NIH), a pandemia de COVID-19 teve um impacto significativo nos serviços protéticos, com consultas presenciais reservadas principalmente para pacientes urgentes e pacientes internados em países-chave como o Reino Unido.

Devido à pandemia, no ano fiscal de 2020, várias grandes empresas envolvidas na venda destes produtos testemunharam uma queda nas suas receitas. À medida que a situação melhorou no exercício de 2021, após o levantamento das restrições pandémicas e a retoma das atividades normais a nível global, estas empresas registaram um aumento nas vendas dos seus produtos. Uma das líderes de mercado, a Össur registrou uma queda de 1,6% em 2020 em relação ao ano fiscal de 2019. A empresa se recuperou em 2021, com um aumento de 21,8% no ano fiscal de 2021. Além disso, a empresa ganhou um aumento de 1,0% em 2022 em relação ao ano anterior. O aumento substancial nas vendas devido ao aumento das visitas dos pacientes também contribuiu para o aumento do crescimento do mercado.

Apesar do impacto global negativo associado à pandemia, as instituições deste mercado que adotaram teleconsultas e outras tecnologias digitais conseguiram sustentar-se. De acordo com uma pesquisa publicada na revista JMIR Rehabilitation and Assistive Technologies em agosto de 2020, 77,0% dos entrevistados afirmaram que a adoção de tecnologias digitais em próteses melhorou os resultados dos pacientes durante a pandemia. Esses fatores também contribuíram para o ressurgimento do mercado em 2021 e a recuperação do mercado em 2022. Espera-se que o mercado geral testemunhe um crescimento estável durante o período de previsão.

ÚLTIMAS TENDÊNCIAS

Descarregue amostra grátis para saber mais sobre este relatório.

Desenvolvimento de próteses mioelétricas e próteses controladas pela mente para impulsionar a adoção desses dispositivos

O mercado global tem testemunhado um foco crescente no desenvolvimento de próteses mioelétricas. O crescente número de amputações leva a uma intensa necessidade de dispositivos protéticos. Isto direcionou players proeminentes a expandir seu portfólio de produtos com o objetivo de atender à crescente demanda. Por exemplo, em abril de 2022, a Blackrock Neurotech e a Phantom Neuro lançaram de forma colaborativa uma startup de neurotecnologia para fornecer um sistema de alta precisão para controle realista de tecnologias ortopédicas robóticas.

Além disso, as iniciativas de desenvolvimento de próteses controladas pela mente são uma das tendências mais prevalentes no mercado global. O braço pode ser controlado pelos comandos cerebrais obtidos a partir de um fone de ouvido de eletroencefalografia (EEG). Por exemplo, a empresa iniciante Atom Limbs planeja lançar no mercado em 2023 um braço protético controlado pela mente e um ombro protético. A tecnologia foi desenvolvida pela primeira vez ao longo de 10 anos de pesquisa no Laboratório de Física Aplicada da Johns Hopkins, com uma doação de US$ 120,0 milhões do Departamento de Defesa dos EUA. Projeta-se que esses fatores contribuam para as perspectivas de crescimento do mercado no período de previsão.

FATORES DE CONDUÇÃO

Aumento do número de amputações fortaleceu o crescimento do mercado

Algumas causas traumáticas, como acidentes, lesões ou cirurgias por diversos motivos, como diabetes, doenças dos vasos sanguíneos, câncer, infecção, dano excessivo aos tecidos, disfunção e dor, são as principais causas de amputações. Isto aumentou a procura por dispositivos protéticos, melhorando significativamente o estilo de vida dos pacientes. Por exemplo, de acordo com um artigo publicado pelos Institutos Nacionais de Saúde (NIH) em 2021, 57,7 milhões de pessoas viviam com amputação de membros devido a causas traumáticas em todo o mundo em 2017. Além disso, em média, uma amputação é feita a cada 30 segundos a nível global. Esses fatores mencionados acima estão impulsionando criticamente o mercado global.

A doença vascular periférica é uma das principais causas comuns de perda de membros. Por exemplo, conforme artigo publicado pela American Heart Association, Inc., em 2020, a doença microvascular aumenta a amputação em pacientes com doença arterial periférica. A alta vulnerabilidade dos pacientes com doenças vasculares contribui para as amputações.

Dado que estes dispositivos são considerados reabilitadores em termos de natureza e proporcionam uma melhor qualidade de vida ao amputado, o reembolso favorável é alargado a estes produtos. Alguns dos componentes do processo protético que têm cobertura de reembolso estendida incluem consultas médicas, medições, fabricação, adaptação, treinamento do dispositivo, reparo e substituição, entre outros. Prevê-se que esses fatores contribuam para as perspectivas do mercado global no período de previsão.

Incorporação de tecnologias de ponta em próteses de membros para impulsionar a expansão do mercado

À medida que aumenta a procura por produtos tecnologicamente avançados, muitos fabricantes estão focados na incorporação de novas tecnologias nos seus produtos. Em termos do cenário global, os indivíduos com perda de membros e outras deficiências desejam produtos que facilitem o seu funcionamento diário. Isso tem levado os fabricantes a se concentrarem cada vez mais no desenvolvimento, comercialização e fabricação de produtos que resolvam os diversos problemas que os indivíduos com amputações enfrentam. Nos últimos tempos, diversos produtos com tecnologias avançadas foram lançados no mercado global. Em fevereiro de 2022, a Össur lançou um novo produto chamado POWER KNEE, uma prótese de joelho avançada com um microprocessador alimentado ativamente para membros inferiores.

Em agosto de 2020, a Blatchford Limited lançou o ElanIC. É o tornozelo hidráulico com microprocessador à prova d'água mais leve e compacto do mundo. Além de proporcionar melhores resultados clínicos ao paciente, o produto também se concentra na preservação da saúde do paciente a longo prazo através da proteção dos ossos e articulações contra desgaste adicional.

Muitos fabricantes estão a envidar esforços diligentes na introdução de novos materiais para conceber dispositivos protéticos baseados em tecnologia para alcançar uma posição robusta no mercado global. A introdução de produtos e dispositivos tecnologicamente avançados está preparada para aumentar ainda mais a penetração e preferência por estes dispositivos por parte dos prestadores de cuidados de saúde a nível mundial, o que subsequentemente impulsionará o crescimento do mercado.

FATORES DE RESTRIÇÃO

Alto custo da prótese e falta de protesistas e ortopedistas dificultam o crescimento do mercado

Apesar da forte necessidade destes produtos eficazes, um dos factores limitantes mais críticos que restringem o crescimento deste mercado é o elevado custo destes dispositivos protéticos. Geralmente, um protesista ou ortopedista prescreve esses dispositivos, e cada dispositivo é personalizado de acordo com as necessidades do paciente. O custo desses dispositivos aumenta dependendo do nível de avanço e mecanismo.

De acordo com um artigo publicado pela BionicsForEveryone em 2021, a mão biônica custa de US$ 8.000 a US$ 100.000 nos EUA. Alguns grandes fabricantes tradicionais ainda cobram mais de US$ 30.000. Além disso, as empresas mais recentes parecem estar a fixar o preço das suas mãos biónicas entre 8.000 e 30.000 dólares.

Além disso, os países emergentes estão atrasados nas políticas de reembolso para próteses e protesistas; portanto, isso aumenta as barreiras de custo. As restrições aos pagadores terceiros criam uma escassez no mercado, que os pagamentos diretos não conseguem superar. Por exemplo, de acordo com um artigo da Academia Americana de Ortopedistas e Protéticos em Janeiro de 2022, o défice existente de protesistas e ortopedistas (P&Os) em Singapura continuará a crescer de 2016 a 2060. Estes factores estão a limitar a adopção de próteses, especialmente em países emergentes com níveis de reembolso comparativamente mais baixos.

SEGMENTAÇÃO

Análise por tipo

Para saber como nosso relatório pode ajudar a otimizar seu negócio, Fale com um analista

Grande número de amputações de membros inferiores contribuiu para a forte participação de mercado do segmento em 2024

Com base no tipo, o mercado é bifurcado em próteses de membros superiores e próteses de membros inferiores, com uma participação de 62,11% em 2026. O segmento de próteses de membros inferiores devido ao forte volume de amputações de membros inferiores em um cenário global e novos lançamentos avançados contribuíram para o domínio do segmento em termos de participação no mercado global de próteses de membros. Por exemplo, em setembro de 2022, a Organização Indiana de Pesquisa Espacial (ISRO) desenvolveu um membro artificial inteligente, ou seja, amputados acima do joelho, para andar com uma marcha confortável. Espera-se que seja cerca de 10 vezes mais barato e provavelmente seja comercializado em breve. Além disso, a crescente prevalência de diabetes e doenças ortopédicas é uma das principais razões para as fortes perspectivas de crescimento do segmento.

O segmento de próteses de membros superiores deverá crescer a um CAGR limitado. A crescente adoção de produtos para membros superiores e o aumento de acidentes ou lesões provavelmente aumentarão o crescimento do segmento.

Por análise de tecnologia

Facilidade em termos de acessibilidade contribuiu para a participação de mercado dominante dos dispositivos protéticos convencionais em 2024

O segmento de tecnologia é dividido em próteses convencionais, próteses elétricas e próteses híbridas. Os dispositivos protéticos convencionais foram o segmento dominante no mercado global, contribuindo com 45,10% globalmente em 2026. Estes dispositivos são basicamente alimentados pelo corpo e estão disponíveis a preços substancialmente mais baixos do que os produtos de outras tecnologias.

Os dispositivos protéticos eléctricos representaram o segundo segmento de mercado dominante em 2022. Políticas de reembolso favoráveis por parte do governo e das companhias de seguros privadas levaram a um aumento na procura destes produtos. O dispositivo protético elétrico, incluindo dispositivos mioelétricos microcontrolados, oferece redução de aproveitamento, acesso à força sem esforço e múltiplos padrões de preensão, além de movimentos mais naturais das mãos. À medida que melhoram significativamente os resultados dos pacientes, vários intervenientes importantes estão a lançar novos produtos no mercado. Projeta-se que tal cenário aumente a demanda por esses produtos. Em setembro de 2021, a Steeper Inc. lançou o mais recente sistema mioelétrico. Ele foi projetado para oferecer um sistema de membros superiores durável e de alta capacidade a um custo acessível, aproveitando o poder da popular tecnologia mioelétrica.

Os dispositivos protéticos híbridos ocupam uma proporção menor em termos de participação de mercado. O crescimento do segmento provavelmente será impulsionado pelo crescente avanço tecnológico nesses dispositivos, que envolve recursos convencionais e avançados.

Por análise de componentes

A substituição frequente de soquetes devido ao maior desgaste contribuiu para a participação máxima de mercado do segmento em 2024

Com base no componente, o mercado é segmentado em soquete, apêndice, junta, módulo de conexão, entre outros. O segmento de tomadas detinha uma participação dominante no mercado global, representando 38,82% em 2026. As tomadas são normalmente substituídas a cada dois a quatro anos. Além disso, o número crescente de iniciativas de investigação para aumentar a eficácia das tomadas é fundamental para o domínio do segmento. Por exemplo, a Ability Prosthetics and Orthotics, Inc. iniciou um estudo de pesquisa para avaliar uma estratégia de liberação do encaixe para melhorar o ajuste do encaixe. A iniciativa de pesquisa em andamento avaliará o encaixe que se libera durante a posição sentada e trava novamente antes de se levantar para melhorar a satisfação com as próteses e a saúde dos membros das pessoas. Assim, espera-se que muitos estudos que melhorem a eficácia dos soquetes favoreçam a adoção desses produtos.

O segmento conjunto deverá refletir um CAGR robusto durante o período de previsão. Geralmente, uma prótese inclui articulações do punho, cotovelo, ombro, tornozelo, joelho ou quadril, que precisam de substituições regulares devido ao desgaste. Muitas amputações por traumas e doenças contribuem para a expansão do segmento articular.

O segmento de apêndices provavelmente testemunhará perspectivas de crescimento constante devido ao uso de mãos ou pés protéticos para adotar a aparência física entre os amputados; portanto, esses componentes estão em demanda. Espera-se que a demanda por módulos de conexão eficazes para melhorar o funcionamento de apêndices e tomadas contribua para o crescimento do segmento. Todos esses fatores, aliados ao lançamento de novos produtos, deverão impulsionar o crescimento do segmento.

Por análise do usuário final

Volumes substanciais de dispositivos protéticos atribuídos a clínicas de ortopedistas e protesistas (O&P) para permitir que o segmento mantenha a maior participação de mercado

Com base no usuário final, o mercado é segmentado em clínicas Orthotists & Prosthetists (O&P), clínicas ortopédicas, entre outras. Espera-se que o segmento de clínicas de Ortopedistas e Protéticos (O&P) responda pelo maior segmento no período de previsão, com participação de 87,37% em 2026. A disponibilidade de produtos eficazes nessas instituições, aliada à presença de cuidados especializados relacionados a próteses nessas localidades, deverá contribuir para o domínio do segmento. Outros benefícios oferecidos pelas clínicas O&P, como próteses customizadas e reembolsos, também contribuem para o crescimento do segmento.

O segmento de clínicas ortopédicas detinha a segunda maior participação de mercado. Prevê-se que o aumento do número de clínicas ortopédicas que realizam cirurgias de amputação e prestam serviços protéticos, especificamente nos países em desenvolvimento, contribua para as perspectivas de crescimento do segmento. As perspectivas de crescimento do outro segmento são impulsionadas pelo número crescente de centros de reabilitação em todo o mundo.

INFORMAÇÕES REGIONAIS

North America Limb Prosthetics Market Size, 2025 (USD Billion)

Para obter mais informações sobre a análise regional deste mercado, Descarregue amostra grátis

Em termos geográficos, o mercado global é segmentado na América do Norte, Europa, Ásia-Pacífico e no Resto do Mundo.

O tamanho do mercado da América do Norte ficou em US$ 0,93 bilhão em 2025. A América do Norte é responsável pela região mais dominante no mercado global devido a uma série de fatores, que incluem alta incidência de perda de membros, presença e adoção de produtos tecnologicamente avançados, tendências positivas de reembolso e fortes gastos com saúde. De acordo com a Coligação de Amputados, em 2021, estima-se que 3,6 milhões de indivíduos nos EUA viverão com perda de membros em 2050. O mercado dos EUA deverá atingir 0,92 mil milhões de dólares até 2026.

A Europa foi responsável pela segunda região mais dominante em termos de mercado global em 2022. Vários fatores positivos, que incluíram uma política governamental e de reembolso favorável, um forte volume de amputações e a adoção de novas tecnologias, deverão resultar na robusta quota de mercado da região. Da mesma forma, o aumento das aquisições estratégicas por parte dos principais intervenientes para alcançar uma posição forte nos países europeus contribui para o crescimento do mercado. Em fevereiro de 2022, a Ottobock concluiu a aquisição da Livit B.V. para expandir sua rede de atendimento ao paciente na Europa Ocidental. Prevê-se que tais tendências impulsionem ainda mais o crescimento do mercado na região. O mercado do Reino Unido deverá atingir 0,09 mil milhões de dólares até 2026, enquanto o mercado alemão deverá atingir 0,12 mil milhões de dólares até 2026.

A região Ásia-Pacífico tem um potencial de crescimento considerável devido à forte população idosa da região. Prevê-se que a substancial demografia geriátrica na região, juntamente com o aumento na prevalência de doenças, incluindo a diabetes, leve a região a crescer ao mais alto CAGR. Projeta-se que o segmento do resto do mundo responda por uma participação de mercado menor em 2022. Espera-se que vários fatores, incluindo uma maior conscientização em termos desses produtos e o aumento dos gastos com saúde em países-chave, incluindo o Brasil, contribuam para o potencial de crescimento futuro da região. O mercado do Japão deverá atingir 0,09 mil milhões de dólares até 2026, o mercado da China deverá atingir 0,09 mil milhões de dólares até 2026 e o mercado da Índia deverá atingir 0,05 mil milhões de dólares até 2026.

PRINCIPAIS ATORES DA INDÚSTRIA

Portfólio abrangente de produtos e presença geográfica da Ottobock e Össur para permitir que tenham posição de destaque

Em termos do cenário competitivo, o mercado global apresenta um forte grau de fragmentação, uma vez que o mercado conta com a presença de empresas regionais e multinacionais. Alguns players como Ottobock e Össur ocupam uma posição dominante em termos de tamanho de mercado devido à sua presença geográfica robusta, portfólio de produtos diversificado e tecnologicamente avançado, base de clientes estabelecida, forte ênfase em P&D, lançamentos de produtos e envolvimento em diversas iniciativas estratégicas. Por exemplo, em junho de 2020, a Össur lançou dois produtos avançados, Balance Foot S e Balance Foot S Torsion, com o objetivo de ajudar pessoas menos ativas com perda de membros inferiores e manter um equilíbrio ideal entre segurança, conforto e mobilidade. Assim, prevê-se que o valor de mercado substancial da empresa e os novos lançamentos contribuam ainda mais para o domínio de mercado da empresa no período de previsão.

Algumas outras empresas importantes, incluindo Blatchford Limited, Uniprox (Bauerfeind), Steeper Inc. e Ortho Europe, estão progressivamente empenhadas no fortalecimento da sua presença no mercado. Para aumentar a sua presença no mercado, estas empresas executaram com sucesso diversas iniciativas estratégicas, incluindo colaborações e lançamentos de novos produtos. Em novembro de 2021, a Bauerfeind ME celebrou um Contrato de Joint Venture (JVC) com a Organização Superior Zayed para Pessoas de Determinação (ZHO) no pavilhão dos Emirados Árabes Unidos da Expo 2020. De acordo com o contrato assinado, a Bauerfeind empregará e treinará pessoas para produzir próteses e órteses nas instalações da ZHO em Abu Dhabi.

Além disso, os participantes mais recentes, incluindo Fillauer LLC (Fillauer Companies, Inc.), Hanger, Inc., WillowWood Global LLC., e muitos outros, estão a desenvolver uma vantagem sobre os outros concorrentes devido à expansão das capacidades de produção através do capitalismo de risco e da utilização de tecnologias avançadas.

LISTA DAS PRINCIPAIS EMPRESAS PERFILADAS:

- Fillauer LLC (Fillauer Companies, Inc.) (EUA)

- Cabide, Inc. (NÓS.)

- Össur (Islândia)

- Blatchford Limited(REINO UNIDO.)

- Ottobock(Alemanha)

- Willow Wood Global LLC. (NÓS.)

- Mais íngreme Inc.(REINO UNIDO)

- Uniprox (Bauerfeind) (Alemanha)

- Orto Europa(REINO UNIDO.)

PRINCIPAIS DESENVOLVIMENTOS DA INDÚSTRIA:

- Setembro de 2022: A Siemens Caring Hands, uma organização de caridade global, forneceu 250.000 dólares à Unlimited Tomorrow for Global Initiative para garantir próteses às vítimas na Ucrânia.

- Julho de 2022: Unlimited Tomorrow fez parceria com o Singularity Group para levar próteses funcionais aos necessitados. Esta organização lançou uma iniciativa GoFundMe de 1,0 milhão de dólares para criar e fornecer membros protéticos funcionais a 100 vítimas amputadas da invasão russa da Ucrânia.

- Abril de 2022: Pesquisadores do Instituto Indiano de Tecnologia (IIT) de Madras lançaram uma prótese de joelho policêntrica na Índia.

- Fevereiro de 2022:A Össur lançou um novo produto, POWER KNEE. É a primeira prótese de joelho com microprocessador ativo do mundo para pessoas com amputação acima do joelho ou diferenças nos membros.

- Dezembro de 2021:A Ortho Europe lançou mangas de gel de suspensão retas e pré-flexionadas. Ele fornece uma solução de vedação segura para amputados de membros inferiores.

COBERTURA DO RELATÓRIO

O relatório de pesquisa de mercado global fornece uma análise detalhada do mercado. A análise do mercado global concentra-se em aspectos-chave, como dinâmica de mercado, desenvolvimentos-chave da indústria – fusões, aquisições e parcerias, lançamentos de novos produtos, avanços tecnológicos, cenários de reembolso, estatísticas relacionadas à perda e amputações de membros, principais players e o impacto da pandemia COVID-19 no mercado global. Além disso, o relatório de mercado inclui insights sobre as principais dinâmicas do setor e destaca as tendências do mercado. Além disso, o relatório abrange diversos fatores e estatísticas de mercado que contribuíram para o crescimento do mercado global nos últimos anos.

Escopo e segmentação do relatório

|

ATRIBUTO |

DETALHES |

|

Período de estudo |

2021-2034 |

|

Ano base |

2025 |

|

Período de previsão |

2026-2034 |

|

Período Histórico |

2021-2024 |

|

Taxa de crescimento |

CAGR de 5,89% de 2026-2034 |

|

Unidade |

Valor (US$ bilhões) |

|

Segmentação |

Por tipo, tecnologia, componente, usuário final e região |

|

Por tipo |

|

|

Por tecnologia |

|

|

Por componente |

|

|

Por usuário final

|

|

|

Por região |

|

Perguntas Frequentes

A Fortune Business Insights afirma que o tamanho do mercado global era de US$ 1,85 bilhão em 2025 e espera-se que o mercado cresça US$ 3,09 bilhões até 2034.

Em 2025, o mercado da América do Norte situou-se em 0,93 mil milhões de dólares.

Crescendo a um CAGR de 5,89%, o mercado apresentará crescimento constante no período de previsão (2026-2034).

Espera-se que o segmento de próteses de membros inferiores seja o segmento líder neste mercado durante o período de previsão.

O aumento do número de amputações, o forte foco em estudos clínicos que comprovam a eficácia desses produtos e os avanços tecnológicos no mercado global estão impulsionando o crescimento do mercado.

Ottobock e Ossur são alguns dos principais players do mercado global.

A América do Norte dominou o mercado em 2025.

O lançamento de novos produtos, o aumento das iniciativas governamentais para aumentar a adoção de próteses e o aumento dos casos de amputações em todo o mundo impulsionam a adoção destes produtos.

Entre em contacto com os nossos especialistas Fale com um especialista

Relatórios relacionados

-

US +1 833 909 2966 (chamada gratuita)

-

Entre em contacto connosco