Airborne Optronics Market Size, Share & Industry Analysis, By Aircraft Type (Fixed Wing, Rotary Wing, Urban Air Mobility, and Unmanned Aerial Vehicles), By Application (Commercial, Military, and Space), By Technology (Multispectral and Hyperspectral), By System (Reconnaissance System, Targeting System, Search and Track System, Surveillance System, Warning/Detection System, Countermeasure System, Navigation and Guidance System, and Special Mission System), By最终用户(售后市场和OEM),以及区域预测,2024- 2032

主要市场见解

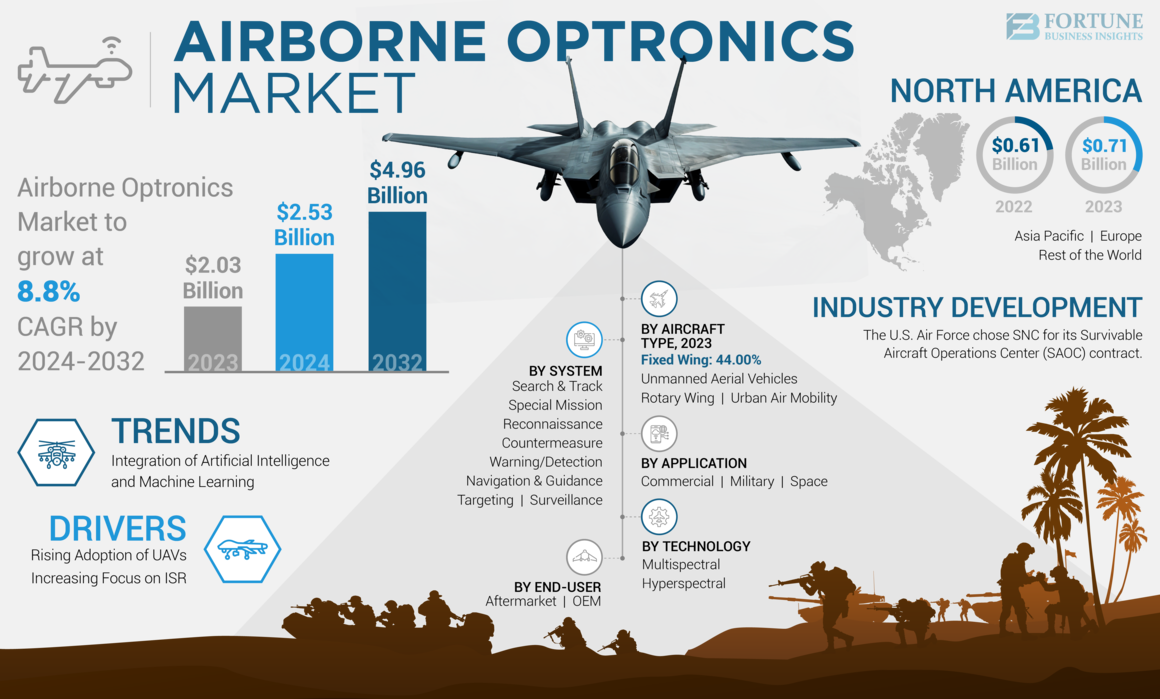

全球机载optronics市场规模在2023年为20.3亿美元,预计在2024年,到2032年,在2024 - 2032年期间的复合年增长率为8.8%。北美在2023年的市场份额为34.98%,在机载optronics市场中占据了主导地位。

机载Optronics是一项结合了光学和电子技术,以增强空中监视,导航和靶向能力。它使用数字成像系统,红外传感器,激光范围发现器和其他电子传感器来捕获图像,分析数据并将其显示给操作员。该技术用于提高载人和无人飞机的功能,从而提供了提高安全性,改善导航和增强监视等收益。

俄罗斯 - 乌克兰战争对机载optronics市场产生了重大影响。这场战争破坏了联盟19日大流行的全球经济复苏。这导致经济制裁,商品价格飙升和供应链中断,导致全球商品和服务之间的通货膨胀。

空降optronics市场趋势

机器学习和人工智能(AI)的整合以推动市场增长

高级计算技术,例如人工智能(AI)机器学习(ML)可以改变光电系统中数据处理和分析的方式。使用人工智能和机器学习算法,空中光学器件可实现更好的对象检测,对象跟踪和决策。

例如,使用基于人工智能的图像分析,Optronic Systems可以自动识别和分类感兴趣的对象,从而减少人类的工作量。例如,2022年6月,全球电光设备供应商HGH引入了Gaia人工智能技术。这种创新的AI处理为市场带来了独特的功能,可以在全景热图像中自动对对象进行分类。 AI模块使用三个专有的神经网络,适用于海上,土地和空中监视应用。它对不同大小的长距离对象和对象进行了分类,从而大大减少了广泛区域中错误警报的数量,并简化了用户的日常操作。此外,Gaia的AI优势是I2QTM图像处理库,它可确保白天和黑夜的出色图像质量,无论环境条件如何。

此外,AI和机器学习被整合到定位和指导系统中,从而实现了更精确和动态的目标获取和参与度。这在快速决策至关重要的快速战斗场景中尤其有价值。因此,人工智能的扩散和机器学习各种行业的技术为飞机光学制造商提供了开发智能和自主系统的机会。

下载免费样品 了解更多关于本报告的信息。

空降optronics市场增长因素

无人驾驶汽车(UAV)的采用激增,以促进市场增长

航空市场的增长是由称为无人机的无人机(无人驾驶汽车)数量增加的。这些多功能系统在商业和军事领域的广泛应用中广泛使用。无人机需要复杂的optronics系统,例如红外(IR)摄像机和电光(EO),靶向系统和激光测试文件,才能有效执行其任务。这些操作技术促进了无人机执行关键任务,包括监视,情境意识,目标获取和在各种操作环境中进行侦察。

此外,主要的航空电子公司正在合作开发无人机的高级航空电子产品。例如,在2022年11月,Safran电子和国防公司与Leonardo S.P.A.签订了合同,以开发和交付Euroflir 610飞机的电光系统向Eurodroone计划。根据Euroflir 410模型,Euroflir 610在欧洲男性无人机的ISTAR(情报,监视,目标获取和侦察)任务中起着重要作用。由于精确的目标地理位置和多光谱望远镜,它在各种环境条件下提供了出色的目标检测和观察功能。此类发展将进一步增加预测期内航空电子市场规模。

重点关注智能,监视和侦察(ISR)以推动市场增长

在现代安全环境中,有效ISR(智能,监视和侦察)的重要性变得越来越重要。执法机构和军事机构都在很大程度上取决于ISR的能力,以提高情境意识,监控潜在威胁并收集关键信息。机载optronic系统在这些ISR操作中起着关键作用。具有数据处理和高分辨率成像功能的高级红外和电流传感器可在一系列环境中实时跟踪,数据收集和目标跟踪。对ISR行动的强调,这是由反恐努力,国土安全问题和边境控制等因素所促的,这直接导致对先进航空电子解决方案的需求不断提高。

此外,光传感器供应商渴望为多种飞机配备用于各种ISR任务的传感器。例如,在2023年5月,传感器解决方案的提供商Hensoldt AG和巴西公司Aeromot签署了安装配备高级传感器技术的飞机的协议。合同着重于“ MissionGrid”任务系统的交付和集成,其中包括“ Argos II” Optron观察系统,“ PrecISR-1000”雷达以及操作所需的数据链接。集成到钻石飞机DA62 MPP中的MissionGrid使飞机可以执行高级ISR任务。从2025年开始,总部位于Port Alegre的Aeromot预计将拥有生产DA62的独家权利。该协议使Hensoldt AG能够在ISR任务高度要求的平台中提供“ MissionGrid Airborne Mission System”。这样的发展将进一步加速机载optronics市场的增长。

限制因素

设备的复杂维护和安装的挑战会阻碍市场增长

空气式设备的复杂维护和安装产生了巨大的成本和挑战,从而限制了市场的扩张。通常,这些系统都集成到各种空间平台中,例如无人机(无人机),飞机和卫星,并具有独特的复杂性和设施要求。最重要的挑战之一是将Optronic系统的物理整合到新的或现有的飞行平台中。这些设施通常需要特殊的专业知识,定制设计和广泛的测试,以确保与其他船上系统的适当操作和无缝集成。该过程是劳动密集型且耗时的,这增加了整体成本。

此外,在飞机平台上发现的残酷操作环境,例如电磁干扰,极端温度和振动,对optronic设备产生了巨大的需求。这些系统必须设计用于承受增加维护和安装程序的成本和复杂性的条件。飞机optronics的维护和维修程序很昂贵。这些系统需要定期的软件更新,校准以及由于使用或使用损坏而导致零件的更换。为了缓解这些挑战,optronic的最终用户和制造商必须投资高级维护服务供应链管理系统和专业培训计划,这些计划升级了与这些系统相关的总体费用。

机载optronics市场细分分析

通过飞机类型分析

固定翼领域占主导

按照飞机类型,已经在固定机翼,旋转翼,城市空气流动性和无人驾驶汽车上进行了研究。

固定机翼领域在2023年占据了最大的市场份额。固定机翼市场是更广泛的机载optronics行业的重要部分。固定机翼飞机配备了各种optronics系统,可增强其在监视,标识,智能收集和靶向方面的能力。

预计旋转翼段将在2024-2032期间经历最快的增长。该细分市场的增长是由于对军事和商业应用中对先进监视和侦察能力的需求不断增长。旋转飞机(例如直升机)对于需要垂直起飞和降落,盘旋和精确的可操作性的任务特别有用,这使其适合各种任务,包括搜救,医疗撤离和军事行动。

了解我们的报告如何帮助优化您的业务, 与分析师交流

通过应用分析

按应用,机载optronics市场分为商业,军事和空间。

军事部门在2023年拥有最大的市场份额。军事现代化举措通过推动对先进监视和侦察能力的需求,从而极大地影响了市场的增长。这些举措涉及使用包括Optronics系统在内的尖端技术升级空降平台,以增强国防能力并保持军事优势。随着各国投资对国防部队进行现代化的现代化,对多功能,紧凑和高性能的机载optronics系统的需求越来越大,这些系统提供了诸如高分辨率成像,远程目标检测,日夜视觉能力以及无缝集成等特征。

预计该商业领域将在2024 - 2032年期间经历最快的增长。由于几个因素,该细分市场正在增长,例如商业航空的需求增加,城市空气流动性的扩展,对安全和效率的关注,政府的支持和法规等。

通过技术分析

由于宽光谱覆盖范围和数据融合功能,多光谱段要扩展

通过技术,市场分为多光谱和高光谱。

多光谱的细分市场在2023年占据了市场的主导地位。由于其良好的和成本效益的性质,多光谱市场正在扩大,并在各个部门提供了多功能应用。该技术提供了广泛的范围覆盖范围和数据融合功能,推动了其在空中optronics系统中的采用。它具有使用中波和长波红外线,测量特定物体的辐射并独立于外部光源运行的能力,可以有效地检测和跟踪军事目标,从而有助于其在监视,侦察和目标识别等应用中的增长。

预计高光谱段将在2024 - 2032年期间经历最快的增长。高光谱optronics市场由于能够捕获详细的光谱信息的能力,在各种应用中对物体和材料的精确识别。该技术在准确识别目标至关重要的防御和监视应用中特别有用。对高级防御能力的需求不断增长,并且采用的采用越来越大无人驾驶汽车(UAV)还在推动高光谱optronics市场的增长。

通过系统分析

由于军事应用的需求不断增加,侦察系统部分主导了市场

基于系统,市场被细分为侦察系统,针对系统搜索和轨道系统,监视系统,警告/检测系统,对策系统,导航和指导系统以及特殊任务系统。

侦察系统领域在2023年处于最高市场份额,并有望在2024 - 2032年期间表现出最快的增长率,因为对高级智能,监视和侦察(ISR)功能的需求不断增长,推动了飞机生存智能系统的增长。多传感器系统,小型化以及对实时数据处理的需求的集成将进一步推动该细分市场的扩展。

通过最终用户分析

增加飞机的生产并在新平台中添加高级光学系统,从而增强了OEM细分市场的增长

在最终用户时,机载optronics的市场被分散到售后市场和OEM中。

OEM领域在2023年占据了最大的市场份额。OEM领域在2023年持有大多数机载optronics市场的大部分,这强调了将这些先进技术直接整合到新飞机生产中的强烈需求。技术进步使得可以创建轻巧和紧凑的optronics系统,无人机(无人机)的基本组成部分和较小的飞机。多光谱和高光谱成像技术的开发显着增强了机载optronics系统的能力。这些技术提供了详细的数据和高分辨率图像,从而提高了情境意识和监视能力。

预计在2024-2032期间,售后市场的增长率最快。尽管原始设备制造商(OEM)领域仍然占据了市场的主导地位,但售后市场的重要性也在越来越重要。它提供了必不可少的维护,维修,升级和改造服务,可长期维持Optronics Systems的性能。

区域见解

根据地区,全球市场被细分为北美,欧洲,亚太地区和世界其他地区。

North America Airborne Optronics Market Size, 2023 (USD Billion)

获取本市场区域分析的更多信息, 下载免费样品

预计北美市场将贡献最大的空降optronics市场份额。区域增长是由技术先进的Optronics的快速发展所驱动的,再加上对商用飞机的需求不断增长,以及诺斯罗普·格鲁曼公司(Northrop Grumman Corporation),Flir Systems,Lockheed Martin,L3Harris Technologies和Collins Aerostace等领先参与者的存在。

欧洲市场是全球市场中的重要参与者,这是由于英国,法国和德国等国家的航空航天工业的存在。欧洲国防部队优先考虑先进的Optronics系统的开发和整合,以增强监视和侦察能力。

亚太市场正在迅速发展,这是由于中国和印度等国家的国防支出和现代化努力的增加。该地区的地缘政治动态和领土问题有助于对配备最先进的Optronics系统配备的先进空降平台的需求。亚太制造商也成为重要的参与者,为全球供应链做出了贡献。着重于发展土著optronics能力,并促进与国际合作伙伴的合作,将该地区定位为塑造空气载Optronics Technologies未来的关键影响者。

包括拉丁美洲和中东和非洲在内的世界其他地区的市场预计将在未来几年记录重要的增长潜力。由于正在进行的军事现代化计划以及对先进的监视和侦察能力的需求,中东地区是空降optronics的主要市场。以色列,沙特阿拉伯和阿联酋等国家正在投资于Optronics技术。拉丁美洲也是一个新兴市场,这是对边境监视,毒品拦截和灾难反应能力的需求的推动。巴西和墨西哥等国家正在为其军事和执法机构投资机载optronics。

关键行业参与者

主要市场领导者在研发上投入大量资金,以扩大其产品线

在全球飞机optronics市场上运营的一些主要公司是诺斯罗普·格鲁曼公司,Thales SA,SafranSa≥TeledyneFlir Llc,Elbit Systems Ltd.,Leonardo S.P.A.主要参与者正在大量投资于研发,以开发高级,尖端的空降机optronics技术。这包括在多光谱和高光谱成像,AI/机器学习集成以及轻巧/紧凑的系统设计等领域的创新。主要参与者还参与合并,收购和协作合作伙伴关系,以扩大其市场覆盖范围,访问新技术并增强其竞争地位。

顶级机载optronics公司清单:

- L3Harris Technologies,Inc。(美国)

- 萨夫兰(法国)

- Elbit Systems Ltd (以色列)

- Hensoldt AG(德国)

- Northrop Grumman Corporation(美国)

- 洛克希德·马丁公司(美国)

- 柯林斯航空航天(美国)

- Flir Systems,Inc。(美国)

- 泰勒斯(法国)

- 伦纳多S.P.A. (意大利)

关键行业发展:

- 2024年5月 - 美国空军选择了SNC,这是一家全球航空航天和国防公司,以其在精英任务系统集成方面的专业知识而闻名,其可生存的飞机运营中心(SAOC)合同。作为数十亿美元奖励的一部分,SNC将现代化并提供USAF现有的E-4B“ Nightwatch”飞机。这架高度专业化的飞机是总统(POTUS),国防部长(SECDEF)的航空指挥中心,以及在国家紧急情况下提供持续的关键指挥,控制与通讯(C3)的参谋长联席会议主席。

- 2024年4月 - 荷兰军事采购组织Commandiel和IT(提交)授予了另外七个Thales席位的200个多误差紧凑型雷达(GM200 mm/c)的合同,并授予另外两个系统。该合同遵循2019年初订购的9个GM 200 mm/c雷达。

- 2023年2月 - 传感器解决方案提供商Hensoldt开始在德国 - 法国 - 西班牙武器项目FCAS(= Future Combat Air System)中开发新型传感器网络的重要关键要素。作为德国FCMS GBR(FCMS = Future Combat Mission System)联盟的一员,Hensoldt从法国采购局DGA获得了约1.086亿美元的合同,以在雷达,情报和自我监控的核心竞争力领域的核心竞争力领域中开发示威者,并进行自我监控,广泛的国防电子网络网络,光学,光学,光学,传感器和传感器技术。

- 2022年11月-Safran Electronics and Defense与Leonardo签署了一项合同,以开发和提供高性能飞机Euroflir 610的电光(Optronic)系统,用于Eurodrone计划。 Euroflir 610源自Euroflir 410建筑,是欧洲男性无人机的ISTAR(智能,监视,目标获取和侦察)至关重要的25英寸飞机optronic系统。

- 2022年4月-Collins Aerospace被授予E-6B资本投资计划(E-XX)的非常低频率(VLF)通信系统的开发,这是海军接管并搬出(Tacamo)武器系统的一部分。合同包括开发计划和降低风险工程,以现代化空中VLF系统,以支持战略空中司令部,控制与通信计划办公室(PMA-271)的能力。开发工作和最终系统改进了安全措施,以应对先进和新威胁。作为初始测试的一部分,此风险缓解措施符合SWAP-C的要求,将VLF系统集成到C-130J-30飞机中。

报告覆盖范围

此外,该研究报告还概述了空降的Optronics市场趋势,竞争格局,市场竞争,产品定价,市场状况和关键行业发展。除上述因素外,市场报告还涵盖了近年来影响全球市场规模的几个直接和间接因素。

定制请求 获取广泛的市场洞察。

报告范围和细分

|

属性 |

细节 |

|

研究期 |

2019-2032 |

|

基准年 |

2023 |

|

估计一年 |

2024 |

|

预测期 |

2024-2032 |

|

历史时期 |

2019-2022 |

|

单元 |

价值(十亿美元) |

|

增长率 |

从2024年到2032年的复合年增长率为8.8% |

|

分割

|

由飞机类型

|

|

通过应用

|

|

|

通过技术

|

|

|

通过系统

|

|

|

由最终用户

|

|

|

按地区

|

常见问题

财富业务洞察力说,全球市场规模在2023年为20.3亿美元,预计到2032年将达到49.6亿美元。

在预测期内,市场将获得8.8%的复合年增长率,市场将表现出稳定的增长。

多光谱细分市场是领先的领域,因为它在2023年占据了主要的市场份额。

预计北美将在份额方面占主导地位。

亚太地区是市场上增长最快的地区。

与我们的专家联系 与专家交谈