酒精饮料市场规模、份额和行业分析,按类型(啤酒、葡萄酒、蒸馏酒等)、分销渠道(零售[量贩店、专卖店/酒类商店、便利店和在线零售]和食品服务)以及区域预测,2026年至2034年

主要市场见解

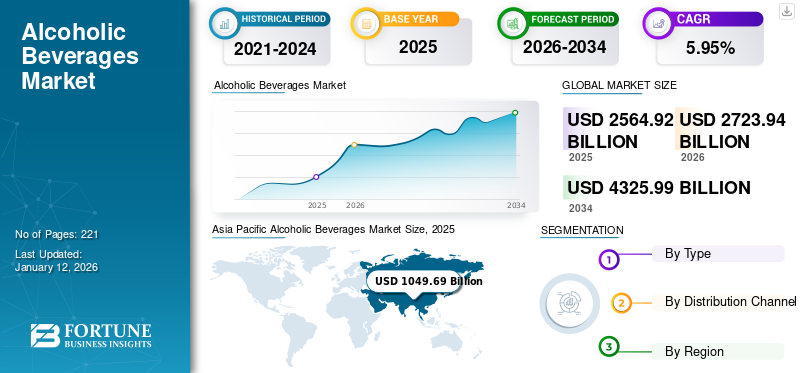

酒精饮料市场规模以美元计价2,564.92到 2025 年,该市场预计将增长 10 亿美元2,723.942026 年 10 亿美元4,325.99到 2034 年将达到 10 亿美元,复合年增长率为5.95%2026-2034 年期间。亚太地区在酒精饮料市场占据主导地位,市场份额为40.92%2025年。

酒精饮料分为三大类:葡萄酒、啤酒和烈酒。根据美国国家生物技术信息中心(NCBI)的数据,生产特定类型的酒精需要使用多种生产方法。这啤酒制造过程包括发酵大麦并向其中添加啤酒花,这将产生啤酒的最终产量。葡萄酒的生产包括压碎葡萄的发酵。此外,蒸馏酒是由各种来源生产的,例如糖或淀粉、糖蜜(来自甜菜)、樱桃、谷物、葡萄、李子、土豆或其他水果,然后糖发酵完成后进行液体蒸馏。

在生产优质酒精时增加天然和功能性成分的含量为优质酒精饮料提供了巨大的机会。因此,领先的酒精饮料制造商正在强调与生产优质酒精饮料的主要参与者建立合作伙伴关系。例如,2025年4月,生产“教父啤酒”和“GianChand单一麦芽威士忌”的DeVANS Modern Breweries Ltd.通过推出DeVANS优质精酿金酒进入优质精酿金酒市场。新产品系列将在哈里亚纳邦、德里、马哈拉施特拉邦和印度其他地区推出。

此外,酒精饮料是通过发酵谷物、浆果、水果中的糖以及其他成分(如块茎、植物汁液、蜂蜜和牛奶。可以对它们进行蒸馏,将原来的水状液体降低为酒精浓度较高的液体。

全球酒精饮料市场概况

市场规模及预测:

- 2025 年市场规模:美元2,564.92十亿

- 2026 年市场规模:美元2,723.94十亿

- 2034 年预测市场规模:美元4,325.99十亿

- 复合年增长率:5.95%2026年至2034年

市场份额:

- 2026年亚太地区在酒精饮料市场占据主导地位,市场规模为美元1121.49改变的社会生活方式、不断增长的优质酒精饮料需求、不断增长的中产阶级收入、更高的购买力和快速城市化推动了这一数字的增长。朝日集团和三得利控股有限公司等酒精饮料制造商正致力于合并、收购和扩张,以加强在该地区的市场地位。

- 按类型划分,蒸馏酒在 2024 年占据最大的市场份额,这得益于酿酒厂数量的增加、消费者对优质烈酒的热情以及社交媒体影响力的不断增强,从而提高了新产品的认知度。

主要国家亮点:

- 美国:消费者对优质烈酒的强劲需求以及伏特加苏打水等烈酒即饮饮料的日益普及正在推动市场增长,而不断扩大的酿酒业对旅游收入的贡献也很大。

- 德国:在强大的酿造文化和不断上升的精酿啤酒受欢迎程度的支持下,在欧洲啤酒生产和消费方面保持领先地位。

- 印度:在可支配收入增加和三得利控股有限公司 (Suntory Holdings Limited) 于 2024 年成立三得利印度私人有限公司 (Suntory India Private Limited) 等新市场进入的支持下,优质酒类消费快速增长。

- 巴西:中产阶级收入的增长刺激了对超优质和风味烈酒的需求,Z 世代和千禧一代推动了民族优质烈酒的增长。

- 中东和非洲:在消费者偏好变化、快速城市化和可支配收入增加的推动下,杜松子酒和威士忌等硬饮料的需求快速增长。

酒精饮料市场趋势

各种混合酒精饮料越来越受欢迎,有助于市场增长

酒精饮料制造商已开始推出即饮 (RTD) 混合饮料,以满足不断变化的消费者偏好和口味。这些混合饮料是结合了各种饮料类别元素的酒精鸡尾酒。这些产品采用诱人的风味成分和生产工艺,与各种饮料相结合。为此,这些制造商在酒桶中生产啤酒或烈酒,以赋予其特殊的风味。由茶和朗姆酒混合而成的混合饮料以及与伏特加混合的混合饮料正在烈酒类别中流行。 Kahlua Midnight(朗姆酒和 Kahlua)、Malibu Red(朗姆酒和龙舌兰酒)和 Absolut Tune 是一些流行的混合酒精饮料,它们极大地增加了消费者的需求,因为这些饮料即饮饮料是优质酒精饮料。不同口味的啤酒在塑造市场增长方面发挥着至关重要的作用,因为消费者对尝试更加开放和灵活。啤酒是一种多代人需求的产品类别,因为所有世代都可以与不同的啤酒口味联系起来。由于消费者可以尝试新口味,酒精饮料的品酒室变得越来越受欢迎,这有助于众包啤酒创新。随着越来越多的酒精饮料公司专注于生产即饮酒精饮料,这一时尚类别正在吸引新客户。 亚太地区从 2023 年的 9181 亿美元增长到 2024 年的 9819 亿美元。

下载免费样品 了解更多关于本报告的信息。

美国关税的影响

美国对酒精饮料行业征收的关税预计将严重影响市场增长,导致消费者价格上涨、进口产品销量下降以及可能的失业。美国海关与边境保护局 (CBP) 报告称,2025 年 3 月,美国对大多数加拿大和墨西哥进口葡萄酒、啤酒和烈酒征收 25% 的关税。关税增加导致进口酒精饮料的价格上涨,这些价格以葡萄酒、啤酒和白酒价格上涨的形式转嫁给消费者。因此,买家可能会选择更实惠的国内品牌或转向更便宜的替代品,进一步影响市场增长。

市场动态

市场驱动因素

由于可支配收入的增加,年轻人的酒精消费量增加推动了市场增长

在中国、印度、新加坡和印度尼西亚等各个发展中经济体,由于劳动力中年轻人数量的增加,酒精饮料的支出增长更快。这一因素正在成为推动市场增长的关键驱动力之一,主要是在亚太地区。根据全国药物使用与健康调查 (NSDUH) 的数据,在美国,2.187 亿 18 岁及以上的成年人(即该年龄组中的 84.9%)曾在一生中的某个时期饮酒。与此同时,国内酒精饮料的消费量增加,零售和网上商店的销量也大幅增加。全球经济的崛起和印度、巴西和中国等发展中经济体的强劲增长可能会增加消费者的可支配收入。这种增长的上升可能会导致优质酒精饮料的购买量增加。因此,由于可支配收入的增加,年轻人酒精消费量的增加正在显着推动酒精饮料市场的增长。

不断增加的酿酒厂和啤酒厂正在支持市场增长

过去几年,酒庄和啤酒厂的数量不断增加。根据酿酒商协会的数据,美国啤酒厂总数从 2023 年的 9,838 家增至 2024 年的 9,922 家。啤酒厂数量的增加带来了激烈的竞争,这进一步导致了更多创新产品、更高的产品质量和更优惠的价格。啤酒厂数量的增加也创造了就业机会,进一步促进经济增长。此外,对酒精饮料的需求不断增长导致了酿酒厂的增加,一些精酿、微型和手工酒精生产商正在进入酿酒行业。随着年轻一代寻求新体验,葡萄酒旅游业已成为一项成功的事业,促进了市场的增长。

市场限制

消费者消费非酒精饮料的意愿不断上升可能对市场增长构成挑战

随着越来越多的消费者接受适度的饮酒方式,酒精和低酒精饮料不再进入市场。不含酒精的饮料在成熟经济体和新兴经济体中占据了相当大的市场,健康意识日益增强的消费者正在寻求酒精或甜软饮料的替代品。 IFT 最近的研究表明,五分之一的消费者减少了酒精消费,以选择更健康的饮料。研究指出,到2024年,全球无酒精或低酒精烈酒消费量预计将增长70%以上。出于宗教、文化或个人动机而避免饮酒的消费者构成了另一个主要消费群体。

此外,消费者正在实行节制,选择减少饮酒量或喝“无酒精鸡尾酒”,作为享受不喝酒的社交场合的一种方式。因此,一些初创公司正在进入无酒精饮料领域。此外,消费者越来越意识到过量饮酒造成的健康问题,因此,由于消费者健康意识的增强,他们正在将偏好转向饮酒非酒精饮料或低酒精饮料。人们越来越了解酒精类饮料对消费者健康的不利影响,这使得消费者远离酒精饮料,从而限制了市场的增长。

市场机会

越来越注重产品供应的多元化,以提供主要的增长机会

产品多样化为酒精饮料市场提供了最大的扩张空间,使品牌能够利用不断变化的消费者口味,并在竞争环境中脱颖而出。随着生活方式、健康意识和消费模式的变化,消费者正在寻求各种各样的酒精饮料,从而产生了对创新和个性化产品的需求。这种转变对于优质、精酿、低酒精和无酒精产品尤其明显,推动品牌实现产品组合多元化。例如,2024 年 6 月,印度酿酒厂 Associated Albans & Breweries Ltd. (AABL) 通过推出优质酒精饮料扩大了其酒精饮料产品组合威士忌酒印度五个新邦的 Hillfort 和 Kultur。

市场挑战

酒精饮料行业日益严格的法规阻碍了业务增长

全球市场面临的重大挑战之一是应对不同国家复杂的监管环境。众所周知,每个国家都有自己的一套有关酒精饮料生产、分销、销售和营销的法规和法律。对于酒精制造商(尤其是小型生产商)来说,遵守这些法规可能既耗时又昂贵,从而影响业务增长。

细分分析

按类型

由于酿酒厂数量不断增加,蒸馏酒细分市场占据最大份额

根据类型,市场分为啤酒、葡萄酒、蒸馏酒等。

蒸馏酒细分市场占据最重要的市场,到 2026 年,其份额将达到 37.57%。显着推动市场增长的一些因素是酿酒厂数量的增加。社交媒体的兴起使消费者更容易了解烈酒类别的新产品并识别当地的酿酒厂。消费者对蒸馏酒的热情持续存在,因为他们比平时花费更多的钱来增强超高端品牌的鸡尾酒体验。据DISCUS统计,2023年预调鸡尾酒收入较上年增长26.8%,达到28亿美元。

- 预计到2024年,蒸馏酒细分市场将占据37.29%的份额。

啤酒是市场的第二大细分市场。啤酒行业主要是分散的,许多本地和国际企业相互竞争以占领市场。美国是世界主要啤酒出口国。据美国农业部(USDA)统计,2024年美国啤酒出口额为3.8334亿美元。新推出的活泼浓郁的口味对千禧一代和Z世代极具吸引力。由于年轻人对创新啤酒口味的需求不断增长,啤酒制造商纷纷进行产品创新。此外,西方文化的采用和文化变革极大地影响了东南亚国家消费者对酒精饮料(特别是啤酒)的看法。它是年轻人中消费最多的酒精饮料,因为年轻消费者寻求更多样化、更高品质的啤酒。

了解我们的报告如何帮助优化您的业务, 与分析师交流

按分销渠道

由于社交活动的增加,食品服务领域占有更大的份额

根据分销渠道,市场分为零售(量贩店、专卖店/酒类商店、便利店和在线零售),以及餐饮服务。

2026年,餐饮服务领域在全球市场中占据主导地位,份额为52.24%。疫情后社交和社交聚会的大幅增加,酒精饮料消费量的上升,推动了餐饮服务领域的酒类销售。大多数消费者已经从啤酒转向褐酒,如朗姆酒、苏格兰威士忌、威士忌和白兰地。餐饮服务场所提供种类繁多的烈酒。因此,消费者热衷于在餐饮服务场所尝试新型烈酒。社交和酒店住宿一直是该行业的长期趋势,但在 COVID-19 之后,通过食品服务机构的酒类销售受到了严重影响。便利店、零售店和专卖店的销售额也有所下降。但在 COVID-19 疫情之后,随着限制的取消,消费者开始前往俱乐部、酒吧、酒馆、酒店和餐馆进行社交活动。因此,Covid-19之后社交趋势的上升以及社交聚会和聚会次数的增加产生了连锁餐厅、酒吧、俱乐部、 酒店和酒吧。它增加了所有这些地方的酒精消费量,从而推动了这些饮料在食品服务行业的销售。

预计零售业务在预测期内将大幅增长。它由量贩店、专卖店/酒类商店、便利店和在线零售组成。这种增长是由交通便利性和便利性推动的。此外,电子商务和在线食品零售的扩张进一步推动了该细分市场的增长,为消费者提供折扣、特别优惠和各种酒精饮料。

酒精饮料市场区域展望

根据地理位置,市场分为北美、欧洲、亚太地区、南美、中东和非洲。

亚太地区

Asia Pacific Alcoholic Beverages Market Size, 2025 (USD Billion)

获取本市场区域分析的更多信息, 下载免费样品

亚太地区占据了酒精饮料市场的大部分份额。 2025年,亚太地区占据全球市场主导地位,市场规模为10496.9亿美元。劳动人口的社会生活方式显着改变了消费者的饮食习惯,这是推动该地区市场增长的重要因素。市场的稳定增长也可归因于对优质酒精饮料的需求不断增长。此外,中产阶级消费者收入的增长、购买力的提高以及快速的城市化进程促使消费者尝试超优质酒精。亚太地区的酒精饮料制造商,如朝日集团和三得利控股有限公司,正在进行并购、扩张和产品推出,以巩固其市场地位。日本市场预计到2026年将达到546.3亿美元,中国市场预计到2026年将达到5485.6亿美元,印度市场预计到2026年将达到1561.1亿美元。

例如,2024 年 12 月,三得利控股有限公司通过成立三得利印度私人有限公司进军印度业务。新合资企业标志着三得利全球扩张战略的一个重要里程碑,并将帮助该公司专注于巩固其在印度烈酒行业的立足点。

欧洲

欧洲贡献了重要的市场份额,其次是亚太地区。欧洲的千禧一代越来越被吸引精酿啤酒,随着啤酒吧的兴起发挥了重要作用。此外,小型啤酒厂的兴起引入了新的口味并改革了传统风格,这有助于推动该行业的增长。众所周知,德国是啤酒生产和消费的领先者,其次是西班牙和波兰。英国市场预计到2026年将达到1162.6亿美元,德国市场预计到2026年将达到1405.6亿美元。

北美

由于城市消费者酒精饮料消费量的增加,北美拥有相当大的市场份额,其次是欧洲。由于蜂蜜饮料的推出,该地区的酒精饮料行业预计将在未来几年增长,这将吸引注重健康的消费者。波士顿啤酒、百威英博以及星座品牌等公司是市场上的一些知名企业。此外,美国的酿酒业是一个旅游胜地,通过注入大量的旅游驱动支出为经济做出贡献。以烈酒为基础的即饮饮料 (RTD),例如伏特加酒由于高端化趋势不断上升,苏打水在该地区年轻消费者中的受欢迎程度也大幅上升。预计到2026年美国市场将达到3544.8亿美元。

南美洲

由于可支配收入的增加,推动了对优质酒精饮料的需求,南美市场正在以显着的速度增长。随着中产阶级的不断壮大,对超优质烈酒、民族优质烈酒和调味烈酒的需求不断增加,特别是该地区的 Z 世代和千禧一代。此外,该地区拥有深厚的文化底蕴,进一步刺激了皮斯科和卡莎萨等国产烈酒的消费,推动了市场的增长。

中东和非洲

中东和非洲的酒精饮料行业是一个不断发展、充满活力的行业,深深植根于该地区的经济格局和文化遗产。近年来,由于消费者偏好的变化、快速的城市化和可支配收入的增加,该地区的市场出现了大幅增长。该地区对杜松子酒和威士忌等硬饮料的需求也在激增。

竞争格局

获取关于本报告的全面研究, 下载免费样本副本

公司专注于并购和合作以获得竞争优势

众所周知,全球酒精饮料市场高度分散,既有大型跨国企业,也有小型本土企业,这些企业一直在努力制定先进的战略,以获得竞争优势。市场上的主要参与者正在专注于并购策略,以扩大其产品组合和消费者覆盖范围。例如,2025年1月,KATI PATANG LIFESTYLE LIMITED进入英国市场,通过其英国子公司收购了Chadlington Brewery母公司CHADKP HOLDINGS LIMITED 23%的股权。公司正在通过在全球不同地区建立制造设施来扩大业务,以扩大其地域影响力并扩大消费者覆盖范围。

主要酒精饮料公司名单分析

- 百威英博 (BUD)(比利时)

- 朝日集团(日本)

- 安贝夫(巴西)

- 布朗·福尔曼(我们。)

- 嘉士伯(丹麦)

- 星座品牌(我们。)

- 帝亚吉欧(英国)

- 喜力(荷兰)

- 保乐力加(法国)

- 三得利(日本)

主要行业发展

- 2025 年 5 月 –嘉士伯集团计划在卡纳塔克邦迈索尔建立两到三个新啤酒厂,以加深其在印度的业务。该公司计划将年产能翻两番,从 80 升增至 1.6 亿升。

- 一月 2025 -联合啤酒厂 (UB) 通过推出 Kingfisher Flavors 系列,展示了其在酒精饮料领域的最新创新。新系列包括两种口味,例如柠檬马沙拉和芒果浆果味。

- 2024 年 8 月 -Tilray Brands, Inc. 是一家消费品公司,从 Molson Coors Beverage Company 收购了四家精酿啤酒厂。此次收购包括 Revolver Brewing、Atwater Brewery、Terrapin Beer Co. 和 Hop Valley Brewing Company 等啤酒厂。

- 2023 年 9 月:意大利著名公司 Illva Saronno Holding SpA 收购了黑麦威士忌品牌和酿酒厂 Sagamore Spirit。此次收购预计将为 Illva Saronno 提供增长机会,以扩大其美国黑麦威士忌的业务。

- 2023 年 3 月:保乐力加 (Pernod Ricard) 收购了 Skrewball 的多数股权。它将加入该公司的热门品牌组合,包括绝对伏特加和詹姆森爱尔兰威士忌。

报告范围

酒精饮料市场研究报告提供了详细的市场分析,并重点关注领先公司、产品类型和领先应用等关键方面。此外,该报告还提供了对市场趋势的洞察,并重点介绍了行业的关键发展。除了上述因素外,该报告还涵盖了近年来促进市场增长的几个因素。

定制请求 获取广泛的市场洞察。

报告范围和细分

|

属性 |

细节 |

|

学习期限 |

2021-2034 |

|

基准年 |

2025年 |

|

预计年份 |

2026年 |

|

预测期 |

2026-2034 |

|

历史时期 |

2021-2024 |

|

增长率 |

复合年增长率5.95%从2026年到2034年 |

|

单元 |

价值(十亿美元) |

|

分割 |

按类型

|

|

按分销渠道

|

|

|

常见问题

Fortune Business Insights表示,2026年全球市场规模为27,239.4亿美元,预计到2034年将达到43,259.9亿美元。

全球市场将以 5.95% 的复合年增长率增长,在预测期内(2026-2034 年)将呈现稳定增长。

从类型来看,蒸馏酒细分市场占据主导地位。

该行业酿酒厂和啤酒厂数量的增加正在加速市场增长。

该市场的领先公司包括百威英博、喜力、帝亚吉欧、星座品牌和安贝夫。

亚太地区占据最高的市场地位。

与我们的专家联系 与专家交谈