美国家庭输液疗法市场规模,份额和行业分析,按产品(设备,药物和服务),指示(肠内营养,抗感染,化学疗法,水合疗法,总肠胃外营养,免疫球蛋白等),以及预测,2025-2032-2032-2032-2032-2032

主要市场见解

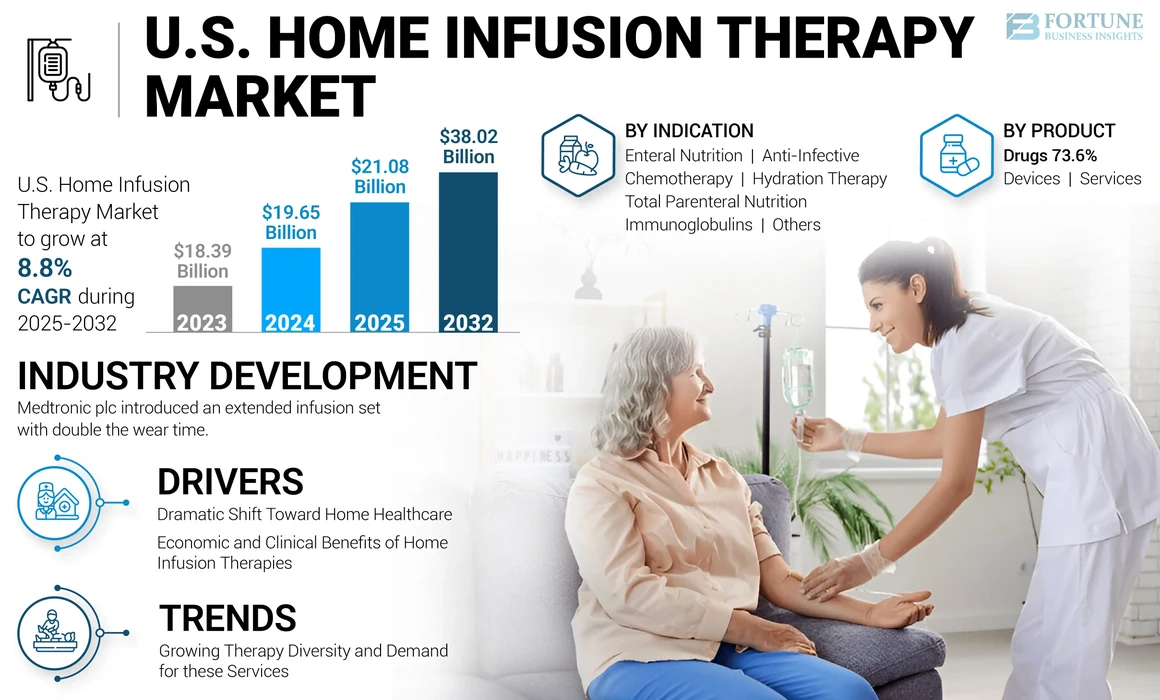

美国家庭输液疗法的市场规模在2024年价值196.5亿美元。预计该市场将从2025年的210.8亿美元增长到2032年的380.2亿美元,在预测期间的复合年增长率为8.8%。

家庭输液疗法涉及静脉内或皮下给家人的药物服用。在家进行此疗法所需的组件包括药物,设备,例如输注泵和供应,例如油管和导管。这种类型的治疗已被证明是患者医院治疗的安全有效替代方案。同样,可以预料,在未来几年中,家庭医疗保健行业将经历更快的增长。例如,根据美国国家家庭输液基金会(National Home Infusion Foundation)在2021年10月提供的数据,家庭输液疗法行业从2010年至2019年增长了310%。

预计在未来几年将在家中医疗保健的趋势持续并增强动力。推动这一趋势的几个关键因素包括慢性疾病的患病率上升,导致对此类疗法的需求增加,人口增长,增加远程患者监测的报销代码以及住院的昂贵性质。此外,疗法的可用性不断提高,输液药物的日益增长的渠道以及扩大现有疗法的临床应用也有助于该市场的整体扩张。

Covid-19的爆发对市场产生了有利的影响。市场上运营的主要参与者从家庭输液疗法服务业务中的收入增长很大,导致大流行期间在家中接受输液疗法的患者数量大幅增加。

此外,医疗设备,例如输液泵同样,2021年的需求也很高,类似于2020年。同样,美国FDA的IN液泵用于COVID-19患者的使用以及授权将这些泵用于MAB疗法的紧急使用,从而增加了2021年对这些设备的需求增加。预计这些产品的使用将增加这些产品和服务的使用,直到2024年,这些产品和服务的使用将继续增长。

美国家庭输液疗法市场趋势

不断增长的治疗多样性和对这些服务的需求帮助市场扩张

在包括肿瘤学在内的许多治疗领域占据了家庭输液疗法的概念,在过去几年中驱动了美国家庭输液疗法市场的增长。美国的几个肿瘤学中心已经启动并扩大了他们的家庭输液癌症治疗计划,这是由于COVID-19的大流行。此外,更多的疗法转移到这种情况下,向家庭护理的转变得到了支持。

- 例如,宾夕法尼亚州癌症护理创新中心为2020年提供了大约1,500名患者的家庭肿瘤治疗。

此外,高级技术的整合,例如可穿戴的输液设备和智能输液泵,以更好地监测患者和患者的管理。一些市场参与者着重于推出先进的输液系统,以增强家中的患者护理。

- 例如,2024年1月,一家医疗设备公司Infuzamed推出了一款可穿戴的输液泵,并在美国市场上具有先进的远程监控功能。

此外,当前可用的输液疗法的临床应用也在增加。根据2020年7月生物培养趋势季度杂志提供的数据,自1990年以来,IV免疫球蛋白的总体销量增长了十倍。这表明患者对静脉免疫球蛋白疗法的需求更高。因此,对家庭输液疗法近年来,据估计,在预测期内,市场增长会提高市场的增长。

[QJ8SRWUW]

美国家庭输液疗法市场增长因素

向家庭医疗保健急剧转移以促进市场扩散

医疗保健行业正在通过将患者护理从医院转移到房屋来迅速发展。这在很大程度上是受因素的驱动,例如人口老龄化的增长,特别是在美国等国家

- 例如,根据美国人口普查局的人口预测,美国65岁及以上的个人人口预计将从2018年的5200万增加到2060年的5200万增加到9500万人。预计到2060年,该年龄段将占该国人口的23%。预计这些人口转变将在未来几年内推动市场扩张。

此外,根据疾病控制与预防中心(CDC)的数据,在家中接受护理的人中有70%的年龄在65岁及以上。此外,Medicare支付咨询委员会预测,未来15年的Medicare入学率将增长超过50%,受益人的数量预计到2030年将超过8000万,高于2015年的5400万。

此外,市场已经看到了为家庭护理环境中患者提供便携式设备的公司的兴起,并引入了灵活的付款和租金安排。这些举措旨在支持和适应患者从医院到家庭医疗保健,促进市场的增长。

家庭输液疗法的经济和临床益处增加了需求

政府和其他医疗机构对在家庭护理环境中为患者的促进输液疗法服务已引起了极大的关注。此外,美国越来越多的患者选择在家接受护理是推动市场增长的因素之一。

此外,与医院环境中提供的疗法相比,这些疗法具有成本效益。家庭护理减少了各种费用,包括医院访问,检查费,住院住院和其他杂项费用,例如用于毒品和设备的费用。

- 例如,根据国家生物技术信息中心(NCBI)在2022年7月提供的数据,大约40%的输液服务可以在患者的家中有效提供。

此外,家庭输液疗法提供了一些好处。因此,这增加了他们在大量患者中的采用。

- 例如,根据Biomatrix Specialty Pharmacy于2023年3月提供的数据,家庭输液疗法与几种益处有关,例如感染风险较小,患者的身体和心理健康。家庭输液通过减少支付更昂贵的设施的负担,从而降低了患者和付款人的成本,并为患者和付款人节省了钱。

在家庭护理环境中输液疗法的每集成本大大降低,正在促进患者向家庭保健环境的转移。这也推动了美国市场的增长

限制因素

由于安全问题,医疗保健专业人员对家庭输液疗法的抵抗将限制市场增长

尽管从这些服务中受益的患者数量却不断增加,但几个因素可能会阻碍美国的市场增长,这些因素涵盖了医生的抵抗力,与治疗管理有关的安全忧虑以及对社区医疗保健实践的潜在影响。医生和患者都对这些疗法表示担心。此外,在家护理的风险管理尤其有问题,因为对患者和护理人员的所有必需的医疗保健工作场所保护可能不容易获得。

此外,由于输注服务的成本较低,在家中的治疗已成为许多患者的理想护理部位。但是,覆盖范围和适当的家庭输液疗法付款仍然存在问题。

- 例如,根据Amerisource Bergen提供的数据,在家庭健康福利下提供了用于家庭输液的医疗补助覆盖范围,但仅限于特定情况。为了获得这一资格,患者必须与Medicare&Medicaid服务中心遇到家居和制定已建立的家庭护理计划。

因此,家庭输液疗法的保险范围有限和报销政策可能会阻碍患者接受此疗法。

此外,美国临床肿瘤学会对患者家中常规施用抗癌药物的安全性表示了担忧。因此,由于这些因素的结合,在整个预测期内可能会阻碍市场增长。

美国家庭输液疗法市场细分分析

通过产品分析

由于监管部门的批准增加,毒品细分市场主导了市场

根据产品,美国家庭输液疗法市场分为设备,药物和服务。

这些药物细分市场占2024年的最高市场份额,预计在整个预测期内将表现出重大复合年增长率。该细分市场的优势与慢性疾病的发生率增加有关,例如癌症,自身免疫性疾病和多发性硬化症。此外,输液产品的监管批准数量增加,关键市场参与者的强大产品管道以及住院人口中医院收到的感染的高风险是导致该细分市场增长的一些因素。

- 例如,根据国家癌症研究所(National Cancer Institute)发布的数据,约200万人在2023年被诊断出患有癌症。

- 同样,在2020年6月,美国FDA批准了Phesgo与化学疗法结合治疗乳腺癌。只有认证的医疗保健专业人员才能在家中为患者管理这种药物。

预计在预测期内,该服务部门将看到显着增长。该细分市场的增长主要归因于服务产品的扩大以及关键行业参与者和医疗组织为多种疾病提供家庭输液疗法的努力。

- 2023年4月,Option Care Health Inc.宣布建立一个全国性的家庭输液护理网络和临床平台,Naven Health,Inc.。该平台将主要专注于提供专业和杰出的输液护理。

了解我们的报告如何帮助优化您的业务, 与分析师交流

通过指示分析

胃肠道疾病的高患病率使肠内营养领域可保持主要市场份额

根据适应症,市场被归类于肠内营养,抗感染,化学疗法,水合治疗,总肠胃外营养,免疫球蛋白和其他人。

肠内营养部门捕获了2024年的最高市场份额。患者人群不断增长,患有慢性疾病的患者人群,例如需要肠内喂养的糖尿病和胃肠道疾病,这主要导致该细分市场的增长。

- 例如,根据NCBI在2020年7月发表的一篇文章,在美国,房屋肠内营养的流行率从1995年的每百万公民的463个公民增加到2017年的每百万公民的1,385。

此外,几家公司正在加入合作伙伴关系,为家庭护理环境提供输液泵。

- 2021年7月,巴克斯特国际公司(Baxter International Inc.)与Micrel Medical达成了一项协议,要求分配MICREL MINI RYTHMIC PN+ INFUSION PUMP。这是一款非门诊输液泵,支持在家庭护理环境中拥有肠胃外营养的个人。作为本协议的一部分,该公司拥有该输液泵及其在澳大利亚和新西兰的配件的唯一分销权。

第二大段是抗感染段。该细分市场的生长归因于感染性疾病的较高发病率,增加了对抗感染药物的监管批准,易于进行抗感染输液疗法的设置和低成本。

- 例如,Omnix Medical在2023年11月披露,计划的II期针对其新型抗感染药物OMN6的试验已获得美国FDA的批准。

据估计,化学疗法段在预测期间见证了最高的增长率。该细分市场的增长是由美国癌症的日益普及以及政府当局,主要行业参与者和医疗组织的各种举措驱动的,以在患者家中提供化学疗法输液疗法服务。

- 例如,在2021年1月,CVS Health宣布与美国癌症治疗中心的合作伙伴关系,以增加合格患者在家中化学疗法的可用性。该处理的主要因素是Coram输注模型和化学疗法训练的人员。

其他适应症包括水合疗法,总肠胃外营养(TPN),免疫球蛋白等。预计这些细分市场将在整个预测期间见证稳定的增长。

关键行业参与者

Option Care Health Inc.于2024年领导市场,非常关注合作与合作伙伴关系

诸如Option Care Health Inc.,Optum Inc.和CVS Health之类的公司在2024年占了美国大型家庭输液疗法市场份额。该市场的竞争格局部分集中了。 Option Care Health Inc.是该市场运营的主要参与者之一。该公司的重要立场主要是由于它非常强调某些战略计划,例如并购,新产品发布以及与关键参与者的合作伙伴关系,目的是增强其产品组合。此外,该公司的强大市场份额归因于其在美国的广泛家庭输液服务网络

- 例如,2023年4月,Option Care Health Inc.宣布建立一个全国性的家庭输液护理网络和临床平台,Naven Health,Inc.。该平台主要致力于提供专业和杰出的输液护理

- 同样,2022年12月,Option Care Health Inc.宣布与Wellsky合作,以提供家庭输液技术的创新。这种合作伙伴关系通过Infusion&Specialty Pharmacy平台为Wellsky的Caretend带来了新的功能。

Optum Inc.在2024年持有著名的市场份额。该公司通过引入先进的家庭输液疗法服务来增强其市场业务,以扩大其品牌知名度。此外,Optum Inc.非常重视与其他主要参与者的合作伙伴关系和收购,以扩大其投资组合并增强品牌知名度。

- 例如,在2022年8月,OptumRX与Ringmaster Technologies建立了合作伙伴关系,以提供高级医疗保健止损采购过程。该合作伙伴关系旨在提高连接性,并提高第三方管理员OptumRX和MGU之间的透明度。

美国顶级家庭输液疗法公司清单:

- 期权护理健康公司(我们。)

- Optum Inc.(美国)

- CareCentrix Inc.(我们。)

- CVS Health(美国)

- kabafusion(我们。)

- Presscare呼吸道(美国)

- 巴克斯特(我们。)

- Infusystem Holdings,Inc。(美国)

- Moog Inc.(美国)

关键行业发展:

- 2023年5月 - Infusion Services的提供商Amedisys最终确定了与Optum Inc.的合并协议,价值36亿美元,该协议于2023年下半年完成

- 2023年4月 - Kabafusion收到了总部位于休斯顿的纪念Hermann Health System的投资,导致其家庭输液服务在美国扩大

- 2022年11月 - Medtronic PLC引入了一组延长的输液组,其磨损时间是两倍。这套套装的磨损时间长达7天。

- 2022年9月 - CarePathRX和Orlando Health签署了一项多年的输液管理服务协议,以提供高质量的家庭输液服务。新服务对患者来说是方便且具有成本效益的。

- 2022年8月 - Kabafusion从Coram Infusion Services获得了药房/输液护理资产。此举扩大了以患者为中心的输液服务的足迹。

报告覆盖范围

该报告提供了对市场的深入分析。它着重于领先的产品和指示等细分市场。除此之外,它还提供了与Covid-19,市场趋势的影响相关的见解,并突出了该市场的技术进步。此外,该报告包括几个因素,这些因素促成了该市场的增长。该报告还提供了市场的竞争格局。

定制请求 获取广泛的市场洞察。

报告范围和细分

|

属性 |

细节 |

|

研究期 |

2019-2032 |

|

基准年 |

2024 |

|

估计一年 |

2025 |

|

预测期 |

2025-2032 |

|

历史时期 |

2019-2023 |

|

增长率 |

从2025年到2032年的复合年增长率为8.8% |

|

单元 |

价值(十亿美元) |

|

分割 |

通过产品

|

|

通过指示

|

常见问题

财富业务洞察力说,2024年的市场价值为196.5亿美元,预计到2032年将达到380.2亿美元。

预计该市场将在2025 - 2032年的预测期间记录8.8%的复合年增长率。

通过产品,毒品领域领导了市场。

向家庭医疗保健环境,这些疗法的经济和临床益处以及越来越多的老年人群的急剧转变,再加上这些疗法的后勤简单性是推动市场的一些因素。

Option Care Health Inc.,CVS Health和Optum Inc.是市场上的主要参与者。

在家中对护理的需求激增和不断增长的治疗多样性是预计采用这些产品的一些因素。

与我们的专家联系 与专家交谈