Automotive RADAR Market Size, Share & Industry Analysis, By Range (Short-Range Radar, Medium-Range Radar, and Long-Range Radar), By Frequency (24 Ghz and 77 Ghz), By Application (Adaptive Cruise Control (ACC), Autonomous Emergency Braking (AEB), Forward-Collision Warning System (FCWS), Blind Spot Detection (BSD), and Intelligent Parking Assistance), and Regional Forecast, 2025-2032

WICHTIGE MARKTEINBLICKE

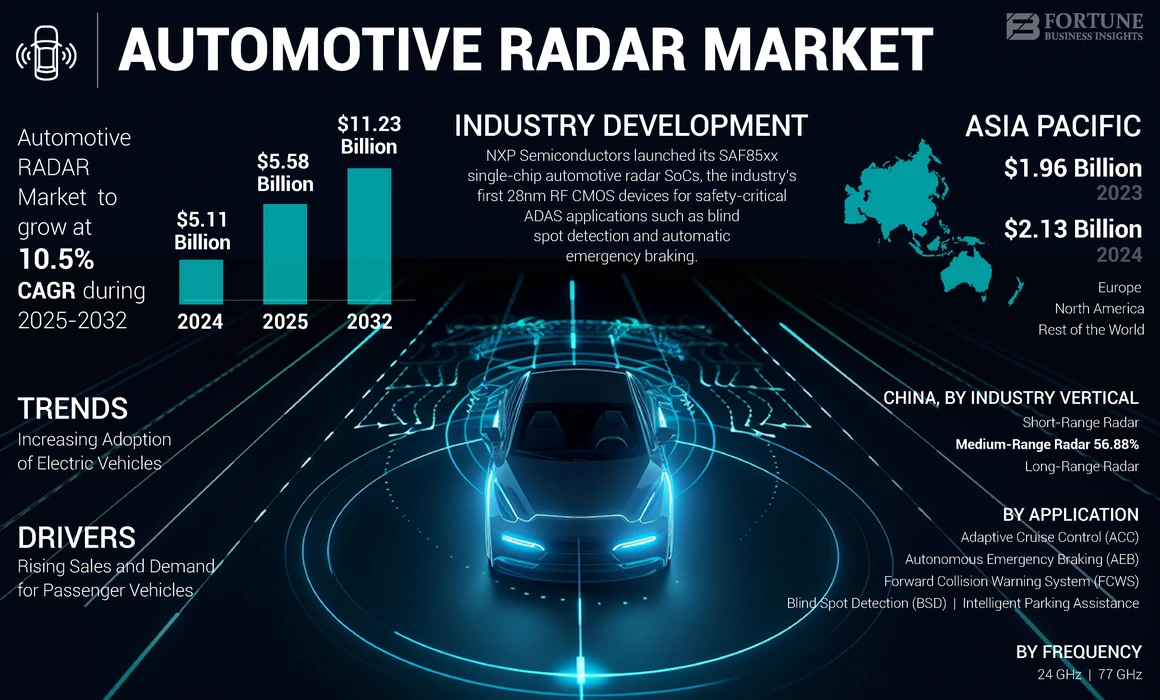

Die globale Marktgröße für Automobilradar wurde im Jahr 2024 mit 5,11 Mrd. USD bewertet. Der Markt wird voraussichtlich von 5,58 Milliarden USD im Jahr 2025 auf 11,23 Mrd. USD bis 2032 wachsen, was im Prognosezeitraum eine CAGR von 10,5% aufwies. Der asiatisch -pazifische Raum dominierte den globalen Markt mit einem Anteil von 41,68% im Jahr 2024.

Radar ist eine bekannte Technologie, die sich auf die Übertragung und Rezeption elektromagnetischer Wellen stützt, um Umwelthindernisse zu messen, zu erkennen und zu lokalisieren. Es ist besonders nützlich für Automobilanwendungen, da Fahrzeuge hervorragende elektromagnetische Wellen reflektieren und eine genaue Messung von Fahrzeugentfernung, Position und Geschwindigkeit ermöglichen.

Globaler Markt für Automobilradar -Markt

Marktgröße:

- 2024 Wert: USD 5,11 Milliarden

- 2025 Wert: USD 5,58 Milliarden

- 2032 Prognosewert: USD 11,23 Mrd., mit einem CAGR von 10,5% von 2025 bis 2032

Marktanteil:

- Der asiatisch -pazifische Raum war im Jahr 2024 den größten Marktanteil, der durch die wachsende Fahrzeugproduktion und die Integration fortschrittlicher Sicherheitssysteme getrieben wurde.

- Europa wird voraussichtlich im Prognosezeitraum mit zunehmenden regulatorischen Mandaten und einer frühzeitigen Einführung von ADAS -Technologien mit dem schnellsten Zinssatz wachsen.

- Nordamerika bleibt auch aufgrund der zunehmenden Einführung von Radar-basierten Systemen sowohl in Passagier- als auch in Nutzfahrzeugen weiterhin einen wesentlichen Beitragsförderer.

Branchentrends:

- Erweiterung der Anwendung von Radar über Sicherheitssysteme wie adaptive Geschwindigkeitsregelung (ACC), autonome Notbremsung (AEB), Blind Spot Detection (BSD), Forward Collision Warning System (FCWS) und intelligente Parkhilfe.

- Die wachsende Einführung von Radarsensoren mit Langstrecken mit Erkennungsfunktionen von bis zu 250 Metern, die verbesserte ADAs und autonome Fahrfunktionen unterstützen.

- Aufkommen modularer und skalierbarer Radarplattformen, die Langstrecken- und Kurzstreckenfunktionen in einem einzigen integrierten System kombinieren.

- Zusammenarbeit wie Veoneer und ARBE (2022) spiegeln den wachsenden Fokus auf kostengünstige Radarmodule für autonome Massenmarket-Fahrzeuge wider.

Antriebsfaktoren:

- Steigende Nachfrage nach Fahrzeugsicherheit und Automatisierungstechnologien, insbesondere in aufstrebenden Volkswirtschaften.

- Zunehmende Anzahl staatlicher Sicherheitsvorschriften, die Systeme wie automatische Notbremsung und Kollisionsvermeidung vorschreiben.

- Ein schnelles Wachstum des Pkw -Umsatzes in Ländern wie China, Indien und Südkorea.

- Die fortlaufenden F & E- und Innovationsbemühungen von Hauptakteuren wie Robert Bosch, Continental AG, Denso Corporation, Veoneer Inc., Aptiv und ZF Friedrichshafen AG.

Wirtschaftliche Faktoren wie steigende verfügbare Einnahmen und niedrige Zinssätze haben erheblich zu dem Anstieg des Autoverkaufs beigetragen. Erhöhte Investitionen in die Entwicklung der Automobilindustrie in Japan, Großbritannien, China, Indien, Deutschland und den USA trugen zum Wachstum dieses Marktes bei. EinführungFortgeschrittene FahrerhilfesystemeIn Personenfahrzeugen können Fahrzeuge eine erhebliche Wachstumschance für den Markt beeinflussen. Das Radar Radar Advanced Triver Assistance System ermöglicht einen umfassenden Einblick in die Umgebung des Fahrzeugs und hilft den Bewohnern dabei, potenzielle Gefahren proaktiv zu erkennen.

Regierungsfahrer- und Fahrzeugsicherheitsvorschriften werden auch das Wachstum des Automobilradarmarktes erhöhen. Fortgeschrittene Fahrerhilfesysteme inPersonenwagenGewährleistung der Sicherheit und Verkehrssicherheit der Fahrzeug. In Europa ist ein umfassender Fußgängerschutz gemäß dem Euro NCAP -Rating (European New Car Rating Program) obligatorisch. Ein neues Auto muss mindestens ein Assistenzsystem haben. Es wird angenommen, dass Automotive Radar Sicherheitsmerkmale wie Vorwärts-Kollisionswarnung, Warnverträge, Kollisionserkennung, Warnbenachrichtigung, adaptive Geschwindigkeitsregelung, automatische Notbremsung, Erkennung von Blinden, Parkhilfsmittel und Warnung im hinteren Traffic-Traffic bietet. Das Endbenutzerbewusstsein für diese Sicherheitsmerkmale wird die Marktnachfrage im Prognosezeitraum vorantreiben.

Die globale Automobilindustrie stand aufgrund der Covid-19-Pandemie mit erheblichen Herausforderungen. Strenge soziale Distanzierungsmaßnahmen und landesweite Sperrungen führten zur vollständigen Abschaltung zahlreicher OEM -Produktionsanlagen, störten den Rohstofffluss und die Negativ auf die Branche insgesamt. Die Lockdowns wirkten sich auch auf die Einnahmequellen aus, die für Forschung und Entwicklung festgelegt wurden, was die Einführung neuer Technologien wie Automobilradar behinderte.

Markttrends für Automobilradar

Entstehung des Automobilradars für autonome Fahren Fortschritte Der Markt

Autonome Fahrzeuge benötigen hochentwickelte Sensorsysteme, um ihre Umgebung genau zu erkennen und in Echtzeit vertretene Entscheidungen zu treffen. Das Automobilradar spielt eine entscheidende Rolle bei der Bereitstellung wesentlicher Daten über die Umgebung des Fahrzeugs, einschließlich der Erkennung von Objekten, Fußgängern, Fahrzeugen und der Straßeninfrastruktur. (ADAS) Fortgeschrittene Fahrerhilfesysteme verlassen sich stark auf Radarsensoren für Funktionen wie adaptive Geschwindigkeitsregelung, Notbremsung, Fahrspurunterstützung und Objekterkennung. Die Integration von Radarsensoren in diese Systeme steigert daher die Nachfrage nach Automobilradarlösungen und fördert die Markterweiterung. Zum Beispiel investierte NXP im November 2023 in eine Zusammenarbeit mit Zendar Inc., um die Auflösung und Leistung von Radarsystemen für autonomes Fahren (AD) und ADAs zu verbessern. Die verteilte Apertur -Radar -Lösung von Zendar erweitert die Radaröffnung und verbessert die Winkelauflösung, um die Leistung zu erzielen, die mit Lidar vergleichbar ist. Die Originalausrüstungshersteller (OEMs) haben sich ausgestrahlt, um durch optimierte Systemlösungen, eine verminderte Komplexität und einen verringerten Radar -Fußabdruck zu gewinnen.

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

Wachstumsfaktoren für Automobilradarmarkt

Strenge staatliche Vorschriften zur Fahrzeugsicherheit, um das Wachstum der Branche voranzutreiben

Straßenunfälle sind die häufigste Todesursache von Menschen weltweit. Die alarmierende Anzahl von Todesfällen, die durch Straßenunfälle verursacht wurden, haben die Regierungen gezwungen, die Automobilindustrie strikte Regeln aufzuerlegen. Daher haben herrschende Organisationen weltweit strenge Vorschriften entwickelt, um die Anzahl der Straßenunfälle und Todesopfer zu minimieren. Daher ist es für Unternehmen obligatorisch geworden, Fahrzeuge mit in ihnen installierten Sicherheitsmerkmalen herzustellen. Viele Automobilunternehmen entwickeln ein technologisch fortschrittliches Radarsystem, das das Fahren sicherer macht. Zum Beispiel machte Europa im Dezember 2021 in allen Autos von Anfang 2022 automatisch. Daher ist strenge staatliche Vorschriften für das Wachstum des Automobilradarmarktes im Prognosezeitraum verantwortlich.

Der steigende Umsatz und die Nachfrage nach Personenfahrzeugen dürften das Marktwachstum vorantreiben

Der steigende Umsatz und die Nachfrage nach Personenfahrzeugen in Entwicklungsländern werden im Prognosezeitraum erwartet, das Marktwachstum zu steigern. Es wird erwartet, dass Entwicklungsländer wie Indien, China, Japan und Südkorea die Nachfrage nach Personenfahrzeugen erhöhen. Es wird erwartet, dass die Investitionen in die Forschung und Entwicklung in dieser Region den globalen Markt inmitten der Installation des technologisch fortschrittlichen Radarsystems in Personenfahrzeugen vorangehen. Das wachsende verfügbare Einkommen der Benutzer und die Neigung zu einem sicheren und effizienten Fahren dürften den Markt vorantreiben.

Rückhaltefaktoren

Begrenzung einer robusten maschinellen Vision, um das Wachstum des Marktes zu behindern

Radar hat eine starke Fähigkeit, die Flugbahn dynamischer Objekte zu erkennen und Dinge anzusehen. Die unregelmäßige Natur von Funkwellen schränkt jedoch ihre Fähigkeit ein, Objekte zu klassifizieren und Fahrzeuge zu lokalisieren. ADAS -Anwendungen (Advance Driver Assistance System) verwenden normalerweise Gigahertz -Frequenzen zwischen 70 GHz und 90 GHz, was zu sehr engen Banden führt, die die Winkelauflösung von Radargeräten beeinträchtigen. Darüber hinaus macht es die Verwendung von Sender- und Empfängerantennen sperrig und schwierig zu montieren. Im Allgemeinen scheinen die Herausforderungen der Klassifizierung, Lösung und Größen für die Hersteller schwierig zu lösen, da die Lösung einer Herausforderung andere Parameter nachteilig beeinflusst. Wenn sich die Entwicklung beispielsweise auf die Verbesserung der Auflösung konzentriert, wird der Bedarf an mehr Sendern wachsen und die Gesamtgröße des Sensors erhöhen.

Marktsegmentierungsanalyse des Automobilradars

Durch Bereichsanalyse

Radarsegment mit mittlerer Reichweite dominiert den Markt aufgrund seiner geringeren Kosten und des genauen Betriebs

Basierend auf dem Bereich ist der Markt in Kurzstreckenradar (SRR), Mittelstuferadar (MRR) und Langstreckenradar (LRR) unterteilt. Es wird erwartet, dass Radar mit mittlerem Bereich den Markt während des Prognosezeitraums dominiert, da die Verbraucher zunehmend zu Anwendungen wie adaptiver Geschwindigkeitsregelung (ACC), Heading Distance Indicator,Autonome Notbremsung (AEB)und hinterer Kreuztraffikalarm. Das Radar mit mittlerer Reichweite umfasst digitale Beamformierung (DBF) und 3-4 Empfangskanäle. Dies hilft, dass Radar mit mittlerem Bereich mit unabhängigen Empfangskanälen für verschiedene Richtungen konfiguriert wird, was die Messgenauigkeit von MRR erhöht.

MRR gibt genaue Informationen zu den blinden Flecken und dem Verkehr der Benutzer von Benutzern von der Rückseite des Fahrzeugs. Das Langstreckenradar (LRR) wird voraussichtlich das am schnellsten wachsende Segment auf dem Markt sein und hilft, Objekte von Metern bis Hunderten von Metern entfernt zu erkennen. Dieser Sensor liefert Informationen zur relativen Position, Geschwindigkeit und Größe der Objekte um das Fahrzeug. LRR hat erheblich zur Verbesserung der Fahrzeugsicherheit und zur Ermöglichung der Entwicklung autonomer Fahrtechnologie beigetragen. Durch die Fütterung realer Daten an Entscheidungsalgorithmen können Fahrzeuge ihre Umgebung besser verstehen und fundierte Fahrentscheidungen treffen.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Durch Anwendungsanalyse

Adaptive Geschwindigkeitsregelungssegment, um den Markt strenge Fahrzeugsicherheitsnormen zu führen

Nach Anwendungstyp ist der Markt in fragmentiert inAdaptive Geschwindigkeitsregelung (ACC), Autonome Notbremsung (AEB), Erkennung von Blind Spot (BSD), Vorwärtskollisionswarnung (FCW) und intelligente Parkhilfe. Die adaptive Geschwindigkeitskontrolle (ACC) wird aufgrund strenger staatlicher Vorschriften voraussichtlich den Markt vorantreiben, um Kollisionen auf der Straße zu vermeiden. Die adaptive Geschwindigkeitsregelung (ACC) hilft dem Fahrzeug, die Geschwindigkeit entsprechend den umliegenden Fahrzeugen anzupassen. Radar, das am vorderen Ende des Fahrzeugs ausgestattet ist, erfasst die bevorstehende Geschwindigkeit des Fahrzeugs und stellt seine Geschwindigkeit entsprechend ein. Wenn das Vorwärtsfahrzeug die Geschwindigkeit verringert, erkennt ACC die Änderung und verlangsamt das Fahrzeug, um eine Lücke zwischen ihnen aufrechtzuerhalten. Wenn ACC feststellt, dass das bevorstehende Fahrzeug nicht mehr im Bereich liegt, beschleunigt es erneut die vom Benutzer festgelegte Geschwindigkeit. Das Automatieren und Abzug des Fahrzeugs wird automatisch ohne Einmischung des Benutzers durchgeführt. Intelligente Parkhilfe hält die zweitgrößte Position auf dem Markt. Das intelligente Parkhilfesystem parkt das Auto selbst, ohne dass ein menschlicher Fahrer erforderlich ist und mit hoher Genauigkeit und weniger Zeit als der erfahrene Fahrer. Dieses System verwendet eine Kombination aus Kameras und Sensoren für seinen genauen Betrieb. Dieser Faktor wird voraussichtlich die zweitgrößte Position des intelligenten Parkhilfesystems im Prognosezeitraum beibehalten.

Durch Frequenzanalyse

Es wird erwartet

Nach Frequenztyp ist der globale Markt in 24 GHz und 77 GHz fragmentiert. Die 77 -GHz -Frequenz ist die häufigste Frequenz für diese Systeme. Es hat Vorteile wie breite Bandbreite, hohe Auflösung und genaue Objekterkennung und -verfolgung. 77 GHz wird für verschiedene Anwendungen wie adaptive Geschwindigkeitsregelung (ACC), Forward -Kollisionswarnung (FCW), automatische Notbremsung, Erkennung von Blinden, WARNUNGS -WARNUNG und Parkhilfe verwendet. Moderne 77-GHz-Systeme verfügen häufig über Multimode-Funktionen, sodass sie in verschiedenen Modi arbeiten können, einschließlich eines Langstreckenmodus zum Erkennen von Objekten in großen Entfernungen und einem Kurzstreckenmodus für eine genaue Objekterkennung im engen Bereich.

Es wird erwartet, dass diese Faktoren die Dominanz von 77 GHz über den Prognosezeitraum beibehalten. 24 GHz wird voraussichtlich die zweitgrößte Position auf dem Markt einnehmen. Die 24 -GHz -Frequenz ähnelt 77 GHz, ist jedoch weniger in modernen Automobilanwendungen verwendet. Einer der größten Vorteile von 24 GHz sind die geringeren Kosten als hochfrequente Radarsysteme. Wie bei der Hochfrequenz kann 24 GHz in andere Sensornechnologien wie Kameras und integriert werdenLIDAR. Diese Sensorfusion ermöglicht ein umfassenderes Bewusstsein für die Umgebung des Fahrzeugs und verbessert die Sicherheit.

Regionale Analyse

Geografisch ist der Markt in Nordamerika, Europa, asiatisch -pazifisch und den Rest der Welt unterteilt.

Asia Pacific Automotive RADAR Market Size, 2024 (USD Billion)

Um weitere Informationen zur regionalen Analyse dieses Marktes zu erhalten, Laden Sie ein kostenloses Beispiel herunter

Die Region Asia Pacific wird erwartet, dass sie ein lukratives Wachstum zeigt und den größten Anteil am Markt hat. Es wurde im Jahr 2023 mit 1,96 Milliarden USD bewertet. Die in dieser Region tätigen OEMs bieten Technologien der nächsten Generation zur Verbesserung der Verkehrsstaus und der Gesamtbequemlichkeit des Transports. Die Hersteller in dieser Region konzentrieren sich mehr auf die Entwicklung von High-End-Anwendungen, um mehr Verbraucher anzulocken und über ihre Konkurrenten einen Vorsprung zu haben. Diese Faktoren werden das Wachstum des Marktes in dieser Region anfeuern.

Der Europa -Markt wurde im Jahr 2024 mit 2,06 Milliarden USD bewertet und wird voraussichtlich bis 2032 in Höhe von 4,72 Milliarden USD mit einer CAGR von 11,1 %in Höhe von 4,72 Milliarden USD erreichen, und es wird erwartet, dass der Markt im Prognosezeitraum dominiert. und es wird erwartet, dass der Markt im Prognosezeitraum dominiert. Die Region wird diesen Markt im Prognosezeitraum dominieren. Es wird erwartet, dass Europa aufgrund von unterstützenden Initiativen wie Euroncap ein erhebliches Wachstum aufweist, was die einfache Einrichtung der Sicherheitsmerkmale im Fahrzeug fördert. Die meisten Automobilindustrien in Deutschland investieren fast ein Drittel ihrer Einnahmen in Forschung und Entwicklung. Daher wird erwartet, dass Deutschland im Prognosezeitraum mit fortgeschrittener Infrastruktur den größten Marktanteil in dieser Region hat. Das schnelle Wachstum autonomer Autos wird auch das Wachstum des Marktes unterstützen.

Nordamerika wird im Prognosezeitraum auch ein profitables Marktwachstum zeigen. Die technologische Entwicklung der Automobilhersteller vonRadarsensorenIn dieser Region in Richtung des ADAS -Systems wird der Markt vorangetrieben. Die Einführung sensorbasierter Technologien nimmt im Automobilsektor zu, und die Nachfrage nach dem fortschrittlichen Treiberhilfesystem mit kombinierten Radarfunktionen wird ebenfalls zunehmen.

Liste der wichtigsten Unternehmen auf dem Automobilradarmarkt

Unternehmen konzentrieren sich auf Partnerschaften, Akquisition und Aufbau von Advanced Radar, um einen Wettbewerbsvorteil gegenüber anderen zu erlangen

Einige führende Unternehmen dominieren den globalen Markt aufgrund ihrer kritischen strategischen Entscheidungen, des robusten Produktportfolios und ihrer Dominanz des Marktanteils. Dazu gehören eine Gruppe von 4-5 wichtigen Unternehmen mit einer umfangreicheren geografischen Präsenz und anhaltenden F & E, was zu sicheren regulatorischen Genehmigungen führt. Zum Beispiel hat Bosch im März 2021 eine Partnerschaft mit globalen Foundries zusammengestellt, um einen Radarchip für ADAS -Anwendungen für Automobile zu entwickeln. Es identifiziert gefährliche Situationen auf der Straße vor uns, stellt sicher, dass sich das Auto in der richtigen Spur befindet, warnt vor einer potenziellen Kollision, leitet die Notbremsung ein und hilft mit parallelen Parkplätzen.

Liste der wichtigsten Unternehmen, die vorgestellt wurden:

- Robert Bosch GmbH(Deutschland)

- Kontinental AG(Deutschland)

- Denso Corporation (Japan)

- Aptiv(Irland)

- Autoliv Inc. (Schweden)

- Veoneer (Schweden)

- Valeo SA (Frankreich)

- NXP -Halbleiter NV(Niederlande)

- Texas Instruments Incorporated(UNS.)

- ZF Friedrichshafen AG (Deutschland)

- Infineon Technologies AG(Deutschland)

- Renesas Electronics Corporation (Japan)

Schlüsselentwicklungen der Branche:

- Juli 2022: Bosch, der weltweit führende Automobillieferant, hat eine Partnerschaft mit dem schwedischen Technologieunternehmen Gapwaves angekündigt, um hochauflösende Radarantennen für Automobilanwendungen zu entwickeln. Gapwaves unterstützt das Know-how und Bosch mit seinem Radarsensor und dem autonomen Know-how.

- August 2022:Renesas Electronics kündigte an, eine Vereinbarung zum Erwerb von Steradian -Halbleitern Pvt Ltd.

- Oktober 2022:Veoneer hat sich mit Arbe zusammengetan, um die Automobilradare zu entwickeln. Die modularen Radarsensoren in Design-, sehr zuverlässige und erschwingliche Sensoren bieten sowohl Redundanz-

- Oktober 2022:Die Veoneer- und Arbe-Robotik entwickelten gemeinsam hochauflösende 4D-Bildgebungsradare für Automobilsicherheit und autonome Merkmale. Veoneer integrierte zwei Radare basierend auf den Designs von ARBE: einer mit 48x48 HF-Kanälen für die Langstreckenerfindung und eine mit 24x12 RF-Kanälen. Das Radar arbeitet effektiv bei anspruchsvollem Wetter und Beleuchtung und unterscheidet echte Bedrohungen von Fehlalarmen für sicherere Straßen. Es ist modular, zuverlässig und kostengünstig und liefert Redundanz und vielfältige Daten, was für die Sicherheit und Autonomie von Automobilen von entscheidender Bedeutung ist.

- November 2022:Infineon Technologies AG war Pionier der Einführung des ersten 77-GHz-Radarchips der Welt, der auf der SIGE-Technologie basierte. Infineon enthüllte den Rasic Ctrx8181-Transceiver und repräsentiert das erste Produkt in einer Reihe der hochmodernen 76 bis 81 GHz-Radar-MMICs, die auf der 28-NM-Technologie gebaut wurden. Das verbesserte Signal-Rausch-Verhältnis und die Linearität dieses Transceivers erhöhen die Leistung und Haltbarkeit auf Systemebene signifikant. Darüber hinaus bietet der benutzerfreundliche Radartransceiver eine skalierbare Plattform für verschiedene Sensoren, einschließlich Eck-, Front- und Kurzstreckenfunktionen und bietet gleichzeitig Anpassungsfähigkeit für aufkommende, softwaredefinierte Fahrzeugarchitekturen. Dieser Durchbruch erleichtert den Einsatz von 77 -GHz -Automobilradaranwendungen und minimiert gleichzeitig die Entwicklungskosten.

- Dezember 2022: ZF kündigte an, dass die SAIC Motor Corporation die Bildgebungs-Radar-Technologie für ihre R-Serie-Fahrzeuge in China einführen würde. Diese Technologie bietet eine hohe Auflösung in vier Dimensionen: Bereich, Geschwindigkeit, Azimut (horizontal) und Höhe (vertikal). Durch das Hinzufügen von Erhöhungen wird verbesserte 3D-Bilder von Verkehrsbedingungen erstellt, die mit Geschwindigkeitsinformationen angereichert sind, was zu einem "ultra-dichten, digital verstärkten Umgebungsmodell" führt.

- Januar 2023:NXPHalbleiterhat seine SAF85XX-Single-Chip-Automobil-Radar-Socs veröffentlicht, die ersten 28-nm-RF-CMOS-Geräte der Branche für sicherheitskritische ADAS-Anwendungen wie Erkennung von Blindflecken und automatische Notbremsung.

Berichterstattung

Der Marktbericht enthält eine detaillierte Analyse und konzentriert sich auf wichtige Aspekte wie führende Unternehmen, Fahrzeugtypen und Produkttypen. Außerdem bietet der Bericht Einblicke in die Markttrends und hebt wichtige Entwicklungen der Branche hervor. Zusätzlich zu den oben genannten Faktoren umfasst der Bericht mehrere Faktoren, die zum Wachstum des Marktes in den letzten Jahren beigetragen haben.

An Infographic Representation of Kfz -Radarmarkt

Um Informationen zu verschiedenen Segmenten zu erhalten, Teilen Sie uns Ihre Anfragen mit

Rahmen und Segmentierung melden

|

ATTRIBUT |

Details |

|

Studienzeitraum |

2019-2032 |

|

Basisjahr |

2024 |

|

Geschätztes Jahr |

2025 |

|

Prognosezeitraum |

2025-2032 |

|

Historische Periode |

2019-2023 |

|

Wachstumsrate |

CAGR von 10,5% von 2025 bis 2032 |

|

Einheit |

Wert (USD Milliarden) und Volumen (tausend Einheiten) |

|

Segmentierung |

Nach Reichweite

|

|

Durch Anwendung

|

|

|

Durch Frequenz

|

|

|

Durch Geographie

|

Häufig gestellte Fragen

Eine Studie von Fortune Business Insights zeigt, dass die Marktgröße im Jahr 2024 5,11 Mrd. USD betrug.

Der Markt wird voraussichtlich im Prognosezeitraum (2025-2032) mit einem CAGR von 10,5% wachsen.

Das Anwendungssegment wird voraussichtlich während des Prognosezeitraums das führende Segment auf dem globalen Markt sein.

Bosch GmbH, Continental AG und Denso Corporation sind die globalen Marktteilnehmer.

Der asiatisch -pazifische Raum wird voraussichtlich den höchsten globalen Marktanteil haben.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

Verwandte Berichte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf

View Full Infographic

View Full Infographic