Taille, part et analyse de l’industrie du marché de la télématique d’assurance, par composant (matériel et logiciel), par type d’utilisation (Pay-As-You-Drive (PAYD), Pay-How-You-Drive (PHYD) et Manage-How-You-Drive (MHYD)), par déploiement (sur site et cloud), par type de véhicule (voitures particulières et véhicules commerciaux) et prévisions régionales, 2026-2034

APERÇUS CLÉS DU MARCHÉ

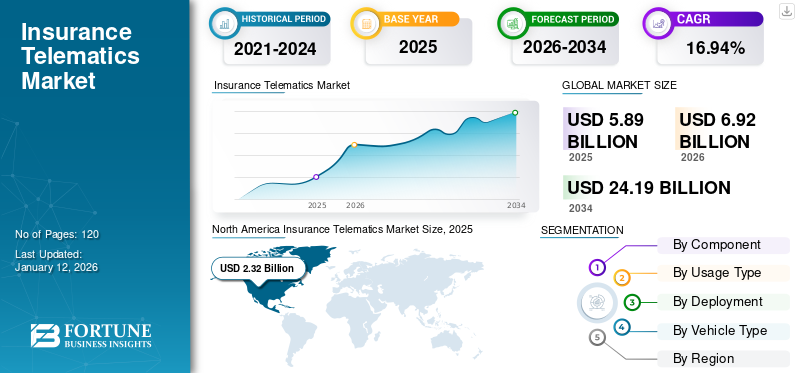

La taille du marché mondial de la télématique d’assurance était évaluée à USD5,89milliards de dollars en 2025. Le marché devrait passer de USD6,92milliards en 2026 en USD24h19milliards d’ici 2034, affichant un TCAC de16.94% au cours de la période de prévision. L'Amérique du Nord dominait le marché mondial avec une part de 39,34 % en 2025.

Le système télématique d’assurance consiste en l’installation d’un dispositif ou d’une application télématique dans le véhicule. Ce système est utilisé dans le secteur des assurances pour collecter et analyser des données liées à l'utilisation des véhicules, au comportement du conducteur et aux habitudes de conduite. Cela inclut l'utilisation de blackbox,télécommunication, et les technologies GPS pour collecter des données en temps réel sur les véhicules. Ces données sont utilisées par les sociétés de télématique d'assurance pour évaluer les risques, déterminer les primes et proposer des polices d'assurance personnalisées aux clients. De plus, sur la base de données télématiques, les compagnies d'assurance proposent des polices d'assurance basées sur l'utilisation (UBI) qui aident le propriétaire du véhicule à réduire les primes et les incitations en fonction de ses compétences de conduite. Ce facteur joue un rôle important dans la croissance du marché au cours de la période de prévision. Dans le cadre de notre travail, nous avons inclus des solutions proposées par des entreprises telles que TomTom International BV, MiX Telematics, Telematics Technologies, Trimble Inc., Agero, Inc., Sierra Wireless et d'autres.

Télécharger un échantillon gratuit pour en savoir plus sur ce rapport.

La pandémie de COVID-19 a stimulé l’adoption de solutions numériques dans divers secteurs, dont celui de l’assurance. En raison des restrictions liées au COVID-19, de nombreuses personnes travaillaient à domicile, ce qui faisait que de nombreuses personnes conduisaient moins. Cela a accru la demande de polices d'assurance basées sur l'utilisation, qui utilisent des données télématiques pour ajuster les primes en fonction des habitudes de conduite. Cela a créé une opportunité lucrative pour les assureurs d’offrir des options personnalisées et flexibles à leurs clients pendant la pandémie.

IMPACT DE L’IA GÉNÉRATIVE

La demande croissante de produits d’assurance personnalisés et de prévention de la fraude devrait stimuler la croissance du marché

IA générativela technologie joue un rôle clé pour aider les assureurs à développer des produits télématiques d’assurance plus personnalisés, adaptés aux préférences et aux besoins de chaque assuré. Les algorithmes d'IA générative analysent les données télématiques et d'autres informations pertinentes pour générer des polices d'assurance personnalisées qui proposent des tarifs basés sur des profils de risque, des couvertures et des modèles d'utilisation spécifiques. En outre, il aide les compagnies d'assurance à détecter et à prévenir la fraude à l'assurance en analysant les données télématiques à la recherche de modèles suspects. En outre, il crée des scores de risque et des modèles prédictifs pour identifier les réclamations potentiellement frauduleuses et alerter les assureurs afin qu'ils enquêtent plus en profondeur et réduisent les pertes.

Tendances du marché de la télématique d’assurance

L’adoption croissante de l’assurance basée sur l’utilisation (UBI) favorise la croissance du marché

Il existe une tendance croissante à l’adoption de politiques d’assurance basées sur l’utilisation (UBI) dans les pays développés. Cette méthode utilise des données télématiques pour calculer les primes en fonction des compétences réelles de conduite. Les assureurs proposent de plus en plus de polices UBI pour offrir des options de couverture plus personnalisées, réduire les risques d'accident et promouvoir des habitudes de conduite sûres auprès des assurés. En outre, la technologie télématique des assurances est largement intégrée àvoiture connectéeécosystèmes, permettant aux assureurs d’accéder aux données des véhicules directement à partir des systèmes embarqués. Cette intégration permet aux assureurs de fournir des services à valeur ajoutée tels que l'assistance d'urgence, le suivi des véhicules et les diagnostics à distance pour améliorer l'expérience client. Ainsi, ces facteurs jouent un rôle important pour accroître l’adoption de systèmes télématiques d’assurance dans les voitures connectées, ce qui alimente la croissance du marché.

Facteurs de croissance du marché de la télématique d’assurance

La sensibilisation croissante à la sécurité routière et aux préoccupations environnementales alimente la croissance du marché

La prise de conscience croissante des problèmes de sécurité routière et des préoccupations environnementales augmente considérablement à travers le monde, ce qui stimule la demande de solutions favorisant des pratiques de conduite plus sûres et réduisant les émissions de gaz nocifs, tels que le dioxyde de carbone, le monoxyde de carbone, l'oxyde d'azote et d'autres gaz polluants atmosphériques. L'adoption d'un système télématique d'assurance peut aider à relever ces défis en encourageant un comportement de conduite sûr, des habitudes de conduite respectueuses de l'environnement et en réduisant les accidents. En outre, les mandats et initiatives réglementaires tels que la mise en œuvre de dispositifs d'enregistrement électronique (ELD) dans les véhicules commerciaux stimulent l'adoption du système télématique d'assurance dans le secteur automobile. Les assureurs utilisent ces exigences réglementaires pour améliorer l'évaluation des risques et étendre leur présence sur le marché. Par exemple,

- En septembre 2023 : OCTO Telematics a lancé la Digital Driver Solution disponible via une application spécialement conçue pour les conducteurs. Cette application encourage les conducteurs à conduire sans risque sans les distraire pendant la conduite du véhicule.

FACTEURS DE RETENUE

Les problèmes de confidentialité et les risques liés à la sécurité des données peuvent entraver la croissance du marché

La collecte et l’utilisation de données télématiques soulèvent des préoccupations en matière de confidentialité chez les consommateurs. De nombreux pays, dont l'Allemagne, s'opposent à la collecte de données télématiques sans le consentement du conducteur. Car les données telles que les informations de localisation et le comportement de conduite peuvent être utilisées à mauvais escient par l'assureur. De plus, les données télématiques sont sujettes à des accès non autorisés, au piratage et à des failles de sécurité, ce qui pourrait entraîner des risques pour les assurés et les assureurs. Les assureurs doivent mettre en œuvre des mesures robustes de sécurité des données et des contrôles d’accès pour protéger les informations critiques et garantir le respect des réglementations en matière de protection des données. Ces facteurs devraient entraver la croissance du marché de la télématique d’assurance.

Analyse de la segmentation du marché de la télématique d’assurance

Par analyse de composants

Le besoin croissant de collecte de données et d’évaluation des risques stimule la demande de matériel télématique

En fonction des composants, le marché est divisé en matériel et logiciels.

Le matériel a conquis une part de marché plus importante, soit 51,43 % en 2026, car il collecte des données en temps réel sur l'utilisation des véhicules, le comportement de conduite et l'emplacement. Ces données collectées aident les assureurs à obtenir des informations précieuses, telles que les habitudes de conduite, à évaluer les risques avec précision et à proposer des produits d'assurance personnalisés basés sur les compétences de conduite individuelles.

Les logiciels devraient croître au TCAC le plus élevé au cours de la période de prévision, car les logiciels télématiques permettent aux assurés d'accéder à leur comportement de conduite et à des recommandations personnalisées pour améliorer l'expérience client. L'utilisation d'applications mobiles, de tableaux de bord interactifs et d'interfaces conviviales aident les assurés à recevoir des commentaires et à suivre leurs performances de conduite. Cela améliore la fidélité et la satisfaction des clients, ce qui conduit à des relations à long terme.

Par analyse du type d'utilisation

Pay-How-You-Drive (PHYD) occupe une position dominante en raison de son adoption croissante parmi les véhicules utilitaires

En fonction du type d'utilisation, le marché est classé en Pay-As-You-Drive (PAYD), Pay-How-You-Drive (PHYD) et Manage-How-You-Drive (MHYD).

Pay-How-You-Drive (PHYD) a conquis une part de marché maximale de 38,91 % en 2026, car la prime d'assurance automobile est facturée en fonction des compétences de conduite, telles que l'accélération, le freinage, la vitesse et les virages. Il est utile aux assureurs qui conduisent quotidiennement leur véhicule ou aux chauffeurs de camion en maintenant une vitesse constante, évitant ainsi les freinages instantanés. Ainsi, la prime pour ce propriétaire de véhicule serait calculée en fonction de ses compétences de conduite, ce qui alimente la croissance du marché.

Le paiement au fur et à mesure (PAYD) devrait croître à un TCAC le plus élevé au cours de la période de prévision, car l'assurance PAYD décide des primes en fonction du kilométrage et du comportement de conduite, plutôt que de facteurs traditionnels, tels que l'emplacement et l'âge. Cette approche aide les assureurs à proposer une tarification plus personnalisée aux assurés. En surveillant des facteurs tels que l'accélération, la vitesse, le kilométrage et le freinage, PAYD incite les conducteurs à adopter des pratiques de conduite plus sûres.

Pour savoir comment notre rapport peut optimiser votre entreprise, Parler à un analyste

Par analyse de déploiement

Demande croissante de télématiques basées sur le cloud, rentables et abordables Croissance du marché des carburants

En fonction du déploiement, le marché est divisé en sur site et dans le cloud.

Le segment du cloud a capturé la part de marché la plus élevée de 35,43 % en 2026 et devrait croître au TCAC le plus élevé. Il élimine le besoin d'une maintenance coûteuse de l'infrastructure, d'investissements matériels et de mises à jour logicielles, car le système est géré et hébergé par un fournisseur de services cloud tiers. Cela réduit l’investissement initial en capital et les coûts opérationnels continus de l’assurance, et rend le système abordable et rentable.

D’un autre côté, le système télématique sur site nécessite des investissements importants en infrastructure, matériel, logiciels et ressources informatiques. En outre, leur évolutivité est limitée par rapport aux solutions basées sur le cloud.

Analyse par type de véhicule

L’accent croissant mis sur la personnalisation et la réduction des coûts propulse la croissance du marché

En fonction du type de véhicule, le marché est classé envoitures particulièreset les véhicules utilitaires.

Les voitures particulières ont conquis la part de marché la plus élevée, soit 52,08 %, en 2026, car de nombreuses compagnies d'assurance proposent des polices d'assurance basées sur l'utilisation avec des dispositifs télématiques, qui sont utilisés pour surveiller le comportement de conduite. Ces politiques offrent des réductions aux conducteurs ayant des compétences de conduite sûres et permettent d'économiser sur le coût des primes. En outre, les données télématiques permettent aux assureurs d’évaluer le risque avec précision en fonction du comportement de conduite, ce qui leur permet de proposer des polices d’assurance personnalisées en fonction des besoins du conducteur.

Les véhicules commerciaux devraient croître au TCAC le plus élevé, car les appareils télématiques fournissent des données précieuses sur les opérations de la flotte, notamment la consommation de carburant, l'emplacement du véhicule, les calendriers d'entretien et les diagnostics du moteur. Ces informations sont utilisées par les gestionnaires de flotte pour améliorer l'efficacité énergétique, optimiser les itinéraires et planifier la maintenance, ce qui conduit à une rentabilité et une productivité accrue.

APERÇU RÉGIONAL

Par région, le marché a été analysé dans cinq grandes régions, à savoir l’Amérique du Nord, l’Europe, l’Asie-Pacifique, le Moyen-Orient et l’Afrique et l’Amérique du Sud.

North America Insurance Telematics Market Size, 2025 (USD Billion)

Pour obtenir plus d'informations sur l'analyse régionale de ce marché, Télécharger un échantillon gratuit

Amérique du Nord

L'Amérique du Nord a dominé le marché avec une valorisation en USD2.32milliards en 2025 et USD2,69milliards en 2026.La sensibilisation aux programmes UBI et aux avantages de l'assurance télématique gagne en popularité auprès des consommateurs de la région.Véhicules utilitairesreprésentent une part massive du marché automobile de la région. Les assureurs ciblent principalement le secteur automobile avec des services d'assurance télématiques conçus pour répondre aux besoins des exploitants de flottes, tels que la réduction des coûts, la gestion de flotte, la gestion des risques et la conformité réglementaire. Le marché américain devrait atteindre 1,91 milliard de dollars d’ici 2026.

- Selon une enquête de l'Insurance Research Council, environ 45 % des conducteurs américains ont déclaré que leurs performances de conduite se sont améliorées après s'être inscrits à un programme télématique proposé par leur assureur.

En outre, la région dispose d’un marché de la télématique d’assurance relativement mature avec un niveau élevé de concurrence entre les acteurs du marché.

Asie-Pacifique

L’Asie-Pacifique devrait croître au TCAC le plus élevé au cours de la période de prévision. La région a connu une croissance notable du marché automobile, avec un nombre croissant de véhicules sur les routes. Cette augmentation du nombre de propriétaires de véhicules a créé des opportunités pour les compagnies d'assurance de fournir des produits télématiques à une clientèle massive. En outre, l’urbanisation rapide dans de nombreux pays de la région Asie-Pacifique a entraîné une augmentation des embouteillages. L'adoption d'appareils télématiques peut jouer un rôle clé pour aider les assureurs à évaluer les risques et à surveiller le comportement des conducteurs, ce qui entraîne une réduction des accidents et des réclamations d'assurance. Le marché japonais devrait atteindre 0,36 milliard USD d'ici 2026, le marché chinois devrait atteindre 0,47 milliard USD d'ici 2026 et le marché indien devrait atteindre 0,19 milliard USD d'ici 2026. Par exemple,

- En 2022, l'Autorité indienne de réglementation et de développement des assurances (IRDAI) a autorisé les polices d'assurance automobile basées sur l'utilisation en Inde. Cette fonctionnalité permet aux clients de choisir entre une couverture d'assurance payante au fur et à mesure de leur conduite et une couverture d'assurance payante selon leurs besoins.

Europe

L’Europe devrait connaître une croissance à un TCAC important dans les années à venir. De nombreuses villes européennes sont confrontées à des embouteillages qui stimulent la demande de solutions d'assurance basées sur la télématique. Ces solutions sont capables de surveiller le comportement des conducteurs et de contribuer à réduire les accidents dans les zones urbaines. La région a été témoin d’initiatives réglementaires qui encouragent l’adoption de solutions d’assurance basées sur la télématique. Le marché britannique devrait atteindre 0,37 milliard USD d'ici 2026, et le marché allemand devrait atteindre 0,36 milliard USD d'ici 2026. Par exemple,

- Le Règlement général sur la protection des données (RGPD) de l’Union européenne (UE) a établi des lignes directrices pour la collecte et l’utilisation des données personnelles, fournissant un cadre permettant aux assureurs de mettre en œuvre des solutions télématiques tout en garantissant la confidentialité et la protection des données.

Moyen-Orient, Afrique et Amérique du Sud

Le reste du monde, qui comprend le Moyen-Orient, l’Afrique et l’Amérique du Sud, devrait connaître une croissance importante dans le secteur de la télématique d’assurance au cours de la période de prévision. Le marché de l’assurance télématique étant diversifié, il existe différents niveaux de préférences des consommateurs, de réglementation et de maturité selon les pays et les régions. Les assureurs peuvent avoir besoin d’adapter leurs offres d’assurance télématiques aux besoins et préférences spécifiques des consommateurs de chaque marché.

Liste des entreprises clés du marché de la télématique d’assurance

Le marché clé se concentre sur les stratégies de partenariat et d'acquisition pour étendre leurs services d'analyse

Les principaux acteurs de la télématique d'assurance se sont développés grâce à leur présence géographique en proposant des services personnalisés pour divers secteurs. Les principaux acteurs du marché se concentrent sur les fusions et acquisitions, les acteurs du marché régional conservant leurs positions dominantes dans diverses régions. En outre, ils lancent également de nouvelles solutions et des investissements constants dans les activités de R&D pour l'innovation de produits. Par conséquent, les grandes entreprises mettent en œuvre des initiatives stratégiques pour survivre face à la concurrence sur le marché.

LISTE DES ENTREPRISES CLÉS PROFILÉES :

- TomTom International BV (Pays-Bas)

- MiX Telematics (États-Unis)

- Technologies télématiques (Pologne)

- Trimble Inc. (États-Unis)

- Agéro, Inc.(NOUS.)

- Sécurité des camions Sdn. Bhd.(Malaisie)

- Verizon (États-Unis)

- Octo Group S.p.A.(Italie)

- Sierra Wireless (Canada)

- Masternaut Limited (Royaume-Uni)

DÉVELOPPEMENTS CLÉS DE L’INDUSTRIE :

- Mai 2023 :OCTO s'est engagé dans un partenariat avec Jooycar pour transformer l'assurance automobile en Amérique latine. Ce partenariat aidera l'entreprise à renforcer son activité et à améliorer l'expérience de conduite en fournissant ses solutions avancées et son analyse des données des véhicules en Amérique latine.

- Mars 2023 :Trimble Inc. a lancé son portefeuille de télématiques de mobilité pour la gestion de flotte. Ce sont les mesures de temps de séjour de l’industrie qui aident les flottes à prendre de meilleures décisions et à utiliser efficacement leurs actifs.

- Mars 2023 : OCTO a annoncé son intention d'étendre ses activités en ouvrant de nouveaux bureaux à Singapour, dans le cadre de sa stratégie de croissance en Asie-Pacifique. Ces bureaux fourniront un soutien commercial supplémentaire à leurs clients actuels et nouveaux.

- Juillet 2022 :Edelweiss General Insurance a lancé le premier produit d’assurance automobile à la demande en Inde, appelé Switch. Il s’agit d’un produit complet qui couvre la politique automobile basée sur la télématique mobile dans le cadre de l’initiative Sandbox de l’IRDAI.

- Septembre 2022 :MiX Telematics a finalisé l'acquisition de l'activité Field Service Management de Trimble en Amérique du Nord pour un montant de 7,8 millions de dollars.

COUVERTURE DU RAPPORT

Le rapport fournit une analyse détaillée du marché et se concentre sur les aspects clés tels que les principales entreprises, les types de produits/services et les principales applications du produit. En outre, le rapport offre un aperçu des tendances du marché et met en évidence les principaux développements du secteur. En plus des facteurs ci-dessus, le rapport englobe plusieurs facteurs qui ont contribué à la croissance du marché au cours des dernières années.

Demande de personnalisation pour acquérir une connaissance approfondie du marché.

Portée et segmentation du rapport

|

ATTRIBUT |

DÉTAILS |

|

Période d'études |

2021-2034 |

|

Année de référence |

2025 |

|

Année estimée |

2026 |

|

Période de prévision |

2026-2034 |

|

Période historique |

2021-2024 |

|

Taux de croissance |

TCAC de 16,94 % de 2026 à 2034 |

|

Unité |

Valeur (en milliards USD) |

|

Segmentation |

Par composant

Par type d'utilisation

Par déploiement

Par type de véhicule

Par région

|

Questions fréquentes

Le marché devrait atteindre 24,19 milliards de dollars d'ici 2034.

En 2025, le marché était évalué à 5,89 milliards de dollars.

Le marché devrait croître à un TCAC de 16,94 % au cours de la période de prévision.

Par type de véhicule, le segment des voitures particulières a dominé le marché en 2025.

La sensibilisation croissante à la sécurité routière et aux préoccupations environnementales alimente la croissance du marché.

TomTom International BV, MiX Telematics, Telematics Technologies, Trimble Inc., Agero, Inc. et Sierra Wireless sont les principaux acteurs du marché.

L’Amérique du Nord dominait le marché mondial avec une part de 39,76 % en 2024.

Par type d'utilisation, Pay-As-You-Drive (PAYD) devrait croître avec un TCAC le plus élevé au cours de la période de prévision.

Contactez nos experts Parlez à un expert

Rapports associés