生物制药 CMO 市场规模、份额和行业分析,按服务(制造{上游加工和下游加工}、灌装和成品操作、分析和质量控制研究以及包装)、按来源(哺乳动物和非哺乳动物)、副产品(生物制剂和生物仿制药)以及区域预测,2026-2034 年

主要市场见解

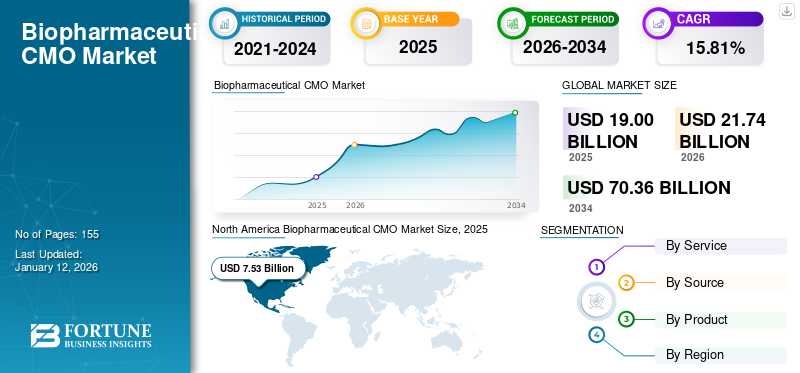

2025年全球生物制药CMO市场规模为190亿美元,预计2026年市场规模将达到217.4亿美元70.36到 2034 年,预计将达到 10 亿美元,预测期内复合年增长率为 15.81%。北美在生物制药CMO市场占据主导地位,2025年市场份额为39.70%。

生物制药 CMO 市场表现出强劲增长,预计在不久的将来将继续呈上升趋势。 Lonza、WuXi Biologics、Samsung Biologics 和 Catalent Inc. 是市场上的一些主要参与者。

生物制药合同制造组织 (CMO) 是为制药和生物技术公司提供制造服务的专业实体。这些服务包括药物开发、制造、分析测试和包装。生物制药行业的制造外包始于2000年代初,但近年来由于生物制剂和生物仿制药的兴起,对外包服务的需求有所增加。这种趋势允许生物制药公司强调研究和营销等核心活动,同时将制造和开发等非临床活动外包给专业的生物制药 CMO。此外,技术进步和监管压力加速了生物制药 CMO 的增长。

对生物制剂的需求不断增加,这些合同服务提供的成本和时间节省优势,以及合同制造组织和生物制药公司之间不断加强的合作伙伴关系,是预测期内显着推动市场增长的一些因素。

- 例如,2024 年 11 月,FUJIFILM Diosynth Biotechnologies 与 TG Therapeutics, Inc. 签署了生产和供应 BRIUMVI (ublitiximab-xiiy) 的制造协议。

全球生物制药 CMO 市场概况和亮点

市场规模及预测:

- 2025年市场规模:190亿美元

- 2026年市场规模:217.4亿美元

- 2034年预测市场规模:703.6亿美元

- 复合年增长率:2026-2034 年 15.81%

市场份额:

- 地区:到 2025 年,北美以 39.70% 的份额占据市场主导地位。这是由于 CMO 提供的制造设施数量增多以及知名市场参与者不断采取措施扩大其在该地区的制造能力所致。

- 按服务划分:制造服务领域在 2025 年占据最大的市场份额。该领域的主导地位归因于越来越多的合同制造项目被授予 CMO,以及多家公司建立新的制造工厂以提高生产效率。

主要国家亮点:

- 日本:作为亚太地区增长最快的主要国家,西方国家离岸外包服务的增长趋势推动了日本的增长。该国先进的生物制药研究和制造能力使其成为合同服务的有吸引力的目的地。

- 美国:市场增长受到大量生物制药产品批准的支持,其中包括 2023 年批准的 18 种生物制剂。该国也是战略合作伙伴关系的中心,主要 CMO 大力投资扩大其制造能力,例如富士胶片对其德克萨斯州工厂投资 16 亿美元。

- 中国:生物制药公司将其合同制造需求外包到该地区的趋势日益明显,推动了市场的发展。研究表明,约 50% 的公司正在考虑在中国满足其生物制药合同制造需求。

- 欧洲:该市场拥有重要的生物制药产能,占全球 CMO 产能的 37.0%。主要参与者也在扩建其设施,例如 Lonza 在瑞士的新灌装线和 Siegfried Holding AG 在苏黎世的新实验室,以满足不断增长的需求。

市场动态

市场驱动因素

对生物制剂和生物仿制药的需求不断增长,推动市场增长

近年来,生物制剂和生物仿制药市场呈指数级增长。造成这种增长的关键因素是从传统小分子药物向大分子生物制药的不断转变。获得批准的生物制药产品数量大幅增加,以及公司开发管线中大量生物制品,强烈推动了对这些外包服务的需求。

- 例如,根据美国FDA 2024年1月公布的数据,2023年监管机构批准的新药产品数量为55个,其中生物制品18个。

生物制药开发的激增使得合同开发和制造组织 (CDMO) 变得更加重要。这可以归因于一些生物制药和制药公司缺乏内部生产这些产品所需的足够能力和能力。所有上述因素的综合作用预计将推动全球生物制药 CMO 市场的增长。

其他司机

外包以降低运营成本并获得先进设备

生物制药的开发和制造过程是一个昂贵且耗时的过程。因此,一些中小型生物制药公司面临财务压力,特别是在购买和运营用于大规模生产其生物制药产品的昂贵设备方面。为了克服这一挑战,运营公司将其制造业务外包给配备先进设施、设备和劳动力的生物制药 CMO,以提高其商业模式中大规模生产的效率。

个性化医疗和靶向治疗的增长

靶向治疗和个性化药物是创新的新兴学科,旨在治疗和预防各种危及生命的疾病。肿瘤学是增长最快的领域之一,个性化医疗和靶向治疗的研究越来越多。这种强劲的增长前景补充了合同制造服务的需求。

市场限制

高昂的运营和基础设施成本阻碍了市场增长

建立制造设施需要大量的前期投资,这限制了市场的增长。使用不锈钢生产设施大规模生产生物制药会导致更高的制造成本,进而使最终产品难以为普通患者群体所承受。此外,扩大生物制造规模所需的额外设备是限制市场增长的关键因素。

此外,对于小规模合同制造服务提供商来说,通过添加新的、技术先进的设备来扩大生物生产能力也是一个成本高昂的过程。用于开发生物制药的微生物发酵和哺乳动物表达系统的生产是另一个成本高昂的过程。

其他限制

严格的监管要求

生物制药产品的制造在世界各地都受到良好监管。美国 FDA、EMA 等监管机构为生物制药产品的生产提供了全面的指导。所有生产设施都必须遵守这些机构执行的现行良好生产规范 (cGMP) 法规。

供应链漏洞

与原材料供应相关的挑战导致限制市场增长。供应中断和原材料短缺影响生物制剂和生物仿制药的及时生产,导致制造过程延迟并影响收入。

市场机会

采用一次性生物加工技术提供利润丰厚的增长机会

近年来,各种尺寸的一次性生物反应器(SUB)彻底改变了生物制药制造。这些生物反应器的引入颠覆了临床前和临床传统不锈钢制造网络,因为它们提供了模块化、灵活性和其他一些优势。 一次性生物反应器和单用户混合器等一次性设备具有缩短停机时间和周转时间、降低交叉污染风险、消除验证问题等优点。

- 2021 年 4 月,Kemwell Biopharma 宣布计划安装 3 个一次性生物反应器 (SUB),以进一步扩大其现有产能。

其他机会

扩大新兴市场的制造能力:

随着对生物制药合同制造服务的需求不断增加,行业参与者正致力于扩大其在未开发市场的市场份额。

- 例如,2020 年 11 月,AGC Biologics 宣布计划扩大其哥本哈根工厂的产能。

市场挑战

熟练劳动力短缺可能会给市场增长带来重大挑战

尽管生物制药合同制造服务的需求正在迅速增长,但熟练劳动力的短缺给运营商带来了挑战。这主要是由于人口变化和对专业技能的需求增加。这反过来又影响制造工作流程,导致生产延迟。

- 例如,根据生物技术UG 2023年9月发表的一篇文章,仅在生物制药领域,劳动力短缺率就达到8%左右,人才短缺严重。

生物制药 CMO 市场趋势

采用连续制造被认为是一个重要的市场趋势

连续制造包括在单一位置端到端地制造产品,没有停留时间。连续制造的一些优点包括更高的生产率、成本效益、增强的过程控制和理解、更快的过程开发和放大等等。

除此之外,过程分析技术 (PAT) 等先进技术的集成可以更快地识别和解决问题,从而节省总体制造成本。

其他趋势

战略合作数量增加

合同制造商和生物制药开发商之间的合作伙伴关系正在迅速发展,并且不仅限于制造业。近年来,越来越多的生物制药公司开始共同投资生物制药合同生产业务。这可以利用较低的资本成本,进而帮助 CMO 实现有效的制造流程。一些生物制药公司现在正在与 CMO 合作以提高产量。

重视数字化

制造过程中的数字化和自动化可以通过优化瓶颈预测、生产工作流程并确保一致的产品质量来提高工作流程效率。

- 2022 年,三星生物制品公司实施了一个完全集成的生物制造平台,使用先进的人工智能工具进行流程优化。

下载免费样品 了解更多关于本报告的信息。

COVID-19 的影响

由于对 COVID-19 疫苗合同制造服务的需求突然增加,COVID-19 大流行对市场产生了积极影响。多家疫苗开发商与 CMO 签订了生产 COVID-19 疫苗的制造合同疫苗和临床候选人。因此,由于全球范围内对已批准的 COVID-19 疫苗的需求增加,2021 年和 2022 年的市场增长高于大流行前的年份。

然而,在 2023 年和 2024 年,由于对 COVID-19 相关产品的需求减少以及合同终止,市场增长放缓疫苗制造业。

细分分析

按服务

制造设施的扩张加上对这些服务的高需求支撑了制造领域的主导地位

根据服务,市场分为制造、灌装和加工操作、分析和质量控制研究以及包装。 2024 年,制造服务领域占据市场主导地位,2026 年份额最高,达到 45.53%。预计该领域将在整个研究期间保持主导地位。这种主导地位可归因于全球范围内越来越多的合同制造项目被授予 CMO,旨在提高生产效率。此外,多家公司正在世界各地建立制造工厂。

- 例如,2023 年 10 月,三星生物制品公司与 Kurma Partners 合作,为 Kurma Partners 的投资组合公司开发和生产生物制品。

- 同样,2024 年 11 月,Siegfried Holding AG 在苏黎世开设了一个新实验室。该实验室旨在加强病毒载体工艺开发和制造领域。

制造环节又分为下游加工和上游加工。在预测期内,下游加工领域预计将保持最大的市场份额。产品的下游加工需要先进的技术设备,增加了生产成本。因此,规模较小的生物制药公司倾向于将产品制造外包给 CMO。

- 例如,2021 年 1 月,Fujifilm Diosynth Biotechnologies 投资 16 亿美元扩大丹麦和德克萨斯州工厂的生产规模。

预计灌装和包装业务部门在预测期内将出现显着的复合年增长率。由于监管审批和生物产品推出的增加,对灌装和精加工服务的需求不断增长,推动了细分市场的增长。

- 例如,2023 年 10 月,Lonza 推出了新的灌装线,用于抗体药物偶联物的商业供应。他们现场的新 cGMP 灌装线将能够处理和灌装商业供应的生物共轭物。

了解我们的报告如何帮助优化您的业务, 与分析师交流

按来源

哺乳动物表达系统的广泛采用增强了该领域的主导地位

根据来源,市场分为哺乳动物和非哺乳动物。 2026年,哺乳动物细分市场占据领先地位,份额为71.16%。促成这种主导地位的因素包括基于哺乳动物细胞培养物的批准产品数量不断增加,以及哺乳动物表达系统在生物制药药物开发中的大量使用。

- 例如,根据 BioProcess International 于 2022 年 8 月发表的一篇文章,截至 2022 年 6 月,商业化生物制药产品总量的 68% 来自哺乳动物。

另一方面,预计非哺乳动物细分市场在预测期内也将出现大幅增长。大多数非抗体生物制药产品是使用微生物表达系统制造的,这进一步促进了细分市场的增长。

按产品分类

生物制品领域批准产品数量的增加推动了该领域的扩张

根据产品,市场分为生物制剂和生物仿制药。到2026年,生物制剂领域占据全球最大的生物制药CMO市场份额,达到93.18%。不断增长的生物制剂产品线和监管机构批准的产品数量不断增加,是该领域增长的主要推动力。随着正在开发的产品数量迅速增加,对合同制造服务的需求也在迅速增加。 CMO 提供专业知识、先进技术等优势,进一步促进其采用。

- 例如,2024年,美国FDA批准了18个生物实体,并且这个数字还在不断增加。

- 同样,根据 NCBI 2022 年 12 月公布的数据,2021 年生物制剂占全球生物制药销售额的 90% 以上。

这生物仿制药预计该细分市场在不久的将来将以显着的速度增长。生物仿制药在过去几年中取得了显着的成功,特别是在低收入和中等收入国家,因为与生物制剂相比,其价格实惠。

- 截至 2024 年中期,美国 FDA 批准了 53 种生物仿制药,其中 42 种现已上市。

生物制药CMO市场区域展望

按地区划分,市场分为北美、亚太地区、欧洲、拉丁美洲、中东和非洲。

北美

North America Biopharmaceutical CMO Market Size, 2025 (USD Billion)

获取本市场区域分析的更多信息, 下载免费样品

北美地区以 2025 年 75.3 亿美元的估值和 2026 年 86.3 亿美元的估值主导市场。该地区的主导地位可归因于该地区 CMO 提供的制造设施数量较多以及知名市场参与者不断采取措施扩大其制造能力等因素。由于创新制造技术的广泛采用以及主要运营商的产能大幅扩张,美国在北美地区贡献了最高的收入份额。预计到2026年美国市场将达到79.1亿美元。

例如,2022 年 11 月,FUJIFILM Diosynth Biotechnologies 和北卡罗来纳州立大学 (NC State) 扩大了合作,以寻求生物制药领域未来的创新机会。

欧洲

预计欧洲在不久的将来将出现显着的增长。在欧洲,生物制药 CMO 的产能明显高于美国。除此之外,运营商在该地区扩大制造能力的广泛努力也促进了其增长。到2026年,英国市场预计将达到15.1亿美元,而德国市场预计到2026年将达到17.5亿美元。

- 例如,2019年2月,根据BioProcess International的数据,欧洲占全球CMO产能的37.0%,北美占35.0%。

亚太地区

亚太地区的生物制药 CMO 市场有望在未来几年实现最快的增长。美国离岸外包服务的增长趋势导致生物制药公司转向该地区来满足其合同制造需求。日本市场预计到2026年将达到6.2亿美元,中国市场预计到2026年将达到12.2亿美元,印度市场预计到2026年将达到7.5亿美元。

- 例如,Contract Pharma 于 2024 年 9 月进行并发布的一项研究显示,约 50% 的受访者将中国视为其生物制药产品的合同制造目的地。

拉丁美洲、中东和非洲

由于生物制药 CMO 的曝光度相对较低,拉丁美洲和中东 &

2024 年,非洲地区的市场份额很小。然而,随着医疗保健基础设施的改善,预计这些地区的市场在未来几年将出现显着增长。

竞争格局

主要市场参与者

龙沙凭借强大的全球分销网络占据主导地位

生物制药 CMO 市场的竞争格局高度分散,存在多家成熟和新兴参与者。 2024年,龙沙在全球市场占据领先地位,落后于三星生物制品、药明生物和康泰伦特公司。

由于其强大的全球分销网络以及对与领先生物制药公司合作的高度重视,龙沙在 2024 年占据了最高的市场份额。此外,该公司正集中精力投资扩大产能和采用新技术。

- 例如,2024年4月,Lonza与Acumen Pharmaceuticals, Inc.合作生产Sabirnetug(ACU193),这是第一个用于治疗阿尔茨海默病的单克隆抗体。

该市场的其他主要参与者包括三星生物制品公司、药明生物制品公司、康泰伦特公司等。除了这些参与者之外,市场还包括一些小型参与者,他们越来越强调合并和合作伙伴关系以扩大其服务范围。

关键清单生物制药 CMO 公司简介

- 三星生物制剂(大韩民国)

- 龙沙(我们。)

- Recipharm AB(瑞典)

- 药明生物(中国)

- FUJIFILM(FUJIFILM Diosynth Biotechnologies)(日本)

- 齐格弗里德控股公司(瑞士)

- Cambrex 公司(美国)

- 康泰伦特公司(美国)

- Thermo Fisher Scientific Inc. (Patheon)(美国)

投资和融资趋势

近年来,在生物制药 CMO 风险投资增长的推动下,生物制药合同制造市场出现了巨大增长。根据 2024 年 7 月发表的一篇文章,生物制药公司通过 107 项投资筹集了 76 亿美元的私募融资。此外,政府加大对先进疗法的资助力度也支持了市场扩张。

未来展望和预测

基因和细胞疗法 (GCT)、创新疫苗和抗体药物偶联物 (ADC) 等复杂生物制剂越来越多地进入开发渠道。这些产品的开发和制造非常复杂,需要跨多个科学学科的专业知识。因此,预计一些生物制药公司将在未来几年外包其产品的制造服务。

此外,自动化流程的集成改进了数据分析并减少了人为错误。预计自动化和人工智能的采用在不久的将来将会增加。

主要行业发展

- 2024 年 12 月:AGC Biologics 宣布其米兰细胞和基因卓越中心已获得美国 FDA 批准用于 Autolus Therapeutics 的 AUCATZYL 的商业生产。

- 2024 年 11 月:三星生物制品公司与一家欧洲制药公司签署了生产协议。该协议将持续到 2031 年 12 月。

- 2024 年 10 月:Lonza 与全球主要生物制药合作伙伴合作进行 ADC 的商业规模生产。

- 2024 年 7 月:Siegfried Holding AG 完成了对美国早期 CDMO 的收购,扩大了其产品范围,特别是针对中小型制药公司。

- 2023 年 10 月:Lonza 和 Vaxcyte 合作在全球商业生产 VAX-24 和 VAX-31,这是一种适用于成人和儿童的肺炎球菌结合疫苗。

- 2023年1月-乐天生物制品公司从百时美施贵宝公司收购了位于纽约的商业规模生物制造设施,以进入 CDMO 市场。

报告范围

全球生物制药CMO市场研究报告提供了对该行业的详细分析。它强调关键方面,例如主要公司、服务类型、来源、产品等。此外,它还包括对市场动态、新产品发布以及合并、合作和收购等关键行业发展的详细见解。

定制请求 获取广泛的市场洞察。

报告范围和细分

|

属性 |

细节 |

|

学习期限 |

2021-2034 |

|

基准年 |

2025年 |

|

预计年份 |

2026年 |

|

预测期 |

2026-2034 |

|

历史时期 |

2021-2024 |

|

增长率 |

2026-2034 年复合年增长率为 15.81% |

|

单元 |

价值(十亿美元) |

|

分割 |

按服务

按来源

按产品分类

按地区

|

常见问题

《财富商业洞察》表示,2025 年全球市场规模为 190 亿美元,预计到 2034 年将达到 703.6 亿美元。

2025年,北美市场价值为75.3亿美元。

预计该市场在预测期内将以 15.81% 的复合年增长率稳定增长。

从服务业来看,到 2025 年,制造业将引领市场。

生物制品管道的不断增加是推动生物制药外包服务需求的主要因素之一。

Lonza、Boehringer Ingelheim、Samsung Biologics 和 Catalent, Inc. 是该市场的主要参与者。

2025 年,北美将主导市场。

与我们的专家联系 与专家交谈

相关报道