通过型号(有机和常规)按类型(大麻种子,大麻种子油,大麻纤维等)按来源(有机和常规)的工业大麻市场规模,股份和行业分析(食物[饮食补充剂和功能性食品],饮料,个人护理与化妆品,纺织品,纺织品,药物,药物等),以及2025-2032-2025-2032-2025-2032

主要市场见解

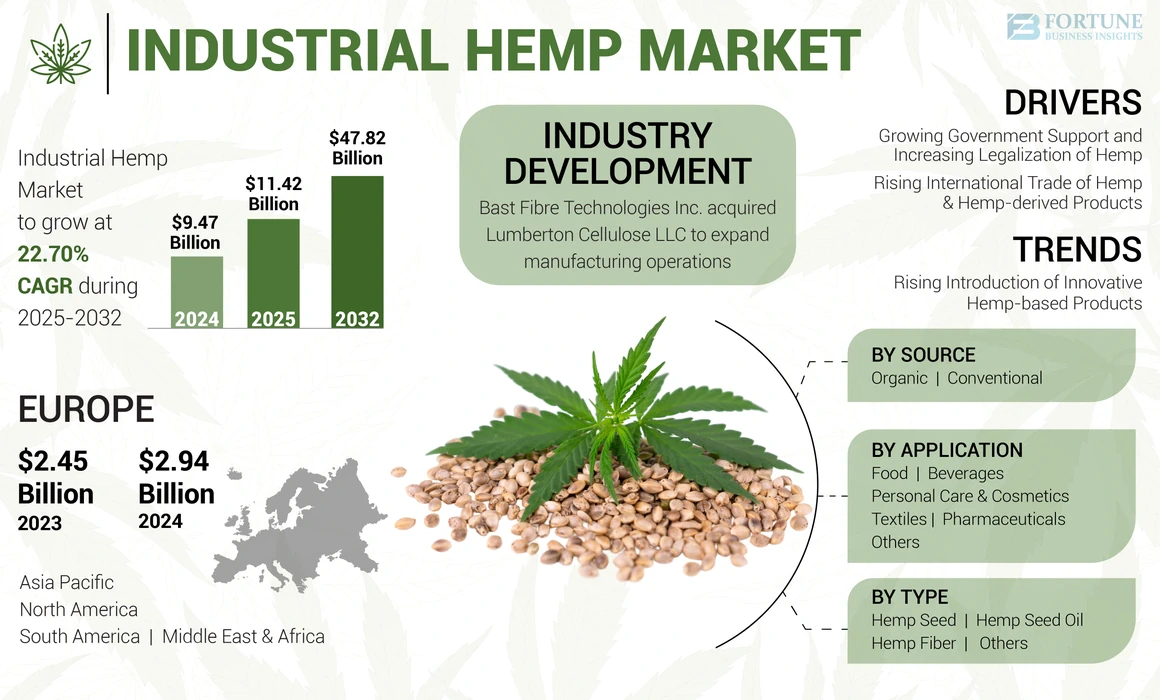

全球工业大麻的市场规模在2024年价值94.7亿美元。预计该市场将从2025年的1,14.2亿美元增长到2032年的478.2亿美元,在预测期内的复合年增长率为22.70%。欧洲在2024年以31.04%的市场份额统治了工业大麻市场。此外,美国的工业大麻市场规模预计将显着增长,到2032年的估计价值为83.8亿美元,这是由于在多个行业中增加了产品的采用,例如药品,食品和食品,食品和纺织品,纺织品,其他产品。

工业大麻是一种大麻sativa的植物类别,是根据其四氢大麻酚(THC)含量定义的。多功能性和需求不断增加,例如食品和饮料,饮食补充剂,纺织品,食品加速了产品需求。

将大麻医学使用合法化的三十个国家包括阿根廷,澳大利亚,巴西,加拿大,哥伦比亚,丹麦,德国,希腊,爱尔兰,爱尔兰,意大利,墨西哥,墨西哥和荷兰。大麻大麻二酚(CBD)油的使用日益增加,以防止焦虑,压力和慢性疼痛触发产品的采用。

COVID-19危机导致全球多个行业的经济衰退。大流行期间,许多零售业务和服务提供商暂时或永久关闭。但是,大麻耕种者,加工商和零售商继续在药品空间中运行。在中国广泛生产的工业大麻纤维被用作纺织品,纸张,化妆品和食品工业的原材料。但是,中国的交易限制在2020年影响了该行业。但是,这部新颖的Covid-19大流行引发了人们的心理健康问题,随着用户寻求方法来使他们的焦虑症在锁定中,增加了对大麻的需求,从而增加了对药物的依赖。大麻二醇(CBD)各个国家的石油产品。

工业大麻市场趋势

引入创新产品来创造有利可图的商机

石灰大麻混凝土(LHC),纤维板绝缘材料和大麻羊毛是建筑行业中使用的主要产品。减少能源消耗和温室气体排放的需求越来越多,这会触发对碳中性或隔离器建筑材料和实践的需求。由于材料中存储的碳量大于制造过程中产生的排放物,因此大麻混凝土是一种碳封存。它继续在整个建筑物的使用寿命中存储碳,并使建筑物提高了能源效率。

由于需要全球更多的基础设施,改善加工和制造设施的政府计划的数量正在增加。政府计划为制造商提供补贴,以承担高制造成本。在这方面,大麻公司可以申请赠款以开始和扩大其业务。例如,在2021年9月,非营利组织国家大麻协会提议在即将到来的基础设施法案中进行10亿美元的修正案,以加速大麻谷物和纤维生产。

下载免费样品 了解更多关于本报告的信息。

工业大麻市场增长因素

提高合法化和政府支持以支持市场扩张的支持

该行业受益于工业大麻种植通过政府在各个国家的支持而受益匪浅。此外,法律工业大麻种植国家的数量增加了全世界的大麻种植。根据联合国贸易与发展大会,大约40个国家在2021年生产了原始或半货币大麻。各个国家的政府正在提出有关使大麻种植合法化并提高四氢大麻酚(THC)水平的法律,以提高工业大麻的产量。例如,

- 2022年7月,明尼苏达州政府合法地销售了大麻衍生的四氢大麻酚(THC)食品,其中最多包含5毫克的Delta-8和Delta-9 THC水平,每套最多五十毫克。

- 2021年12月,根据2023年新的共同农业政策(CAP),欧洲议会将四氢大麻酚(THC)水平提高到0.3%,从工业大麻作物的0.2%。

大麻和大麻衍生产品的国际贸易上升以触发产品需求

尚未合法化大麻促进其国际贸易的国家的产品需求不断增长。此外,由于全球对可持续产品的需求不断增长,在各种应用中,大麻和大麻产品在各种应用中的普及越来越多,会带来重要的全球工业大麻市场增长机会。此外,在各个国家,需要对大麻纤维加工的更多加工设施触发来自中国等亚洲国家的大麻出口。

近年来,各国各国政府启动了倡议,以促进大麻和制造商的国际贸易,重点关注伙伴关系和合作,以扩大其全球分配。例如,2022年12月,Intercure Ltd.是一家以色列的医疗大麻成长的公司与总部位于美国的大麻公司Binske达成了确定的许可协议。根据Intercure Ltd.的说法,该交易将授予多年独家的市场权,分发和生产Binske品牌产品,例如澳大利亚,英国,以色列和德国。

限制因素

妨碍市场增长的复杂法规

出售大麻和大麻产品的公司必须遵循全球各种监管指南。全世界的国家在不同类型的大麻方面具有不同水平的合法化,因此很难遵守标准。此外,包括CBD(大麻二酚)和THC(四氢大麻酚)在内的大麻法规因状态而异,增加了复杂性。许多国家限制了大麻石油的使用化妆品和个人护理。例如,大麻衍生的CBD正在等待在西班牙,澳大利亚或中东批准工业用途。

培养,营销和销售工业大麻限制市场增长的严格规定。各国各国政府正在介绍严格的法律并规范大麻生产。例如,在2023年1月,食品药品监督管理局(FDA)宣布,尽管一再呼吁立法者,倡导者和利益相关者采取行政诉讼,但它不会实施规则以允许CBD作为饮食补充剂或食品进行推销。

工业大麻市场细分分析

通过来源分析

了解我们的报告如何帮助优化您的业务, 与分析师交流

负担能力提高以加速对常规大麻的需求

根据来源,全球市场被分为有机和常规。与其有机同行相比,传统细分市场在2022年占据了市场的主导地位。此外,传统/传统大麻不需要与经过认证的有机大麻(驱动产品销售)相同的严格控制和准则。增加建筑和材料的部署,生物燃料,家具,生物塑料也扩大了产品范围。

在未来几年中,有机产品可能会看到大量需求,并在消费者偏爱清洁,有机,可持续和环境友好的产品的支持下支持。此外,在有机大麻培养中可以忽略的化学和合成肥料可以积极影响消费者的偏好对其非有机体的偏好。

按类型分析

增加应用范围以驱动大麻纤维销售

按类型,市场分为大麻种子,大麻种子油,大麻纤维等。由于多个行业的产品需求不断增长,包括纺织品,汽车和纸张,大麻纤维细分市场在2024年占据了全球工业大麻市场的主要份额。各种好处,例如高强度,热绝缘,抗菌特性和优质染料能力,可以提高产品需求。

由于其抗炎特性,疼痛的益处以及降低糖尿病风险和治疗肿瘤,癫痫,癫痫,癫痫,焦虑症和慢性疼痛的潜力,由于药物的采用增加,大麻籽油段还有望在未来几年中增长。

通过应用分析

增加采用可持续实践以促进纺织品行业的产品销售

按应用,市场被分割成食品(饮食补充剂和功能性食品),饮料,个人护理和化妆品,纺织品,药品等。由于消费者对环境和气候变化的意识提高,HEMP在2024年占据了全球市场的主导地位。此外,消费者通常更喜欢采用环保和可持续材料的品牌。由于严格的政府标准解决了纺织品污染和缺水问题,全球纺织行业继续采用更可持续和环保的生产实践。

化妆品和个人护理行业是全球增长最快的行业之一。消费者正在寻找合成化妆品成分的天然成分。结果,化妆品生产商正在寻找创新成分以取代合成成分。有了几种功能优势,大麻石油已成为个人护理和化妆品行业中流行的替代成分。因此,化妆品产品中大麻产品的采用将在不久的将来推动产品需求。

例如,在2024年2月,生产护发和化妆品产品的新兴公司Hempz为该系列引入了两个新的添加 - 美容活性剂香草Lux Herbal Body保湿剂,配以烟酰胺和美容活性活性剂茶树草药的身体保湿剂。这两种产品是由100%纯大麻种子油开发的。

预计该食品部门将在未来几年见证大幅增长。消费者对大麻衍生的可食用产品的好处的认识,素食的日益普及,健康意识的日益普及以及腹腔疾病的越来越流行引发了对基于大麻的食物的需求。此外,各个国家的素食主义者种群不断扩大奶酪,酒吧和面粉。由于其环境和营养益处,例如高蛋白水平,矿物质,维生素,脂肪酸和omega-3,大麻用于食品应用。

区域分析

Europe Industrial Hemp Market Size, 2024 (USD Billion)

获取本市场区域分析的更多信息, 下载免费样品

在北美,欧洲,亚太地区,南美和中东和非洲进行了分析市场。

欧洲可能会在预测期内拥有最大的市场份额,因为大麻是欧洲国家种植的主要农作物之一。根据欧盟和欧洲统计局的数据,欧洲用于大麻种植的土地从2015年的20座增加到2019年的34公顷。在同一时期,大麻产量也增加了62.4%。法国是欧洲最大的大麻生产国,占产量的70%以上,其次是荷兰,占区域总产量的10%。

美国和加拿大在北美的市场份额中占主导地位。工业大麻在纺织品等最终用户行业的多功能性,建筑材料,化妆品,食品和饮料以及药品为美国和加拿大市场的需求增添了需求。根据美国农业部国家农业统计服务(NASS)的数据,在美国所有利用所有利用的开放率将近54,152英亩,2021年,大麻产量的价值达到了8.24亿美元。美国大麻生产的增加可能会推动该地区行业扩张。

亚太目睹了对工业大麻使用的逐步认识,这有助于市场增长。中国是工业大麻的最大生产商和出口商之一,其次是韩国和日本。此外,该地区的纺织品和造纸制造业的广泛使用正在推动市场。

整个南美,中东和非洲市场的工业大麻销售有望在可预见的将来看到积极的增长,这是由于工业和医疗应用中的产品采用不断扩大。南美国家强调放松工业大麻法规,并使农业和加工合法化,有利于区域市场的增长。在短期内,南非很可能会成为非洲的关键参与者,并得到该国有利的气候,可行的农业条件,自由化法规和有利的农业经验的支持。近年来,制造商专注于产品推出,以扩大整个南美以及中东和非洲的覆盖范围。例如,在2022年2月,巴西的Jeanwearwear品牌Vicunha推出了首个以大麻为特色的牛仔裤。

关键行业参与者

关键的参与者专注于产品推出以保持竞争力

关键行业参与者采用各种竞争策略,例如新产品推出和分销渠道扩展,以获得竞争优势。近年来,各种行业参与者推出新产品以推动产品销售。例如,在2022年12月,Blue Sky Hep Ventures在其全球食品安全计划(GSFI)和犹太洁食识别之后推出了精致的大麻种子油。新产品于美国PLMA(自有品牌制造商协会)贸易展览会于美国芝加哥推出。

顶级工业大麻公司清单:

- 新鲜的大麻食品有限公司。(加拿大)

- Ind Hemp,LLC。(我们。)

- 蓝天大麻企业(加拿大)

- Panda Biotech,LLC(我们。)

- 大麻共和国(印度)

- 南大麻Tecno SRL(意大利)

- 大麻工厂(德国)

- 东梅萨(美国)

- Don Processing,Inc。(美国)

- Hempflax Group B.V.(荷兰)

关键行业发展

- 2023年1月:加拿大天然纤维制造商Bast Fiber Technologies Inc.(BFT)收购了北卡罗来纳州北卡罗来纳州的Lumberton纤维素LLC,总部位于美国的天然纤维加工设施。据该公司称,此次收购将有助于扩大其在北美的制造业务,以满足日益增长的可持续自然纤维需求。

- 2022年12月:总部位于以色列的医疗大麻公司Intercure Ltd.与位于美国的大麻公司Binske签订了确定的许可协议。该交易将有助于授予多年的独家市场权利,分发和生产Binske品牌的产品,例如澳大利亚,英国,以色列和德国等药品。

- 2022年9月:泰国工业大麻贸易协会(TIHTA)与十二个制造协会签署了合作协议,以展示大麻行业的技术和创新。根据TIHTA的说法,该协议将允许访问更高质量的原材料,促进网络并促进信息,以开发进入亚洲大麻行业中心。

报告覆盖范围

该报告提供了对市场的详细分析,并着重于领先公司,材料分析,分类,产品的领先应用以及关键分销渠道等关键方面。此外,该报告还提供了有关市场趋势的见解,并强调了关键行业的发展。除上述因素外,该报告还涵盖了近年来有助于市场增长的几个因素。

定制请求 获取广泛的市场洞察。

报告范围和细分

|

属性 |

细节 |

|

研究期 |

2019-2032 |

|

基准年 |

2024 |

|

估计一年 |

2025 |

|

预测期 |

2025-2032 |

|

历史时期 |

2019-2023 |

|

增长率 |

从2025年到2032年的复合年增长率为22.70% |

|

单元 |

价值(十亿美元) |

|

分割 |

通过来源

|

|

按类型

|

|

|

通过应用

|

|

|

按地区

|

常见问题

根据《财富》业务见解的数据,全球工业大麻市场规模在2024年的价值为94.7亿美元,预计到2032年将达到478.2亿美元。

在预测期(2025-2032)中,市场可能以22.70%的复合年增长率增长。

由于时装行业的产品需求不断上升,预计大麻纤维细分市场将领导市场。

预计工业大麻合法化和政府支持的增加将推动市场增长。

一些顶级市场参与者是Fresh Hemp Foods Ltd.,Ind Hemp,LLC,Blue Sky Hemp Ventures,Panda Biotech,LLC和Hemp Republic。

欧洲在2024年以31.04%的市场份额统治了全球工业大麻市场。

关于工业帮助生产和消费的复杂法规将在整个预测期间限制全球产品部署。

与我们的专家联系 与专家交谈