Tamaño del mercado del mercado de software de banca central de EE. UU., Acción e Industria, por despliegue (SaaS/alojado, con licencia), por tipo de banca (bancos grandes, bancos medianos, bancos pequeños, bancos comunitarios y cooperativas de crédito), y por usuario final (banca minorista, tesoro, banca corporativa y gestión de patrimonio), 2025-2032

INFORMACIÓN CLAVE DEL MERCADO

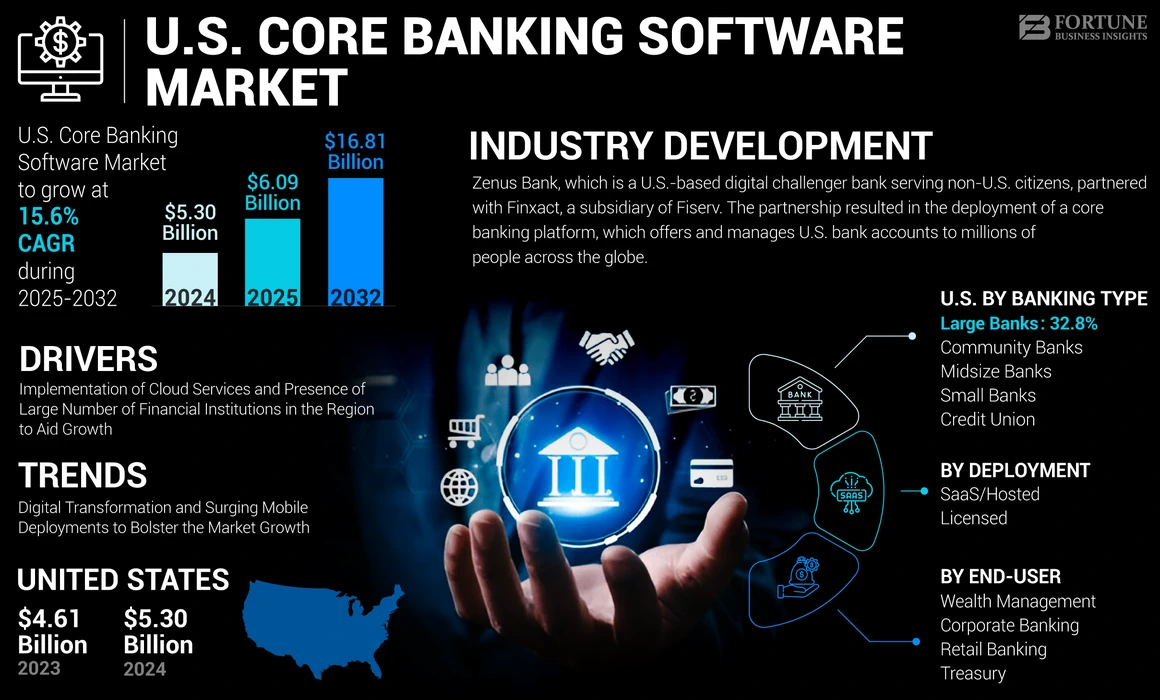

El tamaño del mercado del software de la banca central de EE. UU. Se valoró en USD 5.30 mil millones en 2024. Se proyecta que el mercado crecerá de USD 6.09 mil millones en 2025 a USD 16.81 mil millones para 2032, exhibiendo una tasa compuesta anual de 15.6De %durante el período de pronóstico.

El sistema bancario central (CBS) es una solución de fondo utilizada por las organizaciones bancarias para administrar sus actividades financieras, como transacciones, pagos, actualizaciones de cuentas y mantenimiento de registros. Proporciona servicios de banca en línea centralizados en tiempo real a los clientes. Muchos bancos están implementando CBS para permitir a sus clientes realizar varias tareas bancarias, como transferencias de dinero, procesamiento de préstamos, gestión de la deuda y acceso a sus cuentas.

El crecimiento del mercado de software bancario central de EE. UU. Está impulsado por la importante presencia de actores clave en el país. Los factores adicionales que impulsan el crecimiento de la industria son la creciente demanda de gestión de cuentas centralizada y expansión regional debido a innovaciones y despliegues tecnológicas previas.

Impacto Covid-19

Tasas de interés más bajas y problemas de gestión de crédito en medio de COVID-19 Pandemic Restrings Market Growth

La pandemia obligó a numerosos bancos y otros institutos financieros y sus empleados a adoptar la política de trabajo desde el hogar (WFH), lo que resultó en la mayoría de los ingresos regionales dirigidos a las instituciones médicas y de atención médica. Según el Informe Schroeder 2021, la ganancia interanual disminuyó a USD 18.5 mil millones, ya que la industria sufrió contratiempos que condujeron a una disminución general del 70% en las relaciones de ganancias. Por lo tanto, la pandemia causó una ligera desaceleración en el mercado debido a las tasas de interés agotadas y los márgenes de ganancias de la industria. Sin embargo, a medida que las limitaciones de cuarentena se relajaban, el mercado demostró una tasa de crecimiento elevada.

Últimas tendencias

Descargar muestra gratuita para conocer más sobre este informe.

Transformación digital y implementaciones móviles en aumento para reforzar el crecimiento del mercado

La creciente adopción de tecnologías como la nube,Inteligencia artificial (IA), y Big Data está cambiando el panorama de la industria bancaria. Según Pendo.io, el uso de aplicaciones de banca móvil aumentó en un 41% y sostuvo la mayor adopción después de la pandemia. Para mantener la integridad del mercado, los actores clave implementaron soluciones bancarias en línea para ayudar a los consumidores en los servicios bancarios. Además, los jugadores, como Capital Banking Solutions y Fidelity, han iniciado inversiones en experiencias digitales para resistir el cambio de consumidor hacia los proveedores de banca digital.

Factores de conducción

Implementación de servicios en la nube y presencia de un gran número de instituciones financieras en la región para ayudar al crecimiento

Uno de los impulsores clave es la implementación creciente de soluciones basadas en SaaS o basadas en la nube en el mercado. El crecimiento de la industria será impulsado aún más por la creciente necesidad de productividad y eficiencia en las empresas, ya que las plataformas basadas en la nube permiten a los bancos vigilar los pagos, las transacciones y otras operaciones bancarias. Además, según la Oficina Nacional de Estadística, el país organizó 4.488 instituciones financieras en 2019. La gran presencia de instituciones financieras en el país proporciona innovaciones en el análisis de datos, contribuyendo aún más a la creciente demanda de software bancario central.

Factores de restricción

Experiencia de usuario insatisfactoria y fuerza laboral no calificada para obstaculizar el crecimiento del mercado

Los errores de software y los problemas técnicos causan experiencia de usuario deficiente, lo que resulta en un crecimiento reducido del mercado. Además, no todossoftware bancario centralIncluya flexibilidad operativa a la escala, lo que resulta en violaciones de datos y riesgos regulatorios. Según la Autoridad de Conducta Financiera (FCA), las violaciones de datos en varios bancos e instituciones financieras aumentaron en un 52% en el período 2020-2021. En marzo de 2021, Flagstar Bancorp, con sede en EE. UU., Se enfrentó a un incidente de violación de datos y perdió datos privados de los empleados y clientes, como identificaciones de correo electrónico, números de seguro social, números de teléfono y más. El hacker explotó el software de archivo de transferencia de datos de la compañía para obtener acceso a la entrada.

Por lo tanto, la incapacidad de asegurar adecuadamente el funcionamiento de fondo de los sistemas bancarios centrales muestra la necesidad de una fuerza laboral calificada para obstaculizar el crecimiento del mercado.

SEGMENTACIÓN

Por análisis de implementación

La gran adopción de los servicios y la presencia clave de proveedores en la nube para favorecer el crecimiento de SaaS/Segmento alojado

Sobre la base de la implementación, este mercado está segregado en técnicas de implementación alojadas y con licencia. Entre estos, se proyecta que la implementación SaaS/alojada tenga la mayor participación de mercado, al tiempo que proyecta la CAGR más alta durante el período de pronóstico. La creciente viabilidad de los servicios en la nube y la tasa de adopción en aumento contribuyen a mejorarSoftware como servicio (SaaS)-mplouspentions basados.

Por análisis de tipo bancario

Para saber cómo nuestro informe puede ayudar a optimizar su negocio, Hable con un analista

Base de usuarios masivo de grandes bancos para ayudar al crecimiento del mercado de software de banca central de EE. UU.

El mercado se clasifica en grandes bancos, bancos medianos, bancos pequeños, bancos comunitarios y cooperativas de crédito, en función de su tipo de banca. Se espera que el segmento de los bancos grandes tenga la mayor participación de mercado debido a su base de usuarios masivo y capacidades para gestionar una inmensa cantidad de datos, incluso en tiempos difíciles, como la pandemia.

Se espera que el mercado sea testigo de la CAGR más alta de los bancos comunitarios debido al factor de confianza y las lealtades proporcionadas por las instituciones financieras locales. Las grandes instituciones están contribuyendo a apoyar a los bancos comunitarios en términos de transformación digital, lo que juega un papel vital para alimentar el mercado estadounidense. Por ejemplo, en julio de 2022, CSI se asoció con los banqueros que ayudan a los banqueros, a apoyar a las iniciativas de empoderar a los bancos comunitarios. CSI ayudó a construir e implementar estrategias de banca digital y proporcionar soluciones de software de banca central, lo que permite el crecimiento de numerosos bancos comunitarios.

Por análisis del usuario final

Adopción creciente de sistemas bancarios avanzados para ayudar en el crecimiento de la participación en el mercado de los bancos corporativos

Basado en el usuario final, este mercado está segregado en la banca minorista, el tesoro, la banca corporativa y la gestión de patrimonio. Se prevé que el segmento de banca corporativa tenga la mayor participación de mercado durante el período de pronóstico. Esto es impulsado por la creciente digitalización y adopción de aplicaciones móviles por parte de los usuarios para aprovechar los servicios bancarios avanzados y realizar transacciones de forma remota.

Gestión de patrimonio para crecer a la CAGR más alta en el período de pronóstico. Esto se debe al aumento de la adopción de la automatización de procesos y la creciente demanda de soluciones de inversión.

Actores clave de la industria

El énfasis de los actores clave en el desarrollo de soluciones bancarias avanzadas fortalecerá sus posiciones

Fiserv, Inc., Finastra, Fidelity National Information Services, Inc. (FIS) y Nymbus, entre otros, son algunos de los actores clave en la industria de FinTech de los Estados Unidos. Estos jugadores están desarrollando soluciones de software bancario central con tecnologías avanzadas como AI, Cloud,cadena de bloques, Big Data y otros.

Lista de empresas clave perfiladas:

- Corporación Oracle(A NOSOTROS.)

- Jack Henry y asociados(A NOSOTROS.)

- Nymbus (EE. UU.)

- Ncino (EE. UU.)

- Capital Banking Solutions (EE. UU.)

- Edgeverve Systems Limited (Infosys)(India)

- Fidelity National Information Services, Inc.(A NOSOTROS.)

- Fiserv, Inc. (EE. UU.)

- SAP SE (Alemania)

- Temenos AG(Suiza)

Desarrollos clave de la industria

- Octubre de 2022:Zenus Bank, que es un Banco Digital Challenger con sede en Estados Unidos que sirve a los ciudadanos no estadounidenses, se asoció con Finxact, una subsidiaria de Fiserv. La asociación resultó en el despliegue de una plataforma bancaria central, que ofrece y administra cuentas bancarias de EE. UU. A millones de personas en todo el mundo.

- Septiembre de 2022 -El proveedor de servicios financieros con sede en Nueva York llamado Stash, lanzó Stash Core, que era una plataforma bancaria central patentada. La plataforma implementó la banca centralizada, la gestión remota y los tiempos de entrega más rápidos para ayudar a los clientes a mejorar el crecimiento del negocio.

- Marzo de 2022 -Sofi adquirió Technisys, con sede en Buenos Aires, en un acuerdo por valor de USD 1.100 millones. La compañía tiene como objetivo fusionar técnicas con su subsidiaria de pago, Galileo Processing Inc., para desarrollar nuevas ofertas construidas en el sistema bancario de Technisys, como tarjetas de crédito y servicios bancarios. La compañía también planeó implementar soluciones bancarias para bancos comunitarios.

- Octubre de 2021 -Banking Industry Architecture Network (BIAN), que incluye Fargo, JP Morgan Chase e IBM lanzaron su versión actualizada de la plataforma de banca Coreless para ayudar a las organizaciones a modernizar y digitalizar sus sistemas bancarios centrales.

Cobertura de informes

Solicitud de personalización para obtener un conocimiento amplio del mercado.

El informe de investigación de mercado ofrece un extenso examen de mercado, enfatizando elementos cruciales como las principales empresas y aplicaciones de productos. Además, enfatiza los avances clave de la industria y ofrece una comprensión de las tendencias del mercado. El informe también incluye varios factores de contribución de crecimiento de los últimos años.

Informe de alcance y segmentación

|

ATRIBUTO |

DETALLES |

|

Período de estudio |

2019–2032 |

|

Año base |

2024 |

|

Período de pronóstico |

2025–2032 |

|

Período histórico |

2019–2023 |

|

Índice de crecimiento |

CAGR de 15.6% de 2025 a 2032 |

|

Unidad |

Valor (USD mil millones) |

|

Segmentación |

Por despliegue, tipo bancario, usuario final |

|

Por despliegue |

|

|

Por tipo bancario |

|

|

Por usuario final |

|

Preguntas frecuentes

Según Fortune Business Insights, se proyecta que el mercado estadounidense alcance los USD 16.81 mil millones para 2032.

En 2024, el mercado se situó en USD 5.30 mil millones.

Se proyecta que el mercado crecerá a una tasa compuesta anual del 15,6% en el período de pronóstico (2025-2032).

Por tipo bancario, es probable que el segmento de los bancos grandes lidere el mercado.

Se espera que la implementación de servicios en la nube y la presencia de una gran cantidad de instituciones financieras en la región impulsen el crecimiento del mercado.

Capital Banking Solutions, Fiserv, Inc., Fidelity National Information Services, Inc. (FIS), Alphabet Inc. y Temenos AG son las principales empresas del mercado.

Por tipo bancario, se espera que el segmento de bancos comunitarios crezca con la CAGR más alta durante el período proyectado.

Póngase en contacto con nuestras expertas Habla con un experto

Informes relacionados