Taille du marché des logiciels bancaires de base, part et analyse de l'industrie, par déploiement (SaaS/hébergé et sous licence), par type de banque (grandes banques (plus de 30 milliards de dollars d'actifs), banques de taille moyenne (10 à 30 milliards de dollars d'actifs), petites banques (5 à 10 milliards de dollars d'actifs), banques communautaires (moins de 5 milliards de dollars d'actifs) et coopératives de crédit), par utilisateur final (banque de détail, Trésorerie, services bancaires aux entreprises et gestion de patrimoine) et prévisions régionales, 2026 – 2034

Taille du marché des logiciels bancaires de base

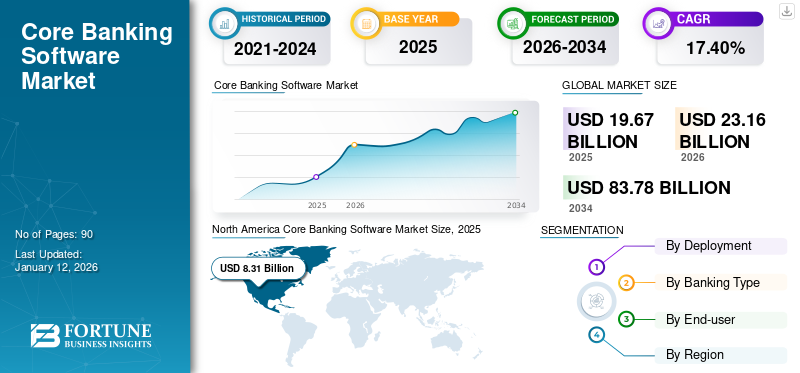

La taille du marché mondial des logiciels bancaires de base était évaluée à USD19.67milliards de dollars en 2025. Le marché devrait passer de USD23.16milliards en 2026 en USD83,78milliards d’ici 2034, affichant un TCAC de17h40% au cours de la période de prévision. L'Amérique du Nord a dominé le marché mondial avec une part de42.20% en 2025. De plus, le marché américain des logiciels bancaires de base devrait connaître une croissance significative, pour atteindre une valeur estimée à 15 870,0 millions de dollars d’ici 2032.

Un logiciel bancaire de base est un système centralisé qui permet aux banques et aux institutions financières de gérer leurs opérations principales, notamment la gestion des comptes, les transactions, les prêts, les dépôts et les interactions avec les clients. Il permet aux banques de fournir des services bancaires transparents dans plusieurs succursales et canaux numériques. Le logiciel offre de multiples avantages, tels que des services bancaires 24h/24 et 7j/7, une gestion centralisée des données, des transactions plus rapides, une évolutivité et une conformité réglementaire. Ce système joue un rôle crucial dans la banque moderne en rationalisant les opérations, en améliorant l'expérience client et en prenant en chargebanque numériquetransformation.

La pandémie de COVID-19 a contraint de nombreuses banques, autres institutions financières et leurs employés à adopter la politique WFH (travail à domicile). La crise du COVID-19 a provoqué un changement important sur le marché financier mondial, alors que le secteur financier était aux prises avec des changements brusques des taux d’intérêt et des paiements de loyers différés. Il a donc été difficile pour de nombreuses institutions financières et banques de rétablir les changements intervenus dans le scénario global de gestion du crédit et des prêts dus à la pandémie. Selon le rapport d’IDC sur l’impact du COVID-19, moins de 20 % des institutions financières dans le monde déclarent être revenues à une « nouvelle normalité ». En outre, l'étude a révélé que 89 % des banques en Amérique du Nord et 83 % des banques en Europe et dans la région MEA continuent d'améliorer leur résilience opérationnelle. En revanche, 77 % des banques de la région Asie-Pacifique, où la pandémie a eu un impact antérieur, ont recommencé à mettre l’accent sur l’innovation et la mise en œuvre de solutions bancaires de base pour des projets de transformation à long terme.

Impact de l'IA générative

La demande croissante de chatbots IA avancés et d’assistants virtuels stimule la croissance du marché

IA générativepermet l'hyper-personnalisation en analysant les données clients pour proposer des produits, des recommandations et des conseils financiers sur mesure. Les chatbots IA avancés et les assistants virtuels gèrent les requêtes des clients, fournissent une assistance en temps réel et améliorent la satisfaction des clients. Les banques exploitent les systèmes bancaires de base basés sur l’IA pour améliorer l’efficacité des opérations bancaires et améliorer l’expérience des utilisateurs. Par exemple,

- En mai 2024 : Temenos a dévoilé une nouvelle solution d'IA générative pour la plateforme bancaire. Cette solution peut être intégrée à la solution Temenos Core et à la solution Financial Crime Mitigation (FCM). L'intégration de la technologie d'IA générative transformera la façon dont les banques interagissent avec leurs données et améliorera la rentabilité et la productivité pour obtenir un retour sur investissement substantiel.

- En octobre 2023 : Sopra Banking Software, une société basée en France, a lancé un système bancaire de base basé sur l'IA. Il est développé pour permettre aux banques d’améliorer leurs services numériques. Ce système bancaire de base compatible avec l'IA permet aux clients d'adopter rapidement la solution tout en réduisant le coût total de possession (TCO).

DYNAMIQUE DU MARCHÉ

Facteurs du marché

La demande croissante de solutions SaaS et basées sur le cloud stimule la croissance du marché

L’un des principaux moteurs de la croissance du marché des logiciels bancaires de base est l’adoption croissante deSaaSPlateformes bancaires basées sur le cloud et basées sur le cloud proposées par les principaux fournisseurs de logiciels tels que Finastra, FIS Global et Temenos AG. Ces plateformes basées sur le cloud permettent aux institutions bancaires de surveiller efficacement les paiements, les transactions et autres opérations financières. La demande d’amélioration de la productivité et de l’efficacité opérationnelle alimente l’expansion du marché. Pour acquérir un avantage concurrentiel, les principaux acteurs lancent activement de nouveaux produits. Par exemple,

- En janvier 2023, la société de technologie financière Kwara, basée au Kenya, a acquis IRNET Coop pour déployer une plateforme bancaire de base basée sur le cloud. Cette acquisition a également donné accès à la base de consommateurs existante d’IRNET, car il s’agissait d’une filiale de la Kenya Union of Savings and Credit Cooperatives (KUSCC). Ces avancées visent à accélérer l’adoption du cloud par les entreprises, en offrant des fonctionnalités bancaires complètes aux consommateurs.

Restrictions du marché

Les préoccupations croissantes en matière de confidentialité et les violations de données dans le secteur bancaire principal entravent la croissance du marché

La sécurité des données reste une priorité absolue pour les dirigeants du secteur bancaire, alors que les institutions financières continuent de faire face à des cybermenaces croissantes. Bien qu’ils exploitent des plateformes numériques avancées, les banques et les prestataires de services financiers restent vulnérables aux cyberattaques et aux violations de données, ce qui pose des risques importants pour le marché principal des logiciels bancaires. Par exemple,

- Selon le rapport IBM Cost of a Data Breach 2024, les sociétés financières subissent une perte moyenne de 5,9 milliards de dollars par violation de données, soit 28 % de plus que la moyenne mondiale. Les acteurs malveillants représentent 48 % des attaques du secteur financier, tandis que 33 % résultent d'une erreur humaine.

La convergence des préoccupations en matière de confidentialité, de complexité logicielle et de vulnérabilités en matière de sécurité ralentit la croissance du marché. Relever ces défis en améliorantcybersécuritéLes mesures, le chiffrement et les solutions axées sur la conformité seront cruciaux pour soutenir l’expansion du marché.

Opportunités de marché

L'intégration de RegTech dans les services bancaires de base crée une opportunité potentielle pour la croissance du marché

L'intégration de la technologie réglementaire (RegTech) dans les systèmes bancaires de base transforme la façon dont les banques gèrent les risques, automatisent les contrôles de conformité et rationalisent les processus de reporting. En tirant parti de l'IA et de l'analyse avancée des données,Technologie Regaméliore la conformité réglementaire et l’efficacité opérationnelle tout en réduisant les interventions manuelles. Les banques du monde entier adoptent de plus en plus la RegTech pour garantir leur conformité aux réglementations locales et mondiales en évolution. L'intégration de ces solutions dans les systèmes bancaires de base permet d'automatiser les flux de travail de conformité, d'atténuer les risques et d'améliorer la transparence. Par exemple :

- ACI dans le mondefournit des solutions qui intègrent des capacités de surveillance de la conformité en temps réel, de détection des fraudes et de lutte contre le blanchiment d'argent (AML) dans les plateformes bancaires de base.

À mesure que les paysages réglementaires continuent d’évoluer, l’intégration des RegTech présente une opportunité importante pour les banques de rester en conformité, de réduire les coûts et d’améliorer leur efficacité opérationnelle.

Tendances du marché des logiciels bancaires de base

La tendance à la transformation numérique a accéléré la croissance du marché

Dans le paysage des technologies financières, le logiciel est devenu un élément majeur dutransformation numériquedes banques du monde entier. Alors que les institutions financières s’efforcent d’améliorer leur efficacité opérationnelle, d’améliorer l’expérience client et de se conformer aux réglementations, l’adoption de systèmes bancaires de base est devenue un impératif stratégique.

L’un des facteurs de marché les plus importants qui influencent l’adoption des services bancaires de base est l’accélération rapide de la transformation numérique dans les secteurs bancaires. Alors que les banques sont confrontées à une pression croissante de la part de clients avertis en matière de numérique et de concurrents agiles dans le domaine des technologies financières, les banques traditionnelles investissent massivement dans des systèmes bancaires de base modernes. Ces plateformes constituent non seulement l’épine dorsale des opérations bancaires quotidiennes, mais agissent également comme catalyseurs d’innovation. Par exemple:

- En janvier 2024, Brian Moynihan, PDG de Bank of America, a révélé le plan ambitieux de l'entreprise visant à investir 3,8 milliards de dollars dans des initiatives technologiques, démontrant ainsi son engagement en faveur de l'innovation et de la transformation numérique dans le secteur bancaire.

La demande de solutions bancaires flexibles, efficaces et accessibles continue d’augmenter sur le marché. À mesure que les banques s'orientent vers des stratégies axées sur le numérique, le marché présente d'importantes opportunités de revenus, qui stimulent la croissance et l'innovation pour l'industrie à long terme.

ANALYSE DE SEGMENTATION

Par informations sur le déploiement

L'augmentation du besoin de modèles d'abonnement a alimenté la demande de déploiements SaaS/hébergés dans les principaux secteurs

En fonction du déploiement, le marché est divisé en SaaS/hébergé et sous licence.

Parmi ceux-ci, on estime que le SaaS/hébergé détient la plus grande part de marché des logiciels bancaires de base.67,54% en 2026avec le TCAC le plus élevé au cours de la période d’étude estimée. Cette croissance est imputable à la demande croissante des entreprises pour des systèmes bancaires basés sur le cloud. De telles solutions aideraient les utilisateurs finaux à améliorer les activités bancaires, notamment le calcul des intérêts, le service des prêts et le traitement des retraits et des dépôts. Selon le rapport Future of Cloud in Banking, 60 % des banques en Amérique du Nord augmenteront leurs investissements dans le cloud dans les années à venir. De même, 82 % des investissements dans le cloud en Europe, en Afrique du Moyen-Orient et 83 % dans les régions Asie-Pacifique orientent le marché vers une croissance saine de l'adoption du cloud.

Le secteur des licences devrait connaître une croissance radicale en raison de l'adoption croissante de solutions bancaires sous licence afin de réduire les problèmes de sécurité et les coûts opérationnels. Les utilisateurs finaux se concentrent sur la mise en œuvre de nombreux moteurs bancaires sous licence pour mener des activités financières sans avoir recours à des processeurs de paiement. Par exemple, Finacle est un logiciel bancaire de base sous licence proposé par Infosys qui fournit une fonctionnalité bancaire numérique universelle à diverses banques.

Par type de banque

Le besoin croissant d’un système bancaire centralisé dans les grandes banques propulse la croissance du marché

En fonction du type de banque, le marché est étudié en grandes banques, banques de taille moyenne, petites banques, banques communautaires et coopératives de crédit.

Les grandes banques ont conquis la plus grande part de marché30,66%en 2026, en raison du strict respect des diverses exigences réglementaires dans l’ensemble de l’Union européenne. Les grandes banques sont capables de traiter des millions de transactions par jour. Le déploiement d'un système bancaire centralisé joue donc un rôle important dans l'alimentation de la croissance du marché.

Les banques communautaires du monde entier se concentrent principalement sur l’adoption de solutions bancaires numériques pour offrir à leurs clients une expérience de services financiers technologiquement avancée. Pour cette raison, les banques communautaires devraient croître au TCAC le plus élevé de 18,8 % au cours de la période de prévision.

Pour savoir comment notre rapport peut optimiser votre entreprise, Parler à un analyste

Par informations sur les utilisateurs finaux

Les services bancaires aux entreprises vont gagner du terrain grâce à l’adoption croissante d’un système bancaire avancé

En fonction de l'utilisateur final, le marché est étudié dans les domaines de la banque de détail, de la trésorerie, de la banque d'entreprise et de la gestion de patrimoine.

Le segment des services bancaires aux entreprises devrait détenir la part dominante27,14% en 2026.pendant la période prévue. En raison de l'adoption croissante des logiciels bancaires en ligne et mobiles par les utilisateurs, les services bancaires aux entreprises sont capables de suivre et de surveiller les activités bancaires en temps réel.

Le segment de la gestion de patrimoine devrait afficher le taux de croissance le plus élevé et devrait gagner du terrain dans les années à venir. Les principaux facteurs de croissance de ce segment sont la numérisation et l’automatisation croissantes des processus ainsi que la demande croissante de modules d’investissement. En outre, la mise en œuvre croissante de telles solutions bancaires dans la banque de détail et la trésorerie devrait propulser la croissance du marché.

PERSPECTIVES RÉGIONALES DU MARCHÉ DES LOGICIELS BANCAIRES DE BASE

Sur la base de l’analyse régionale, le marché est étudié en Amérique du Nord, en Europe, en Asie-Pacifique, au Moyen-Orient, en Afrique et en Amérique du Sud.

Amérique du Nord

North America Core Banking Software Market Size, 2025 (USD Billion)

Pour obtenir plus d'informations sur l'analyse régionale de ce marché, Télécharger un échantillon gratuit

Amérique du Nord a dominé le marché avec une valorisation de 8,31 milliards USD en 2025 et de 9,6 milliards USD en 2026. Le marché nord-américain est en tête du marché des logiciels bancaires, grâce aux investissements réalisés par les banques gouvernementales et les institutions financières. Les principaux acteurs du marché se concentrent sur le développement de solutions logicielles bancaires de base avancées pour fournir des services dans le monde entier. En outre, les banques gouvernementales et les institutions financières de pays comme les États-Unis et le Canada investissent massivement dans l’adoption de services bancaires de base. En outre, ces pays comptent un nombre important de prestataires de services et de logiciels et services bancaires de base. Le marché américain devrait atteindre 6,83 milliards de dollars d’ici 2026.

- En janvier 2024 : Temenos AG et Deloitte US se sont engagés dans un partenariat visant à fournir des solutions technologiques pour aider les institutions financières américaines à accélérer la modernisation des opérations bancaires de base et des paiements dans le cloud à moindre coût.

Télécharger un échantillon gratuit pour en savoir plus sur ce rapport.

Les États-Unis ont conquis la plus grande part de marché en 2024. Les principaux acteurs américains investiront probablement dans des logiciels bancaires de base en s’engageant activement avec des fournisseurs de technologies d’innovation. Le nombre croissant d’applications bancaires en ligne, d’organisations financières et les progrès de la technologie cloud sont susceptibles de soutenir la croissance du marché américain.

Pour savoir comment notre rapport peut optimiser votre entreprise, Parler à un analyste

Europe

L’Europe devrait couvrir une part significative du marché principal des logiciels bancaires. Cette croissance est due à l'adoption croissante des services cloud, à l'augmentation de la génération de données dans le secteur bancaire et financier et à l'augmentation des dépenses gouvernementales et publiques consacrées à l'adoption d'applications bancaires avancées. Le marché britannique devrait atteindre 1,38 milliard de dollars d'ici 2026, tandis que le marché allemand devrait atteindre 1,18 milliard de dollars d'ici 2026.

- Selon les organisations européennes, environ 70 % des organisations en Europe migrent leurs charges de travail vers le cloud. Cela est principalement dû à l'optimisation des coûts grâce à l'utilisation du cloud, et environ 50 % des organisations ont déployé une stratégie axée sur le cloud pour accroître leur efficacité commerciale.

Cela créera diverses opportunités de marché permettant aux principaux acteurs d'étendre leurs offres de logiciels bancaires de base au Royaume-Uni, en Allemagne, en France, en Espagne, en Italie et dans d'autres pays.

Asie-Pacifique

Le marché de l’Asie-Pacifique devrait croître avec le TCAC le plus élevé au cours de la période de prévision. Les gouvernements et les banques de la région modernisent activement leur infrastructure bancaire pour améliorer l'efficacité opérationnelle, la conformité réglementaire et l'expérience client. Par exemple, les gouvernements de l’Inde, de l’Indonésie et des Philippines favorisent les opérations bancaires auprès des personnes qui n’utilisent pas le système bancaire. Ce facteur augmente la demande de solutions logicielles bancaires de base rentables.

Moyen-Orient et Afrique

Au Moyen-Orient et en Afrique, le marché est dans une phase émergente, en raison du nombre croissant de startups bancaires et d’institutions financières nationales. En outre, la vision des gouvernements en matière de stratégies de diversification économique, comme la Vision 2030 de l’Arabie saoudite, la Vision 2035 du Koweït et l’Initiative de gouvernement intelligent des Émirats arabes unis, poussent les banques vers la numérisation. Le marché japonais devrait atteindre 1,21 milliard USD d'ici 2026, le marché chinois devrait atteindre 2,45 milliards USD d'ici 2026 et le marché indien devrait atteindre 0,56 milliard USD d'ici 2026.

Amérique du Sud

Le marché sud-américain est dans une phase d'évolution, en raison de l'augmentation des investissements réalisés par le gouvernement et des acteurs clés dans des secteurs tels que la banque et la finance. Le secteur bancaire de cette région connaît une transformation numérique importante, les banques modernisant leur infrastructure pour améliorer leur efficacité, leur conformité réglementaire et leur engagement client. Par exemple,

- Selon un nouveau rapport de recherche publié par Information Services Group (ISG), les banques brésiliennes optent pour des plateformes bancaires et de paiement de base plus réactives afin de soutenir une concurrence croissante sur le marché.

PAYSAGE CONCURRENTIEL

Acteurs clés de l'industrie

Collaborations et partenariats entre acteurs clés pour propulser la croissance du marché

Les entreprises forment des partenariats avec des innovateurs technologiques et des fournisseurs de services cloud pour améliorer leurs offres logicielles et conquérir une plus grande part de marché. Par exemple,

- En janvier 2025, 10x Banking, une plateforme bancaire dans le cloud, et DLT Apps se sont associés pour transformer la migration des données pour les institutions financières. Le partenariat vise à résoudre les frictions liées à la migration de systèmes existants complexes et de plates-formes bancaires de base modernes en tirant parti des outils basés sur l'IA.

Liste des principales sociétés de logiciels bancaires de base profilées

- Edgeverve Systems Limited (Infosys) (Inde)

- Siège social de Temenos SA (Suisse)

- Société Oracle(NOUS.)

- Services nationaux d'information Fidelity(NOUS.)

- Tata Consultancy Services Limited (Inde)

- Fiserv, Inc. (États-Unis)

- Intellect Design Arena Ltd (Inde)

- Finastra International Limitée(ROYAUME-UNI.)

- Mambu GmbH (Allemagne)

- 10x Banking Technology Limited (Royaume-Uni)

- SDK.finance(Ukraine)

- Base arrière (Pays-Bas)

- nCino (États-Unis)

- SAP SE (Allemagne)

- CGI (Canada)

- Alkami Technology (États-Unis)

- Jack Henry & Associates (États-Unis)

- DeshDevs (Royaume-Uni)

- Securepaymentz (États-Unis)

- Sopra Banking Software (France)

…et plus encore

DÉVELOPPEMENTS CLÉS DE L’INDUSTRIE

- En janvier 2025, Infosys Finacle, une filiale en propriété exclusive d'Infosys et faisant partie d'EdgeVerve Systems, a lancé la solution Finacle Asset Liability Management Solution, une solution de gestion des risques qui offre aux banques une vue à l'échelle de l'entreprise des expositions au bilan.

- En janvier 2025,Intellect Design Arena Ltd a conclu un partenariat stratégique avec Coforge. La collaboration s'appuie sur les plateformes d'Intellect, eMACH.ai et iTurmeric, pour permettre aux institutions financières de moderniser leurs systèmes avec un minimum de perturbations.

- En janvier 2025,Intellect Global Consumer Banking (iGCB), la division bancaire grand public d'Intellect Design Arena Limited, a annoncé une amélioration de sa plateforme de cartes eMACH.ai. L'intégration de Thales payShield HSM a introduit une couche supplémentaire de sécurité et d'authentification visant à offrir une protection de nouvelle génération aux banques et aux institutions financières.

- En décembre 2024, Fiserv, Inc. a élargi sa relation avec COCC, une société de technologie financière appartenant à ses clients et servant plus de 200 coopératives de crédit. Le partenariat fournit des solutions bancaires numériques alimentées par Experience Digital (XD) de Fiserv, ouvrant la voie à une innovation continue pour transformer la norme des services financiers.

- En octobre 2024,INDEXO a lancé une nouvelle expérience bancaire complète pour les Lettons, optimisée par la plateforme bancaire en cloud de Mambu. La plateforme offre des services améliorés en matière de services bancaires et de prêts financiers au quotidien.

APERÇUS ET OPPORTUNITÉS D'INVESTISSEMENT

Les principaux domaines d’investissement du marché sont considérés comme ci-dessous :

- IA et automatisation : la mise en œuvre de la technologie d'IA et d'automatisation dans les logiciels bancaires de base améliore la détection des fraudes, la gestion des risques et les services bancaires personnalisés.

- Technologie Blockchain: Les fournisseurs se concentrent sur l'adoption de la technologie blockchain dans CBS pour améliorer la sécurité des transactions et la gestion de l'identité numérique.

- De plus, la demande de systèmes bancaires de base flexibles et pilotés par API augmente à mesure que les néobanques et les startups fintech perturbent le secteur bancaire traditionnel avec l'utilisation de la technologie numérique dans le système bancaire.

COUVERTURE DU RAPPORT

Le rapport fournit une analyse détaillée du marché et se concentre sur des aspects clés tels que les principales entreprises, le type de banque, le déploiement et l'utilisateur final du service. En outre, le rapport offre un aperçu des tendances du marché et met en évidence les principaux développements du secteur. En plus des facteurs ci-dessus, le rapport englobe plusieurs facteurs qui ont contribué à la croissance du marché au cours des dernières années.

Demande de personnalisation pour acquérir une connaissance approfondie du marché.

PORTÉE ET SEGMENTATION DU RAPPORT

|

ATTRIBUT |

DÉTAILS |

|

Période d'études |

2021-2034 |

|

Année de référence |

2025 |

|

Année estimée |

2026 |

|

Période de prévision |

2026-2034 |

|

Période historique |

2021-2024 |

|

Taux de croissance |

TCAC de17h40% de 2026 à 2034 |

|

Unité |

Valeur (en milliards USD) |

|

Segmentation |

Par déploiement

Par type de banque

Par utilisateur final

Par région

|

|

Entreprises présentées dans le rapport |

Edgeverve Systems Limited (Infosys) (Inde), Temenos Headquarters SA (Suisse), Oracle Corporation (États-Unis), Fidelity National Information Services (États-Unis), Tata Consultancy Services Limited (Inde), Fiserv, Inc. (États-Unis), Intellect Design Arena Ltd (Inde), Finastra International Limited (Royaume-Uni), Mambu GmbH (Allemagne) et 10x Banking Technology Limited (Royaume-Uni) |

Questions fréquentes

Le marché devrait atteindre 83,78 milliards de dollars d'ici 2034.

En 2025, le marché était évalué à 19,67 milliards de dollars.

Le marché devrait croître à un TCAC de 17,40 % au cours de la période de prévision.

En termes d'utilisateur final, les services bancaires aux entreprises devraient dominer le marché.

La demande croissante de solutions SaaS et basées sur le cloud stimule la croissance du marché

Edgeverve Systems Limited (Infosys), Temenos Headquarters SA et Oracle Corporation sont les principaux acteurs du marché.

L’Amérique du Nord devrait détenir la part de marché la plus élevée.

Contactez nos experts Parlez à un expert

Rapports associés