核心银行软件市场规模、份额和行业分析,按部署(SaaS/托管和许可)、按银行类型(大型银行(资产超过 300 亿美元)、中型银行(资产 100 亿美元至 300 亿美元)、小型银行(资产 50 亿美元至 100 亿美元)、社区银行(资产低于 50 亿美元)和信用社),按最终用户(零售银行、资金、企业银行和财富管理)和区域预测,2026 年至 2034 年

核心银行软件市场规模

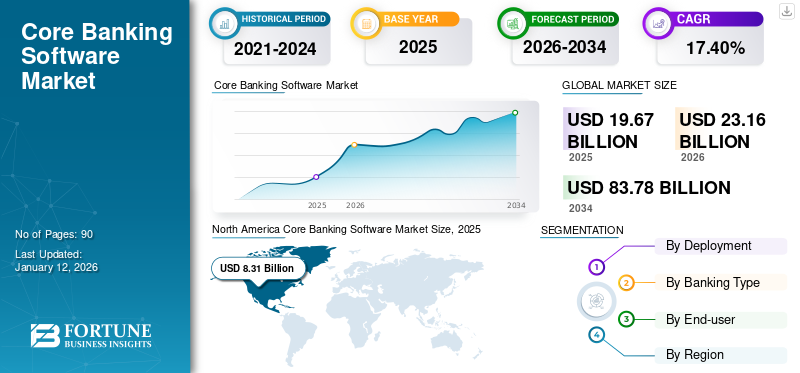

全球核心银行软件市场规模以美元计19.67到 2025 年,该市场预计将增长 10 亿美元23.162026 年 10 亿美元83.78到 2034 年将达到 10 亿美元,复合年增长率为17.40% 在预测期内。北美占据全球市场的主导地位42.20% 到 2025 年。此外,美国核心银行软件市场预计将大幅增长,到 2032 年预计价值将达到 158.70 亿美元。

核心银行软件是一个集中式系统,使银行和金融机构能够管理其核心业务,包括账户管理、交易、贷款、存款和客户交互。它允许银行跨多个分支机构和数字渠道提供无缝银行服务。该软件提供多种优势,例如 24/7 银行服务、集中数据管理、更快的交易、可扩展性和法规遵从性。该系统通过简化操作、改善客户体验和支持在现代银行业中发挥着至关重要的作用。数字银行转变。

COVID-19 大流行迫使众多银行、其他金融机构及其员工采取 WFH(在家工作)政策。 COVID-19 危机导致全球金融市场发生重大转变,金融业正在努力应对利率突然变化和延期支付租金的问题。因此,对于许多金融机构和银行来说,恢复疫情带来的整体信贷管理格局的变化是一项挑战。根据 IDC COVID-19 影响报告,全球只有不到 20% 的金融机构报告已恢复“新常态”。此外,研究显示,北美 89% 的银行以及欧洲和中东和非洲 83% 的银行继续增强运营弹性。相比之下,受疫情影响较早的亚太地区,77%的银行已重新重视长期转型项目的核心银行解决方案的创新和实施。

生成式人工智能的影响

对高级人工智能聊天机器人和虚拟助理的需求不断增长推动市场增长

生成式人工智能通过分析客户数据来提供定制产品、建议和财务建议,从而实现超个性化。先进的人工智能聊天机器人和虚拟助理可以处理客户查询、提供实时支持并提高客户满意度。银行正在利用人工智能驱动的核心银行系统来提高银行运营效率并增强用户体验。例如,

- 2024 年 5 月:Temenos 推出了针对银行平台的新型生成式人工智能解决方案。该解决方案可以与 Temenos Core 和金融犯罪缓解 (FCM) 解决方案集成。生成式人工智能技术的集成将改变银行与其数据的联系方式,并提高盈利能力和生产力,以实现可观的投资回报。

- 2023 年 10 月:法国公司 Sopra Banking Software 推出了人工智能核心银行系统。它的开发是为了使银行能够增强其数字服务。这种人工智能支持的核心银行系统使客户能够快速采用该解决方案,同时降低总体拥有成本 (TCO)。

市场动态

市场驱动因素

对 SaaS 和基于云的解决方案的需求不断增长推动了市场的增长

核心银行软件市场增长的关键驱动力之一是越来越多的采用软件即服务Finastra、FIS Global 和 Temenos AG 等领先软件提供商提供的基于云的银行平台。这些基于云的平台使银行机构能够有效监控支付、交易和其他金融业务。对提高生产力和运营效率的需求正在推动市场扩张。为了获得竞争优势,主要参与者正在积极推出新产品。例如,

- 2023 年 1 月,肯尼亚金融科技公司 Kwara 收购了 IRNET Coop,以部署基于云的核心银行平台。此次收购还为 IRNET 提供了接触其现有消费者基础的机会,因为它是肯尼亚储蓄和信用合作社联盟 (KUSCC) 的子公司。这些进步旨在加速企业对云的采用,为消费者提供全面的银行功能。

市场限制

核心银行业日益增长的隐私担忧和数据泄露阻碍了市场增长

随着金融机构继续面临越来越多的网络威胁,数据安全仍然是银行高管的首要任务。尽管利用先进的数字平台,银行和金融服务提供商仍然容易受到网络攻击和数据泄露,给核心银行软件市场带来重大风险。例如,

- 根据 IBM 的《2024 年数据泄露成本》报告,金融公司每次数据泄露平均损失 59 亿美元,比全球平均水平高 28%。恶意行为者占金融部门攻击的 48%,而 33% 是由人为错误造成的。

隐私问题、软件复杂性和安全漏洞的融合正在减缓市场的增长。通过强化应对这些挑战网络安全措施、加密和合规驱动的解决方案对于维持市场扩张至关重要。

市场机会

监管科技与核心银行业务的整合正在为市场增长创造潜在机会

监管技术 (RegTech) 与核心银行系统的集成正在改变银行管理风险、自动化合规检查和简化报告流程的方式。通过利用人工智能和先进的数据分析,监管科技提高法规遵从性和运营效率,同时减少人工干预。世界各地的银行越来越多地采用监管科技来确保遵守不断变化的本地和全球法规。将这些解决方案集成到核心银行系统中有助于实现合规工作流程自动化、降低风险并提高透明度。例如:

- ACI 全球提供将实时合规监控、欺诈检测和反洗钱 (AML) 功能集成到核心银行平台中的解决方案。

随着监管环境的不断发展,监管科技整合为银行保持合规、降低成本和提高运营效率提供了重要机会。

核心银行软件市场趋势

数字化转型的倾向加速了市场的增长

在金融科技领域,软件已成为金融科技的重要组成部分。数字化转型世界各地的银行。随着金融机构努力提高运营效率、增强客户体验并遵守法规,采用核心银行系统已成为战略要务。

影响核心银行采用的最重要的市场因素之一是银行业数字化转型的快速加速。随着银行面临着来自精通数字技术的客户和敏捷的金融科技竞争对手的越来越大的压力,传统银行正在大力投资现代核心银行系统。这些平台不仅构成日常银行业务的支柱,而且还充当创新的催化剂。例如:

- 2024 年 1 月,美国银行首席执行官布莱恩·莫伊尼汉 (Brian Moynihan) 透露了该公司投资 38 亿美元用于技术计划的雄心勃勃的计划,展示了其对银行业创新和数字化转型的承诺。

市场对灵活、高效、易于使用的银行解决方案的需求持续增长。随着银行转向数字优先战略,市场提供了巨大的收入机会,从而推动了长期行业的增长和创新

细分分析

通过部署见解

订阅模式需求激增推动了主要行业对 SaaS/托管部署的需求

根据部署,市场分为 SaaS/托管和许可。

其中,SaaS/托管预计占据最大的核心银行软件市场份额2026年67.54%在估计研究期间复合年增长率最高。这一增长归因于企业对基于云的银行系统的需求不断增长。此类解决方案将帮助最终用户改善银行业务,包括计算利息、提供贷款服务以及处理取款和存款。根据《银行业云的未来》报告,北美 60% 的银行将在未来几年增加云投资。同样,欧洲和中东非洲地区 82% 的受访者以及亚太地区 83% 的受访者表示,云投资引导市场走向云采用的健康增长。

由于越来越多地采用基于许可的银行解决方案来减少安全问题和运营成本,预计许可数量将出现大幅增长。最终用户专注于实施众多获得许可的银行引擎来开展金融活动,而无需任何支付处理器。例如,Finacle 是 Infosys 提供的授权核心银行软件产品,为各银行提供通用数字银行功能。

按银行类型洞察

大型银行对集中银行系统的需求不断增长正在推动市场增长

根据银行类型,市场分为大型银行、中型银行、小型银行、社区银行和信用合作社。

大型银行占据最大的市场份额30.66%到 2026 年,由于严格遵守整个欧盟的不同监管要求。大型银行每天能够处理数百万笔交易,因此,部署集中银行系统在推动市场增长方面发挥着重要作用。

全球社区银行主要致力于采用数字银行解决方案,为客户提供技术先进的金融服务体验。因此,预计社区银行在预测期内将以 18.8% 的最高复合年增长率增长。

了解我们的报告如何帮助优化您的业务, 与分析师交流

通过最终用户的见解

企业银行业务将因越来越多地采用先进银行系统而受到关注

基于最终用户,市场被研究为零售银行、资金、企业银行和财富管理。

企业银行业务可能占据主导份额2026 年为 27.14%。在预测期间。由于用户越来越多地采用在线和移动银行软件,企业银行业务能够实时跟踪和监控银行活动。

财富管理领域预计将呈现最高增长率,并有望在未来几年获得牵引力。该细分市场增长的主要因素是数字化和流程自动化的不断发展以及对投资模块的需求不断增加。此外,零售银行和财务部门越来越多地实施此类银行解决方案预计将推动市场增长。

核心银行软件市场区域前景

根据区域分析,对北美、欧洲、亚太地区、中东和非洲以及南美洲的市场进行了研究。

北美

North America Core Banking Software Market Size, 2025 (USD Billion)

获取本市场区域分析的更多信息, 下载免费样品

北美 主导市场,2025 年估值为 83.1 亿美元,2026 年估值为 96 亿美元。由于政府银行和金融机构的投资,北美市场在银行软件市场中处于领先地位。市场上的主要参与者正在专注于开发先进的核心银行软件解决方案,以在全球范围内提供服务。此外,美国和加拿大等国家的政府银行和金融机构正在大力投资采用核心银行服务。此外,这些国家拥有大量核心银行软件和服务的服务提供商。预计到 2026 年,美国市场将达到 68.3 亿美元。例如,

- 2024 年 1 月:Temenos AG 与德勤美国建立合作伙伴关系,提供技术解决方案,帮助美国金融机构以更低的成本加快云端核心银行和支付现代化。

下载免费样品 了解更多关于本报告的信息。

美国将在 2024 年占据最大的市场份额。美国各地的主要参与者可能会通过积极与创新技术提供商合作来投资核心银行软件。网上银行应用程序、金融组织数量的不断增加以及云技术的进步可能会促进美国市场的增长。

了解我们的报告如何帮助优化您的业务, 与分析师交流

欧洲

预计欧洲将占据核心银行软件市场的很大份额。这一增长是由于云服务的日益普及、银行和金融部门数据生成的激增以及政府和公共在采用先进银行应用程序方面的支出不断增加。到2026年,英国市场预计将达到13.8亿美元,而德国市场预计到2026年将达到11.8亿美元。例如,

- 据欧洲组织称,欧洲大约 70% 的组织正在将工作负载迁移到云端。这主要归因于云使用带来的成本优化,大约 50% 的组织已部署云优先策略来提高业务效率。

这将为主要参与者创造各种市场机会,以在英国、德国、法国、西班牙、意大利和其他国家扩展其核心银行软件产品。

亚太地区

预计亚太市场在预测期内将以最高的复合年增长率增长。该地区的政府和银行正在积极实现银行基础设施现代化,以提高运营效率、监管合规性和客户体验。例如,印度、印度尼西亚和菲律宾政府向不使用银行系统的人们推广银行业务。这一因素增加了对具有成本效益的核心银行软件解决方案的需求。

中东和非洲

在中东和非洲,由于终端银行初创企业和国内金融机构数量不断增加,市场正处于新兴阶段。此外,沙特阿拉伯的 2030 年愿景、科威特的 2035 年愿景和阿联酋的智能政府计划等政府的经济多元化战略愿景正在推动银行走向数字化。日本市场预计到2026年将达到12.1亿美元,中国市场预计到2026年将达到24.5亿美元,印度市场预计到2026年将达到5.6亿美元。

南美洲

由于政府以及银行和金融等行业主要参与者的投资不断增加,南美市场正处于不断发展的阶段。该地区的银行业正在经历重大的数字化转型,银行对其基础设施进行现代化改造,以提高效率、监管合规性和客户参与度。例如,

- 根据信息服务集团(ISG)发布的一份新研究报告,巴西的银行正在选择反应更快的核心银行和支付平台,以维持日益激烈的市场竞争。

竞争格局

主要行业参与者

主要参与者之间的合作与伙伴关系推动市场增长

公司正在与技术创新者和云服务提供商建立合作伙伴关系,以增强其软件产品并获得更大的市场份额。例如,

- 2025 年 1 月,云银行平台 10x Banking 和 DLT Apps 合作,为金融机构带来数据迁移转型。该合作伙伴关系旨在通过利用基于人工智能的工具来解决迁移复杂的现有系统和现代核心银行平台所涉及的摩擦。

主要核心银行软件公司名单分析

- Edgeverve Systems Limited(印孚瑟斯)(印度)

- Temenos 总部 SA(瑞士)

- 甲骨文公司(我们。)

- 富达国家信息服务公司(我们。)

- 塔塔咨询服务有限公司(印度)

- Fiserv, Inc.(美国)

- Intellect Design Arena Ltd(印度)

- 菲纳斯特拉国际有限公司(英国。)

- 曼布有限公司(德国)

- 10x 银行科技有限公司(英国)

- SDK.金融(乌克兰)

- 后基地(荷兰)

- nCino(美国)

- SAP SE(德国)

- CGI(加拿大)

- 阿尔卡米科技(美国)

- Jack Henry & Associates(美国)

- DeshDevs(英国)

- Secure paymentz(美国)

- Sopra 银行软件(法国)

……还有更多

主要行业发展

- 2025年1月Infosys Finacle 是 Infosys 的全资子公司,也是 EdgeVerve Systems 的一部分,推出了 Finacle 资产负债管理解决方案,该解决方案是一种风险管理解决方案,可为银行提供企业范围内的资产负债表风险视图。

- 2025 年 1 月,Intellect Design Arena Ltd 与 Coforge 建立战略合作伙伴关系。此次合作利用 Intellect 的平台 eMACH.ai 和 iTurmeric,使金融机构能够以最小的干扰实现系统现代化。

- 2025 年 1 月,Intellect Design Arena Limited 的消费者银行部门 Intellect Global Consumer Banking (iGCB) 宣布增强其 eMACH.ai 卡平台。泰雷兹 payShield HSM 的加入引入了额外的安全和身份验证层,旨在为银行和金融机构提供下一代保护。

- 2024年12月Fiserv, Inc. 扩大了与 COCC 的合作关系,COCC 是一家客户拥有的金融科技公司,为 200 多家信用合作社提供服务。该合作伙伴关系提供由 Fiserv Experience Digital (XD) 提供支持的数字银行解决方案,为持续创新以转变金融服务标准铺平了道路。

- 2024 年 10 月,INDEXO 在 Mambu 云银行平台的支持下,为拉脱维亚人推出了全新的综合银行体验。该平台在日常银行和金融贷款方面提供增强的服务。

投资见解和机会

市场的主要投资领域如下:

- 人工智能和自动化:在核心银行软件中实施人工智能和自动化技术可以增强欺诈检测、风险管理和个性化银行业务。

- 区块链技术:供应商正致力于在 CBS 中采用区块链技术,以提高交易安全性和数字身份管理。

- 此外,随着新型银行和金融科技初创公司在银行系统中使用数字技术颠覆传统银行业务,对灵活、API 驱动的核心银行系统的需求正在上升。

报告范围

该报告对市场进行了详细分析,重点关注领先公司、银行类型、部署和服务的最终用户等关键方面。此外,该报告还提供了对市场趋势的洞察,并重点介绍了行业的关键发展。除了上述因素外,报告还涵盖了近年来促进市场增长的几个因素。

定制请求 获取广泛的市场洞察。

报告范围和细分

|

属性 |

细节 |

|

学习期限 |

2021-2034 |

|

基准年 |

2025年 |

|

预计年份 |

2026年 |

|

预测期 |

2026-2034 |

|

历史时期 |

2021-2024 |

|

增长率 |

复合年增长率17.402026 年至 2034 年的百分比 |

|

单元 |

价值(十亿美元) |

|

分割 |

按部署

按银行类型

按最终用户

按地区

|

|

报告中介绍的公司 |

Edgeverve Systems Limited (Infosys)(印度)、Temenosquarters SA(瑞士)、Oracle Corporation(美国)、Fidelity National Information Services(美国)、Tata Consultancy Services Limited(印度)、Fiserv, Inc.(美国)、Intellect Design Arena Ltd(印度)、Finastra International Limited(英国)、Mambu GmbH(德国)和 10x Banking Technology Limited (英国) |

常见问题

预计到 2034 年,市场规模将达到 837.8 亿美元。

2025年,市场估值为196.7亿美元。

预计该市场在预测期内将以 17.40% 的复合年增长率增长。

从最终用户来看,企业银行业务预计将引领市场。

对 SaaS 和基于云的解决方案的需求不断增长推动了市场的增长

Edgeverve Systems Limited (Infosys)、Temenosquarters SA 和 Oracle Corporation 是市场上的顶级参与者。

预计北美将占据最高的市场份额。

与我们的专家联系 与专家交谈

相关报道