حجم سوق Fintech ، وتحليل الأسهم والتحليل الصناعي ، حسب التكنولوجيا (AI ، blockchain ، RPA ، وغيرها) ، عن طريق التطبيق (مراقبة الاحتيال ، والتحقق من KYC ، والامتثال والدعم التنظيمي) ، عن طريق الاستخدام النهائي (البنوك ، والمؤسسات المالية ، وشركات التأمين ، وغيرها) ، والتوقعات الإقليمية ، 2025-2032

تحليل السوق fintech

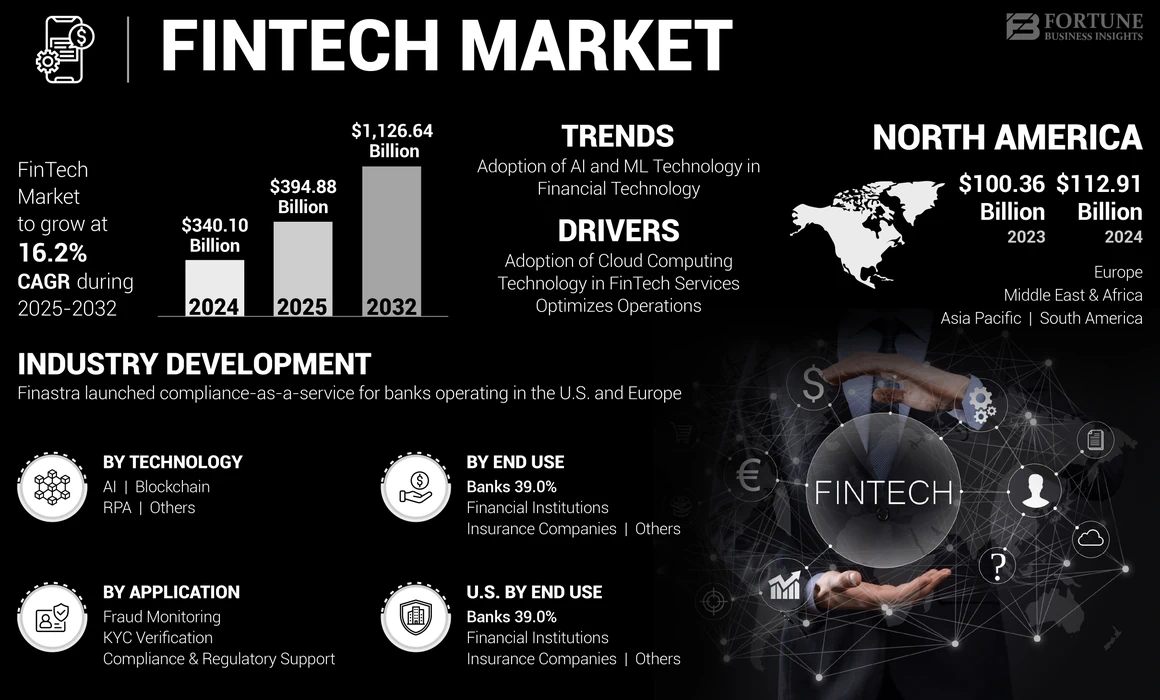

بلغت قيمة سوق Fintech العالمي 340.10 مليار دولار في عام 2024. ومن المتوقع أن يبلغ السوق 394.88 مليار دولار أمريكي في عام 2025 ويصل إلى 1،126.64 مليار دولار بحلول عام 2032 ، ويظهر معدل نمو سنوي مركب قدره 16.2 ٪ خلال فترة التنبؤ. سيطرت أمريكا الشمالية على السوق العالمية بحصة 34.05 ٪ في عام 2024.

توفر شركات Fintech خدمات أو أدوات أو حلول للتكنولوجيا المالية المختلفة للشركات الأخرى (B2B) كخدمة. عادة ما يتم تسليم هذه الخدمات عبر السحابة ، مما يسمح للشركات الأخرى بدمج واستخدام إمكانات التكنولوجيا المالية دون تطوير هذه التقنيات في المنزل. علاوة على ذلك ، يقدم مقدمو التكنولوجيا المالية مجموعة واسعة من الخدمات المالية وحلول التكنولوجيا ، بما في ذلك معالجة الدفع ، ومنصات الإقراض من الأقران (P2P) من الأقران ، والكشف عن الاحتيال ، وتكنولوجيا blockchain ، والمزيد من الحلول. في نطاق العمل ، قمنا بتضمين حلول يقدمها لاعبون مثل Rapyd Financial Network Ltd. و Unicorn Payment Ltd. و Stripe ، Inc. و MasterCard و Fiserv ، Inc. وغيرها.

يتيح ظهور الخدمات المصرفية المفتوحة واستخدام واجهات برمجة التطبيقات (APIs) التعاون بين شركات Fintech والمؤسسات المالية التقليدية. توفر هذه الشراكة لشركات Fintech الفرصة للاستفادة من بيانات البنوك التقليدية والبنية التحتية لتقديم الخدمات ذات القيمة المضافة وتطوير حلول مبتكرة وتحسين تجربة العملاء.

قام الوباء بتسريعالتحول الرقميالخدمات المالية. مع تحول الشركات والمستهلكين بشكل متزايد إلى الخدمات المصرفية عبر الإنترنت والهاتف المحمول ، كان هناك طلب متزايد على منصات التكنولوجيا المالية. بالإضافة إلى ذلك ، شهدت شركات التكنولوجيا المالية التي تقدم خدمات الدفع ومعالجة المعاملات زيادة في الطلب حيث أصبحت التجارة الإلكترونية ، والمدفوعات غير الملامسة ، والمحافظ الرقمية أكثر انتشارًا خلال الوباء.

اتجاهات سوق fintech

يلعب اعتماد تقنية الذكاء الاصطناعى و ML في التكنولوجيا المالية دورًا مهمًا لدفع نمو السوق

يقوم مقدمو التكنولوجيا المالية بدمج الذكاء الاصطناعي والتعلم الآلي لتعزيز الكشف عن الاحتيال وخدمة العملاء وتسجيل الائتمان وتخصيص الخدمات المالية. يتيح دمج الذكاء الاصطناعى في الحل التفاعلات المالية بشكل أسرع وأكثر ذكاءً وأكثر سهولة. بالإضافة إلى ذلك ، تلعب هذه التكنولوجيا دورًا مهمًا في تلبية مطالب العملاء برضا كبير. مع زيادة المعاملات المالية الرقمية ، هناك تركيز متزايد علىالأمن السيبراني. تقوم شركات التكنولوجيا المالية بتطوير تدابير أمنية متقدمة لحماية البيانات المالية والمعاملات. علاوة على ذلك ، فإن الطلب على المدفوعات في الوقت الفعلي في ارتفاع مع تقدم مقدمي خدمات التكنولوجيا المالية لتقديم الحلول التي تتيح المعاملات الفورية وعبر الحدود وآمنة. العوامل المذكورة أعلاه تساهم في نمو السوق.

تنزيل عينة مجانية للتعرف على المزيد حول هذا التقرير.

عوامل نمو سوق Fintech

يؤدي اعتماد تكنولوجيا الحوسبة السحابية في خدمات Fintech إلى تحسين العمليات ، مما يؤدي إلى نمو السوق

الحوسبة السحابيةيقدم مقدمي خدمات Fintech القدرة على توسيع نطاق البنية التحتية والخدمات وفقًا للطلب. هذا ضروري لاستيعاب التقلبات في نشاط المستخدم وأحجام المعاملات. تقدم الخدمات السحابية نموذجًا للدفع كـ you-go ، مما يسمح لشركات التكنولوجيا المالية بإدارة التكاليف بشكل فعال. يمكنهم توسيع نطاق الموارد لأعلى أو لأسفل حسب الحاجة ، مما يقلل من الحاجة إلى استثمارات البنية التحتية المقدمة. علاوة على ذلك ، توفر Cloud Technology المرونة ، وتمكين مزود خدمة التكنولوجيا المالية من تطوير حلولها ونشرها وتكرارها بسرعة. هذا الرشاقة أمر بالغ الأهمية في صناعة سريعة الخطى حيث الابتكار أمر أساسي. وبالتالي ، من المتوقع أن يؤدي اعتماد الحوسبة السحابية في التكنولوجيا المالية إلى زيادة نمو السوق.

بالإضافة إلى ذلك ، فإن ظهور الخدمات المصرفية المفتوحة واستخدام واجهات برمجة التطبيقات (APIs) يتيح التعاون بين شركات Fintech والمؤسسات المالية التقليدية. توفر هذه الشراكة لشركات Fintech الفرصة للاستفادة من بيانات البنوك التقليدية والبنية التحتية لتقديم الخدمات ذات القيمة المضافة وتطوير حلول مبتكرة وتحسين تجربة العملاء. إن فرص النمو هذه ، مدفوعة بالتقدم التكنولوجي ، والتغيرات في سلوك المستهلك ، والتطورات التنظيمية ، تجعل سوق Fintech قطاعًا ديناميكيًا واعدة مع إمكانات توسع كبيرة.

العوامل التقييدية

قد تعيق القضايا المتعلقة بخصوصية البيانات والمخاوف الأمنية نمو السوق

غالبًا ما تقوم شركات Fintech بجمع ومعالجة البيانات الشخصية والمالية. قد يكون ضمان خصوصية البيانات والامتثال لأنظمة حماية البيانات مثل الناتج المحلي الإجمالي تحديًا. بالإضافة إلى ذلك ، يتعامل مقدمو خدمات التكنولوجيا المالية مع البيانات المالية الحساسة ، مما يجعلها أهدافًا جذابة للهجمات الإلكترونية. يمكن أن يكون للخرقات الأمنية عواقب مالية وسمعة كبيرة.

علاوة على ذلك ، فإن بناء الثقة مع العملاء أمر حيوي في القطاع المالي. قد تواجه هذه الشركات الشكوك من العملاء الذين اعتادوا على المؤسسات المالية التقليدية. من المتوقع أن تقيد هذه العوامل نمو السوق في السنوات القادمة.

تحليل تجزئة سوق fintech

عن طريق تحليل التكنولوجيا

ارتفاع الطلب على الأمن والشفافية العالية التي تقدمها تقنية blockchain لدفع نمو القطاع

استنادًا إلى التكنولوجيا ، يتم تصنيف السوق إلى الذكاء الاصطناعي ، و blockchain ، و RPA ، وغيرها (التشفير ، القياسات الحيوية ، وغيرها).

عقد قطاع blockchain أكبر حصة من السوق في عام 2023. يوفر blockchain دفتر الأستاذ الآمن للغاية وغير القابل للتغيير ، مما يجعل من الصعب للغاية على الأطراف غير المصرح بها تغيير أو العبث ببيانات المعاملات. وهذا يعزز الأمن في المعاملات المالية ، مما يقلل من خطر الاحتيال وخرقات البيانات. بالإضافة إلى ذلك ، فإن المعاملات المسجلة على blockchain شفافة ويمكن مراجعتها في الوقت الفعلي من قبل جميع الأطراف ذات الصلة. هذه الشفافية تبني الثقة بين المشاركين والمنظمين.

الالذكاء الاصطناعي (AI)يستعد الجزء للنمو في أعلى معدل نمو سنوي مركب خلال فترة التنبؤ. توفر chatbots التي تعمل بالنيابة والمساعدين الظاهريين دعمًا فوريًا وفعالًا للعملاء ، مما يحسن تجربة العملاء الإجمالية. بالإضافة إلى ذلك ، يمكن لـ AI تحديد الأنشطة الاحتيالية التي يحتمل أن تكون وصياغة ، مما يقلل من خطر الاحتيال المالي ، والذي من المتوقع أن يساعد في نمو السوق في السنوات القادمة.

عن طريق تحليل التطبيق

زيادة الحاجة إلى مراقبة الوقت الفعلي للمعاملات المالية لتقليل الأنشطة الاحتيالية لزيادة نمو قطاع مراقبة الاحتيال

حسب التطبيق ، يتم فصل السوق إلى مراقبة الاحتيال ، والتحقق من KYC ، والامتثال والدعم التنظيمي.

استحوذ قطاع مراقبة الاحتيال على أكبر حصة من السوق في عام 2023. توفر حلول Fintech مراقبة في الوقت الفعلي للمعاملات المالية ، مما يسمح بالاكتشاف الفوري للأنشطة المشبوهة أو الحالات الشاذة. تستخدم هذه الخدمات خوارزميات التحليلات المتقدمة والتعلم الآلي لتحديد الأنماط والاتجاهات المرتبطة بالأنشطة الاحتيالية ، مما يعزز دقة اكتشاف الاحتيال. بسبب هذه الميزات ، من المتوقع أن يستمر الجزء في هيمنته خلال فترة التنبؤ.

من المتوقع أن ينمو قطاع التحقق من KYC في أعلى معدل نمو سنوي مركب خلال فترة التنبؤ. تقوم Fintech Solutions بأتمتة عمليات KYC ، مما يقلل من الحاجة إلى التحقق اليدوي والأوراق ، والتي يمكن أن تستغرق وقتًا طويلاً ومعرضة للخطأ. تتحقق هذه الخدمات من صحة المعلومات المقدمة من العملاء مقابل مصادر البيانات المختلفة ، مما يضمن دقة وأصالة المعلومات.

عن طريق تحليل الاستخدام النهائي

لمعرفة كيف يمكن لتقريرنا أن يساعد في تبسيط عملك، التحدث إلى المحلل

زيادة الطلب على المدفوعات الرقمية لدفع اعتماد حلول التكنولوجيا المالية في البنوك

عن طريق الاستخدام النهائي ، يتم تقسيم السوق إلى البنوك والمؤسسات المالية وشركات التأمين وغيرها.

حصل قطاع البنوك على الحد الأقصى للحصة في السوق في عام 2023 ، حيث يمكن للبنوك على متن العملاء الجدد بسرعة وسلاسة ، مما يقلل من الوقت والجهد اللازم لإعداد الحساب. علاوة على ذلك ، يتكامل اللاعبون في السوق بشكل كبير مع البنوك المخصصة لتكنولوجيا التكنولوجيا لتقديمها الحديثالدفع الرقميالحلول ، بما في ذلك محافظ الهواتف المحمولة والدفع بدون اتصال ، والتي تساهم في نمو القطاع.

يستعد قطاع المؤسسات المالية للتوسع في أعلى معدل نمو سنوي مركب خلال فترة التنبؤ حيث تقدم خدمات التكنولوجيا المالية تحليلات وأفكار للبيانات ، مما يساعد المؤسسات المالية على اتخاذ قرارات تعتمد على البيانات وتحسين الخدمات. يمكن لهذه المؤسسات تخصيص هذه الخدمات لتلبية احتياجاتها المحددة والتكيف مع متطلبات السوق المتطورة.

رؤى إقليمية

بناءً على المنطقة ، تم تحليل السوق في خمس مناطق رئيسية ، وهي أمريكا الجنوبية وأمريكا الشمالية والشرق الأوسط وأفريقيا وأوروبا وآسيا والمحيط الهادئ.

North America FinTech Market Size, 2024 (USD Billion)

للحصول على مزيد من المعلومات حول التحليل الإقليمي لهذا السوق، تنزيل عينة مجانية

تقود أمريكا الشمالية حصة سوق Fintech على مستوى العالم. أمريكا الشمالية ، وخاصة وادي السيليكون ، هي مركز عالمي لابتكار التكنولوجيا. تعمل التكنولوجيا المالية على الاستفادة من هذه البيئة لدفع الابتكار المستمر في الخدمات المالية. تعد الحاجة المتزايدة للتخصيص والامتثال التنظيمي والفرص المتقاطعة واتجاهات صناعة التكنولوجيا الفائقة بعض العوامل الرئيسية التي تدفع نمو السوق في المنطقة.

لمعرفة كيف يمكن لتقريرنا أن يساعد في تبسيط عملك، التحدث إلى المحلل

من المتوقع أن ينمو سوق آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال فترة التنبؤ. توسيع Fintech Services الوصول إلى المنتجات والخدمات المالية ، وخاصة في المناطق المحرومة وغير المحصورة في منطقة آسيا والمحيط الهادئ. العديد من الدول في المنطقة ، مثل الصين وكوريا الجنوبية واليابان والهند ، هي أسواق أول للهواتف المحمولة ، وخدمات التكنولوجيا المالية تلبي تغلغل المتنقلات المرتفعة ، مما يجعل الخدمات المالية أكثر سهولة. وفقًا للمسح ، من المتوقع أن تتفوق آسيا والمحيط الهادئ على الولايات المتحدة وتصبح أكبر سوق في العالم بحلول عام 2032. من المتوقع أن تدعم كل هذه العوامل نمو السوق الإقليمي خلال الفترة المتوقعة.

تتمتع أوروبا ببيئة تنظيمية قوية ، وغالبًا ما يقدم مقدمو خدمات التكنولوجيا المالية ميزات تقنية تنظيمية مدمجة (RegTech) ، مما يضمن الامتثال للوائح المالية المعقدة. تقدمت المملكة المتحدة بفارق الدول الأخرى في المنطقة من حيث الاستثمار في حلول التكنولوجيا المالية. توفر Fintech Solutions تحليلات وأفكار للبيانات ، مما يساعد المؤسسات المالية على تخصيص عروضها لتلبية الاحتياجات الفريدة للعملاء في مختلف البلدان الأوروبية.

يمكن للتكنولوجيا المالية سد الفجوة بين السكان غير المُصنعة والمعرضين للمواصلة في العديد من أجزاء الشرق الأوسط وأفريقيا ، مما يتيح الوصول إلى الخدمات المالية الأساسية. لدى العديد من البلدان في المنطقة معدلات تغلغل عالية للهواتف المحمولة ، مما يجعل حلول التكنولوجيا المالية تلبي احتياجات مستخدمي الهواتف المحمولة.

في أمريكا الجنوبية ، تسهل التكنولوجيا المالية المدفوعات عبر الحدود ، مما يقلل من تكاليف التحويلات ودعم المعاملات التجارية والمالية الدولية في منطقة ذات أنشطة كبيرة عبر الحدود. تلعب هذه العوامل دورًا حيويًا في النمو البارز للسوق في المنطقة.

قائمة الشركات الرئيسية في سوق Fintech

تركز الشركات على استراتيجيات الاندماج والاستحواذ لتوسيع عملياتها على الصعيد العالمي

تؤكد الشركات الرئيسية على توسيع حدودها الجغرافية على مستوى العالم من خلال إدخال حلول خاصة بالصناعة. تقوم هذه الشركات باستراتيجيًا وتعاون مع اللاعبين المحليين لالتقاط عقد إقليمي قوي. علاوة على ذلك ، يقدم اللاعبون الرئيسيون في السوق منتجات جديدة لجذب عملاء جدد والاحتفاظ بقاعدة عملائهم. بالإضافة إلى ذلك ، فإن الاستثمارات المتسقة في البحث وتطوير المنتجات تزدهر في سوق التكنولوجيا المالية العالمية. وبالتالي ، من خلال نشر استراتيجيات الشركات هذه ، تحافظ الشركات على قدرتها التنافسية في السوق.

قائمة الشركات الرئيسية التي تم تصنيفها:

- Network Rapyd Financial Network Ltd.(المملكة المتحدة.)

- Unicorn Payment Ltd. (الصين)

- Stripe ، Inc. (أيرلندا)

- ماستر كارد(نحن.)

- Finastra (المملكة المتحدة)

- Fiserv ، Inc.(نحن.)

- Block Inc. (Square) (الولايات المتحدة)

- أدين (هولندا)

- Plaid Inc. (الولايات المتحدة)

- Neo Mena Technologies Ltd. (الولايات المتحدة)

تطورات الصناعة الرئيسية:

- يناير 2024 -أطلقت FIS سلسلة Hangout FIS Fintech ، وهي مبادرة لتعزيز وربط الشركات الناشئة Fintech ، ومهنيي FIS ، والمؤسسات المالية ، والمستثمرين ، والمشاركين في برنامج FinTech Accelerator FIS. في هذه السلسلة ، تتقاسم الشركة أفضل الممارسات وتسلط الضوء على العمل الرائع لشركات Fintech المشاركة.

- سبتمبر 2023 -أطلقت Finastra الامتثال كخدمة ، وهو حل شامل للبنوك العاملة في الولايات المتحدة وأوروبا. تم إطلاق هذا الحل على Microsoft Azure للدفع المصرفي الفوري.

- يونيو 2023 -أطلقت Adyen ، مزود منصة التكنولوجيا المالية ، خدمات الدفع للشركات. سيمكن ذلك العملاء من دفع صناديق الدفع في الطريقة المفضلة عن طريق إزالة الأطراف الثالثة والتأخير غير المرغوب فيه في عملية تحويل الأموال.

- مايو 2023 -شاركت Rapyd في شراكة استراتيجية جديدة مع Belvo ، وهي منصة تمويل مفتوحة ومقرها أمريكا اللاتينية. ستمكن هذه الشراكة الشركات في المنطقة من توفير تجارب تمويل مفتوحة دون انقطاع لعملائها.

- أبريل 2023 -تم تقديم Square Tap للدفع على Android للتجار في جميع أنحاء كندا. تمكن هذه التكنولوجيا الشركات من قبول مدفوعات بطاقات الائتمان التي لا تلامس بسرعة وأمان دون أي تكلفة إضافية.

- مارس 2023 -جمعت Stripe ، شركة التكنولوجيا المالية الأمريكية ، 6.5 مليار دولار أمريكي من التمويل بتقييم بقيمة 50 مليار دولار أمريكي. حصلت الشركة سابقًا على 600 مليون دولار أمريكي من التمويل في مارس 2021.

تغطية الإبلاغ

An Infographic Representation of FinTech Market

للحصول على معلومات حول مختلف القطاعات، شارك استفساراتك معنا

يوفر التقرير تحليلًا تفصيليًا للسوق ويركز على الجوانب الرئيسية مثل الشركات الرائدة وأنواع المنتج/الخدمة والتطبيقات الرائدة للمنتج. إلى جانب ذلك ، فإنه يقدم نظرة ثاقبة لاتجاهات السوق ويسلط الضوء على التطورات الرئيسية في الصناعة. بالإضافة إلى العوامل المذكورة أعلاه ، يشمل التقرير العديد من العوامل التي ساهمت في نمو السوق في السنوات الأخيرة.

الإبلاغ عن نطاق وتجزئة

|

يصف |

تفاصيل |

|

فترة الدراسة |

2019-2032 |

|

سنة قاعدة |

2024 |

|

فترة التنبؤ |

2025-2032 |

|

الفترة التاريخية |

2019-2023 |

|

معدل النمو |

معدل نمو سنوي مركب من 16.2 ٪ من 2025 إلى 2032 |

|

وحدة |

القيمة (مليار دولار) |

|

تجزئة |

بالتكنولوجيا

عن طريق التطبيق

عن طريق الاستخدام النهائي

حسب المنطقة

|

الأسئلة الشائعة

تقول شركة Fortune Business Insights Inc. إنه من المتوقع أن يصل السوق إلى 1،126.64 مليار دولار بحلول عام 2032.

في عام 2024 ، بلغ السوق 340.10 مليار دولار.

من المتوقع أن ينمو السوق بمعدل نمو سنوي مركب قدره 16.2 ٪ خلال الفترة المتوقعة.

عن طريق الاستخدام النهائي ، استحوذ قطاع البنوك على الحد الأقصى للحصة في عام 2024

يؤدي اعتماد تقنية الحوسبة السحابية في خدمات Fintech إلى تحسين العمليات ، مما يدفع نمو السوق.

يعد Rapyd Financial Network Ltd. و Unicorn Payment Ltd. و Stripe ، Inc. و MasterCard و Fiserv ، Inc. أفضل اللاعبين في السوق.

أمريكا الشمالية لديها أكبر حصة في السوق.

عن طريق الاستخدام النهائي ، من المتوقع أن ينمو قطاع المؤسسات المالية في أعلى معدل نمو سنوي مركب خلال فترة التنبؤ.

التقارير ذات الصلة

View Full Infographic

View Full Infographic